Copyright © 2016 - 2025 Nobitex Ltd. All rights reserved,

V5.45.0

#mainnet:4652776

موقعیت فروش تعهدی و استخر دارایی وکالتدهندهها

موقعیت فروش در بازارهای خارجی چیست؟

موقعیت فروش زیرمجموعه بازار مشتقات (derivatives) است و در آن کاربر با امکان سپردن وجه تضمین میتواند یک دارایی را دریافت کند. سپس با فروش دارایی دریافتشده و خرید و بازپرداخت آن در قیمت پایینتر سود کند. موقعیت فروش در بازارهای نزولی کاربرد دارد و بهترین راه برای کسب سود از کاهش قیمت یک دارایی است. در بازارهای جهانی این مفهوم با عنوان پوزیشن شورت (Short) شناخته میشود و در مقابل پوزیشن لانگ (Long) قرار دارد.

استفاده از هر کدام از این دو حالت معاملاتی بستگی به پیشبینی معاملهگر از جهت روند بازار دارد. اگر تحلیل شما از بازار صعودی است، میتوانید دارایی را خریده یا اصطلاحا لانگ کنید؛ اما وقتی پیشبینی میکنید بازار نزول خواهد کرد و قیمت کاهش خواهد یافت، دیگر خرید دارایی کمکی به شما نخواهد کرد. اگر پیشبینی شما از بازار این باشد که قیمت یک دارایی، مثلا بیت کوین، نزولی است؛ اما بیت کوینی برای فروش نداشته باشید، چگونه میتوانید از این بازار سود کسب کنید؟ اینجاست که موقعیت شورت یا فروش تعهدی به کمک تریدر میآید.

در موقعیت فروش تعهدی، تریدر میتواند دارایی خود را بهعنوان وجه تضمین قفل نموده و در ازای آن از استخر دارایی وکالتدهندهها، وکالت فروش یک رمزارز (مثلا بیت کوین) را دریافت کرده یا قرارداد فروش با تسویه در آینده امضاء کند. سپس بیت کوین را بفروشد و منتظر ریزش قیمت بماند. بعد از ریزش قیمت، همان مقدار بیت کوین را در قیمت پایینتر خریده و به استخر بازگرداند و وجه تضمین خود را دریافت کند. به این ترتیب، علاوه بر وجه تضمین اولیه، سودی هم از روند نزولی بیت کوین به دست خواهد آورد.

موقعیت فروش تعهدی در نوبیتکس

برای استفاده از این ویژگی، کاربر ابتدا باید قابلیت فروش تعهدی خود را فعال کند و بخشی از دارایی خود را از کیف پول حساب اصلی به کیف پول فروش تعهدی انتقال دهد. در این مرحله کاربر باید دارایی خود را بهعنوان وجه تضمین در کیف پول خود در نوبیتکس قفل نموده و از محل استخر دارایی وکالتدهندهها، وکالت فروش دارایی مدنظر را دریافت کند. توجه داشته باشید که برای فعالسازی قابلیت فروش تعهدی باید تمامی شرایط و قوانین فعالسازی این حساب توسط کاربر مطالعه و تأیید شود.

دریافت وکالت فروش از استخر، اصلیترین تفاوتِ پوزیشن فروش در نوبیتکس نسبت به بازارهای جهانی است. درواقع در پوزیشن فروشِ نوبیتکس، کاربر «وکالت» میگیرد تا بتواند «دارایی وکالت گرفتهشده» را بفروشد. در نهایت کاربر بعد از کسب سود، «دارایی وکالت گرفتهشده» را مجدداً خریداری میکند و وجه تضمین خود را پس میگیرد.

وجه تضمینِ سپردهشده برای دریافت وکالت فروش میتواند ریال یا تتر باشد. در ازای این وجه، کاربر به اندازهٔ ارزش همان وجه تضمین، وکالت فروش رمزارز موردنظر خود را دریافت میکند و میتواند با استفاده از سفارش محدود (Limit Order)، آن را در بازار نوبیتکس به فروش برساند. بهعبارت دیگر، فروش دارایی وکالت گرفتهشده، تفاوتی با معامله معمولی در بازار نوبیتکس ندارد. کاربر میتواند در یک سفارش تمام دارایی را به فروش برساند یا آن را در مراحل مختلف بفروشد. همانند معاملات عادی، قبل از انجام کامل سفارش، لغو کردن آن در موقعیت فروش امکانپذیر است.

بسته به سطح مشارکت و میزان مبادلات هر کوین، به تدریج اکثر کوینهای موجود در بازار ریالی و تتری نوبیتکس برای استفاده در موقعیت فروش تعهدی در دسترس خواهند بود. دارایی قابلفروش مربوط به هر کوین از استخر مربوطه پرداخت میشود. توجه داشته باشید که استخر تمامی کوینها دارای محدودیت است و مقدار موجودی مشخصی دارد. دارایی تنها در صورتی به کاربر درخواستکننده وکالت فروش ارائه خواهد شد که ظرفیت استخر یا ظرفیت سطح کاربری تکمیل نشده باشد.

در صورتی که استخر موجودی داشته باشد، هر کاربر با توجه به سطح کاربری خود میتواند درصدی از استخر را بهعنوان وکالت فروش دریافت کند. کاربران سطح یک تا ۰.۱ درصد و کاربران سطح دو تا ۲ درصد از استخر را میتوانند دریافت کنند. همچنین کاربران سطح ۳ و ۴ میتوانند به ترتیب ۵ و ۱۰ درصد از موجودی استخر دارایی وکالتدهندهها را دریافت کنند.

مثالی از موقعیت فروش تعهدی

تصور کنید که قیمت بیت کوین ۲۰,۰۰۰ تتر است و طبق تحلیل شما قیمت این رمزارز تا ۱۵,۰۰۰ تتر افت خواهد کرد. برای استفاده از این روند نزولی، شما ۵,۰۰۰ تتر، به کیف پول فروش تعهدی خود انتقال میدهید. با قفل کردن این مبلغ بهعنوان وجه تضمین، با توجه به قیمت ۲۰ هزار دلاری بیت کوین، به اندازه ۰.۲۵ بیت کوین، وکالت فروش دریافت میکنید.

با فروش این مقدار بیت کوین در همان قیمت، حدوداً ۵ هزار تتر دریافت کرده (بدون در نظر گرفتن کارمزد فروش) و منتظر میمانید تا قیمت بیت کوین ریزش کند. بعد از رسیدن قیمت به ۱۵,۰۰۰ تتر، همان مقدار بیت کوینی را که فروخته بودید دوباره میخرید. اما این بار با نزدیک به ۳,۷۵۰ تتر میتوانید مقدار بیت کوین فروخته شده را خریداری کنید (اعلام حدودی تتر موردنیاز بهعلت تأثیر کارمزد در معاملات خرید و فروش است).

در پایان، شما ملزم به تسویه تعهد خرید خود هستی. تعهد خرید برابر است با مجموع مقدار وکالت گرفتهشده و کارمزد معامله. دارایی وکالت گرفتهشده از استخر را که معادل ۰.۲۵ بیت کوین بود بازپرداخت میکنید و وجه تضمین خود را پس میگیرید و در نهایت حدوداً ۱,۲۵۰ تتر سود حاصل میکنید. تأکید میشود که این محاسبات بدون در نظر گرفتن کارمزد صورت گرفته است.

البته ممکن است روند بازار طبق پیشبینی شما پیش نرود و قیمت بیت کوین افزایش پیدا کند. در این صورت کاربر ضرر خواهد کرد و با افزایش بیشترِ قیمت، مقدار ضرر هم بیشتر خواهد شد. این ضرر میتواند تا جایی ادامه داشته باشد که کل وجه تضمین کاربر برای پوشش این زیان کافی نباشد. در این صورت کاربر وجه تضمین خود را از دست خواهد داد. به این حالت «لیکویید شدن» گفته میشود و وقتی رخ میدهد که «نسبت تعهد» به ۱.۱ برسد. مفاهیم لیکویید شدن و نسبت تعهد در ادامه بیشتر توضیح داده خواهد شد.

کارمزدها و سهم استخر از سود موقعیت فروش تعهدی

همان طور که گفته شد، در فروش تعهدی ابتدا باید دارایی وکالت گرفتهشده را به فروش برسانید و سپس در قیمت پایینتر (با سود) یا بالاتر (با ضرر) همان مقدار دارایی را خریده و به استخر بازگردانید. در هر دو مرحله (خرید و فروش)، کارمزد معامله از مبلغ اصلی کسر خواهد شد. کارمزد این دو مرحله مشابه معاملات عادی در نوبیتکس بوده و با توجه حجم معاملات کاربر محاسبه میشود.

علاوه بر این، بهازای تمدید روزانه وکالت فروش هم هزینهای از معاملهگر (وکالتگیرنده) دریافت میشود. موقعیت فروش تا ساعت ۲۴:۰۰ همان روزی که باز میشود معتبر است. اگر تا این ساعت معامله به سرانجام نرسد، بهصورت خودکار برای روزی بعدی تمدید میشود. تمدید موقعیت میتواند تا ۳۰ روز ادامه داشته باشد و بهازای هر روز تمدید، کارمزد تمدید وکالت از محل دارایی قفلشده (وجه تضمین) کسر میشود. کارمزد تمدید وکالت متعلق به نوبیتکس بوده و این کارمزد به ازای هر ۱ میلیون تومان و کمتر، ۱۰۰۰ تومان است. این کارمزد علاوه بر موقعیتهای بازشده، به سفارشات باز در فروش تعهدی هم تعلق میگیرد. به عبارت دیگر، مبنای کارمزد تمدید روزانه، بر اساس «سفارشات فروش تعهدی» است، حتی اگر سفارش به موقعیت تبدیل نشود. برای مثال اگر وجه تضمین معادل ۱۰ میلیون تومان باشد و سفارشی که برای آن باز میشود بهصورت ناقص پر شود (مثلا ۵ میلیون تومان به موقعیت تبدیل شود و ۵ میلیون تومان در حالت سفارش باز بماند)، کارمزد تمدید موقعیت بهازای ۱۰ میلیون تومان کسر خواهد شد. در واقع کارمزد تمدید روزانه بر اساس سفارش فروش تعهدی محاسبه و از وجه تضمین کسر میشود.

توجه داشته باشید که کارمزد تمدید موقعیت به بالا رند میشود. برای مثال، اگر دارایی وکالت گرفتهشده ۱۶ میلیون و پانصد هزار تومان باشد، معادل ۱۷ سهم ۱۰۰۰ تومنی (۱۷ هزار تومن) از وجه تضمین کسر میشود.

اعداد ذکرشده برای کارمزد تمدید روزانه دائمی نیست و ممکن است در آینده مبلغ کارمزد اندکی کمتر یا بیشتر شود. همچنین در روزهای آغازین راهاندازی قابلیت فروش تعهدی در نوبیتکس، کارمزد تمدید موقعیت صفر خواهد بود.

علاوه بر کارمزد تمدید وکالت بهصورت روزانه، سهم سود وکالتگیرنده در صورت تمدید موقعیت فروش، بهصورت پلهای کاهش مییابد. به عبارت دیگر، در صورتی که معامله فروش و سپس خرید و تسویهٔ آن در همان روز اول به اتمام برسد، هیچ هزینهای برای کاربر در پی نخواهد داشت؛ اما در صورت تمدید زمانی موقعیت، بهازای هر روزی که معامله تمدید میشود، علاوه بر کارمزد تمدید وکالت که متعلق به نوبیتکس است، 1 درصد از سود نهایی حاصل به استخر دارایی وکالتدهندهها تعلق خواهد گرفت. باید توجه داشته باشید که این سود در زمان بسته شدن موقعیت محاسبه و تقسیم میشود و تا زمانی که کاربر در موقعیت باشد این تقسیم سود انجام و کسر نمیشود. برای مثال اگر موقعیت تا ۱۰ روز تمدید و سپس بسته شود و سود حاصل از این موقعیت فروش یک میلیون تومان باشد، 10 درصد از این سود معادل 100 هزار تومن به استخر تعلق خواهد گرفت و 90 درصد آن متعلق به وکالتگیرنده خواهد بود. این مبلغ بهنسبت بین کاربرانی که برای استخر تأمین نقدینگی کردهاند توزیع خواهد شد.

مفاهیم اولیه فروش تعهدی در نوبیتکس

در ادامه، با واژهها و مفاهیمی که بیشترین کاربرد را در فروش تعهدی نوبیتکس دارند آشنا خواهید شد. دانستنِ این واژهها برای ورود به این نوع از معاملات ضروری است.

موجودی در دسترس

مقدار موجودیای که کاربر از کیف پول حساب اصلی به کیف پول فروش تعهدی انتقال میدهد، موجودی در دسترس است. این عدد شامل وجه تضمینِ درگیر در موقعیتهای فروش دیگر نیست.

موجودی در سفارش

موجودی در سفارش بخشی از موجودی کیف پول فروش تعهدی است که تحت عنوان وجه تضمین در سفارش فروش اعتباری قفل شده است. این مبلغ را نمیتوان برای ایجاد سفارش فروش تعهدی جدید استفاده کرد.

وجه تضمین

کاربر باید معادل ارزش ریالی یا تتری سفارش فروش تعهدی، مبلغی بهعنوان وجه تضمین در کیف پول موقعیت خود داشته باشد. این میزان در کیف پول او تا زمان بازخرید رمزارز و پایان موقعیت فروش تعهدی بهصورت قفلشده باقی خواهد ماند.

حداکثر مقدار فروش

کاربر با قفل کردن مبلغ ریالی یا تتری بهعنوان وجه تضمین، وکالت فروش رمزارز را دریافت میکند. حداکثر قابلفروش به سطح کاربری هر کاربر و سهم وی از استخر فروش اعتباری هر رمزارز بستگی دارد. علاوه بر این، موقعیتهای باز فروش اعتباری هم بر حداکثر مقدار فروش تاثیرگذار است.

مقدار وکالت گرفتهشده

مقدار وکالت گرفتهشده به مقدار رمزارزی گفته میشود که کاربر در ازای پرداخت وجه تضمین از استخر دارایی وکالتدهندهها دریافت کرده است.

قیمت ورود

قیمت ورود به قیمتِ فروش رمزارز وکالتگرفتهشده گفته میشود. مثلا اگر رمزارز وکالت گرفتهشده در قیمت ۲۰,۰۰۰ تتر به فروش برسد، قیمت ورود به معامله ۲۰,۰۰۰ تتر است.

دارایی کل

مجموع دو مقدار «وجه تضمین ریالی یا تتری» و «مبلغ دریافتی حاصل از فروش تعهدی»، اصطلاحا دارایی کل نامیده میشود. مبلغ دریافتی حاصل از فروش تعهدی برای بازخرید رمزارزی که وکالت گرفته شده، قابلمصرف است.

مثلا فرض کنید مقدار ۱۰۰۰ تتر بهعنوان وجه تضمین سپردهاید و بیت کوینی تقریبا معادل با آن دریافت کردهاید. میگوییم «تقریبا»؛ چرا که مقداری از آن ۱۰۰۰ تتر برای کارمزد فروش کسر میشود و برای مثال ۹۹۹ تتر به شما تعلق میگیرد. در این حالت، دارایی کل شما طبق تعریف بالا چیزی معادل ۱۹۹۹ دلار خواهد بود.

نسبت تعهد

نسبت تعهد را میتوان مهمترین مفهوم در فروش اعتباری در نظر گرفت. نسبت تعهد از تقسیم «دارایی کل» بر «ارزش لحظهای داراییهای مورد تعهد برای خرید» به دست میآید.

همان مثال بالا را در نظر بگیرید. اگر قیمت بیتکوین ۲۰ هزار دلار و وجه تضمین شما ۱۰۰۰ تتر باشد، بعد از کسر کارمزد فروش تقریبا معادل ۹۹۹ دلار بیتکوین (۰.۰۵ بیتکوین) در اختیارتان قرار میگیرد. در نتیجه، مقدار دارایی کلی شما ۱,۹۹۹ دلار خواهد بود. طبق تعریف، نسبت تعهد شما از تقسیم دارایی کل (۱,۹۹۹) بر دارایی مورد تعهد (۱۰۰۰) به دست میآید. در لحظهی شروع موقعیت، نسبت تعهد برابر با ۱۹۹۹۱۰۰۰=۱.۹۹۹ خواهد بود. همیشه به خاطر داشته باشید که نسبت تعهد در نقطهی شروع موقعیت، اندکی از عدد ۲ کمتر است.

با گذشت زمان و تغییر قیمت بیتکوین، نسبت تعهد متناسب با آن کم و زیاد خواهد شد. حال دو حالت را بررسی میکنیم:

حالت اول - قیمت بیتکوین کاهش مییابد و مثلا به ۱۲ هزار دلار میرسدشما در ابتدا متعهد شدهاید که ۰.۰۵ بیتکوین را به استخر بازگردانید. با توجه به قیمت فعلی بیتکوین، میتوانید با مقدار تقریبی ۶۰۰ تتر تعهد خود را جبران کنید. در نتیجه نسبت تعهد در این حالت به عدد ۱۹۹۹۶۰۰=۳.۳۳۲ خواهد رسید. این عدد از نسبت تعهد اولیه (۱.۹۹۹) بزرگتر است. بنابراین به عنوان یک قاعدهی کلی میتوانید همیشه در نظر داشته باشید که هرگاه نسبت تعهد از عدد اولیه (که تقریبا نزدیک به ۲ بود) بزرگتر شد، شما در حالت سوددهی هستید.

حالت دوم - قیمت بیتکوین افزایش مییابد و مثلا به ۳۰ هزار دلار میرسدشما در ابتدا متعهد شدهاید که ۰.۰۵ بیتکوین را به استخر بازگردانید. با توجه به قیمت فعلی بیتکوین میتوانید با مقدار تقریبی ۱۵۰۰ تتر تعهد خود را جبران کنید. در نتیجه نسبت تعهد در این حالت به عدد ۱۹۹۹۱۵۰۰=۱.۳۳۳ خواهد رسید. این عدد از نسبت تعهد اولیه (۱.۹۹۹) کمتر است. بنابراین به عنوان یک قاعدهی کلی میتوانید همیشه در نظر داشته باشید که هرگاه نسبت تعهد از عدد اولیه (که تقریبا نزدیک به ۲ بود) کوچکتر شد، معاملهی شما در حالت ضرردهی است و هرچه این عدد به ۱ نزدیکتر شود، ضرر نهایی معامله بیشتر خواهد شد.

اگر مقدار نسبت تعهد به ۱.۱ برسد، خرید دارایی موردتعهد بهصورت خودکار از محل وجه تضمین انجام شده و معامله میشود که اصطلاحا به این فرآیند لیکویید شدن میگویند.

(برای سادهسازی محاسبات، کارمزد بازخرید تعهد، کارمزد تمدید و سهم استخر دارایی وکالتدهندهها از سود روزانه در نظر گرفته نشده است.)لیکویید شدن و قیمت لیکویید شدن

در صورتی که میزان ضرر موقعیت فروشِ باز با میزان وجه تضمین برابر شود اصطلاحاً موقعیت لیکویید میشود. وقتی موقعیت فروش لیکویید میشود، عملاً تعهد خرید بهصورت خودکار از محل وجه تضمین انجام شده و موقعیت فروش بسته میشود.

با توجه به توضیحاتی که در مورد نسبت تعهد ارائه شد، لیکویید شدن از لحاظ عددی زمانی رخ میدهد که نسبت تعهد به ۱ رسیده باشد؛ اما برای پوشش ریسکهای تغییرات شدید قیمت، زمانی که نسبت تعهد به ۱.۱ برسد، عملیات لیکویید شدن بهصورت خودکار در نوبیتکس انجام خواهد شد و مقداری از وجه تضمین که باقی مانده است به کیف پول فروش تعهدی کاربر بازگردانده میشود.

برای محاسبه دقیق قیمت لیکویید شدن یک موقعیت فروش تعهدی، میتوانید از ماشین حساب فروش تعهدی در اپلیکیشن نوبیتکس استفاده کنید. توضیحات مربوط به ماشین حساب و نحوهٔ استفاده از آن در ادامه ذکر خواهد شد.

هشدار لیکویید شدن

قبل از اینکه زیان موقعیت فروش به آستانه لیکویید شدن یا نسبت تعهد ۱.۱ برسد، نوبیتکس یک ایمیل هشدار برای کاربر ارسال میکند تا او را از احتمال لیکویید شدن موقعیت آگاه کند. این هشدار زمانی ارسال میشود که نسبت تعهد به عدد ۱.۲ برسد. کاربر میتواند قبل از لیکویید شدن تمام و یا قسمتی از معامله را با زیان ببندد یا با افزودن وجه تضمین، از خطر لیکویید شدن جلوگیری کند. امکان افزایش (و کاهش) وجه تضمین از طریق منوی «ویرایش وجه تضمین» در بخش «موقعیتها» در دسترس است.

عدم رسیدن ایمیل هشدار، مسئولیتی در قبال لیکویید شدن موقعیت فروش کاربر متوجه نوبیتکس نکرده و مسئولیت کامل رصد موقعیت فروشِ باز به عهده خود کاربر است.

تعهد خرید

تعهد خرید به مجموع دارایی فروختهشده به اضافه میزان کارمزد در زمان خرید مجددِ دارایی گفته میشود. برای مثال، اگر کاربر یک بیت کوین فروخته باشد و کارمزد سطح کاربر ۰.۱ درصد باشد، تعهد خرید ۱.۰۰۱ بیت کوین خواهد بود.

تمدید موقعیت

موقعیت فروش اعتباری تا ساعت ۲۴:۰۰ همان روزی که آن موقعیت باز شده است معتبر است. بعد از اتمام این مهلت در صورتی که موقعیت منقضی، لیکویید و یا بسته نشده باشد، بهصورت خودکار برای یک روز دیگر تمدید میشود. با تمدید موقعیت، کارمزد روزانه تمدید موقعیت از محل وجه تضمین کم خواهد شد. همچنین اگر موقعیت بعد از تمدید شدن و با سود بسته شود، بخشی از این سود به استخر دارایی وکالتدهندهها تعلق خواهد گرفت.

حداکثر روز قابلتمدید

هر سفارش فروش اعتباری از زمان باز شدن موقعیت حداکثر تا ۳۰ روز قابلتمدید است. به این معنی که اگر سفارش لیکویید یا توسط کاربر بسته نشود، در پایان هر روز آن موقعیت تمدید میشود و این روند تا ۳۰ روز ادامه مییابد. در پایان ۳۰ روز، موقعیت بهصورت خودکار بسته میشود.

کارمزد تمدید موقعیت

بهازای هر روزی که موقعیت فروش تعهدی تمدید میشود، کارمزدی معادل ۱۰۰۰ تومان در هر یک میلیون تومان یا کمتر از محل وجه تضمین کسر میشود. کارمزد تمدید در بازههای یک میلیون تومانی محاسبه میشود. یعنی اگر وجه تضمین یک میلیون تومان یا کمتر باشد، کارمزد هزار تومان و اگر وجه تضمین یک الی دو میلیون تومان باشد، کارمزد تمدید ۲۰۰۰ تومان خواهد بود.این کارمزد علاوه بر موقعیتهای باز، به سفارشات باز هم تعلق میگیرد.

همچنین اگر وجه تضمین تتری باشد، به ازای هر ۳۰ تتر یا کمتر، کارمزد ۰.۰۳ تتر محاسبه میشود. به همین ترتیب، اگر وجه تضمین ۳۰ الی ۶۰ تتر باشد، کارمزد تمدید ۰.۰۶ تتر خواهد بود. شایان ذکر است اگر موقعیت فروش قبل از ساعت ۲۴ همان روزی که موقعیت باز میشود به اتمام برسد، کارمزد تمدید موقعیت کسر نخواهد شد.

آموزش استفاده از قابلیت فروش تعهدی در نوبیتکس

در ادامه، مراحل استفاده از قابلیت فروش تعهدی در نوبیتکس را بررسی خواهیم کرد. این مراحل در اپلیکیشن نوبیتکس نمایش داده خواهد شد، اما نحوهٔ استفاده از آن در وبسایت نوبیتکس هم دقیقا مشابه با اپلیکیشن است.

درخواست فعال سازی قابلیت فروش تعهدی در اپلیکیشن

در مرحله اول شما باید درخواست فعال سازی این قابلیت را در اپلیکیشن نوبیتکس ثبت نمایید. برای این کار شما باید وارد سربرگ منو بشوید و گزینه تنظیمات را انتخاب نمایید و سپس با مشاهده گزینه "فروش تعهدی" درخواست خود را ثبت نمایید.

پذیرش شرایط و قوانین

قبل از آغاز به کار در بخش فروش تعهدی، متن «شروط، قوانین و ضوابط فروش تعهدی در نوبیتکس» نمایش داده میشود. کاربر موظف است تمام آن را مطالعه کرده و با فعال کردن تیک «متن شروط، قوانین و ضوابط را مطالعه کرده و موافقت خود را با آن اعلام میکنم» و زدن دکمه تایید، تمام این شرایط و قوانین را پذیرش کند.

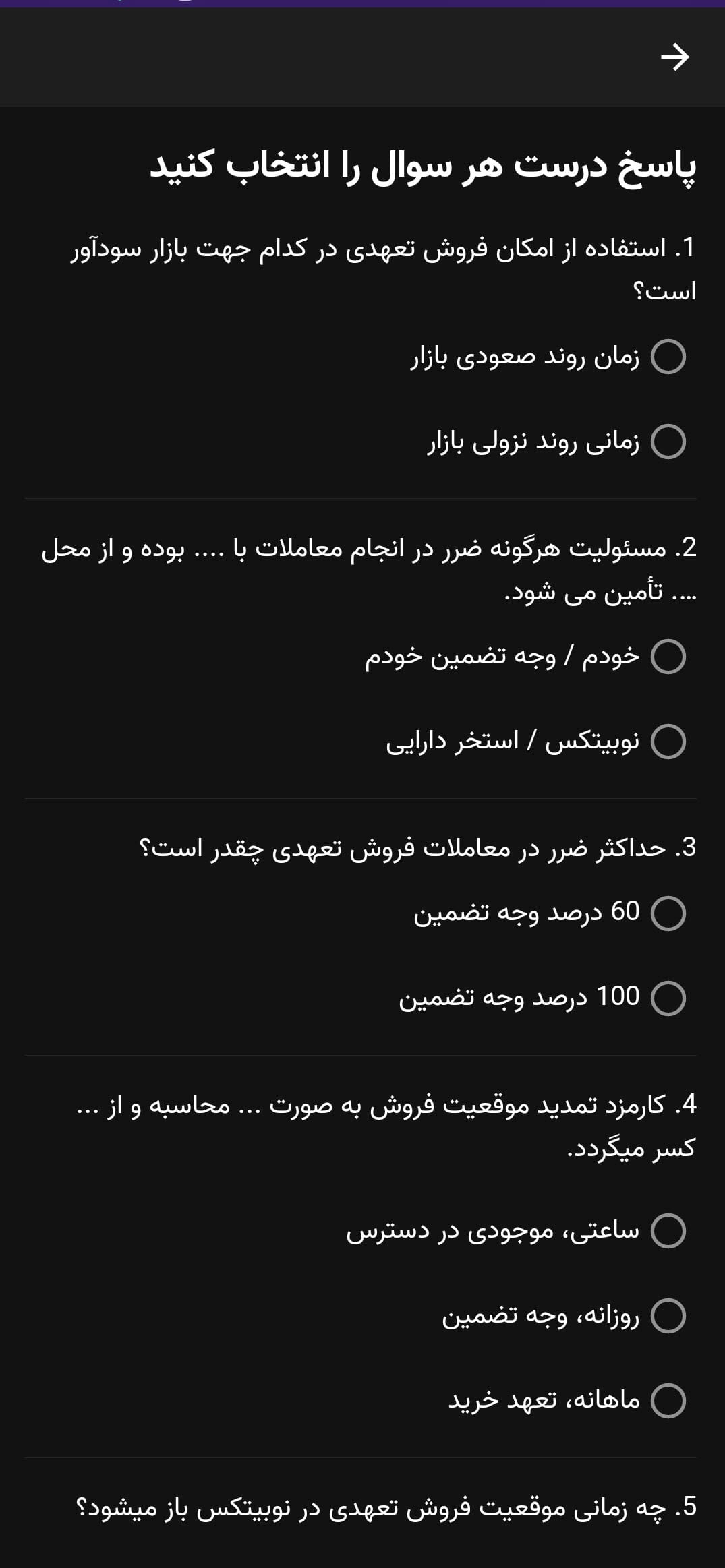

سپس ۱۰ سوال به کاربر نمایش داده میشود. کاربر برای اینکه بتواند از قابلیت فروش تعهدی استفاده کند، باید به تمام این سوالات پاسخ صحیح بدهد. هدف از این سوالات، آشنایی بیشتر کاربر با فروش تعهدی و ریسکهای موجود در این قابلیت است.

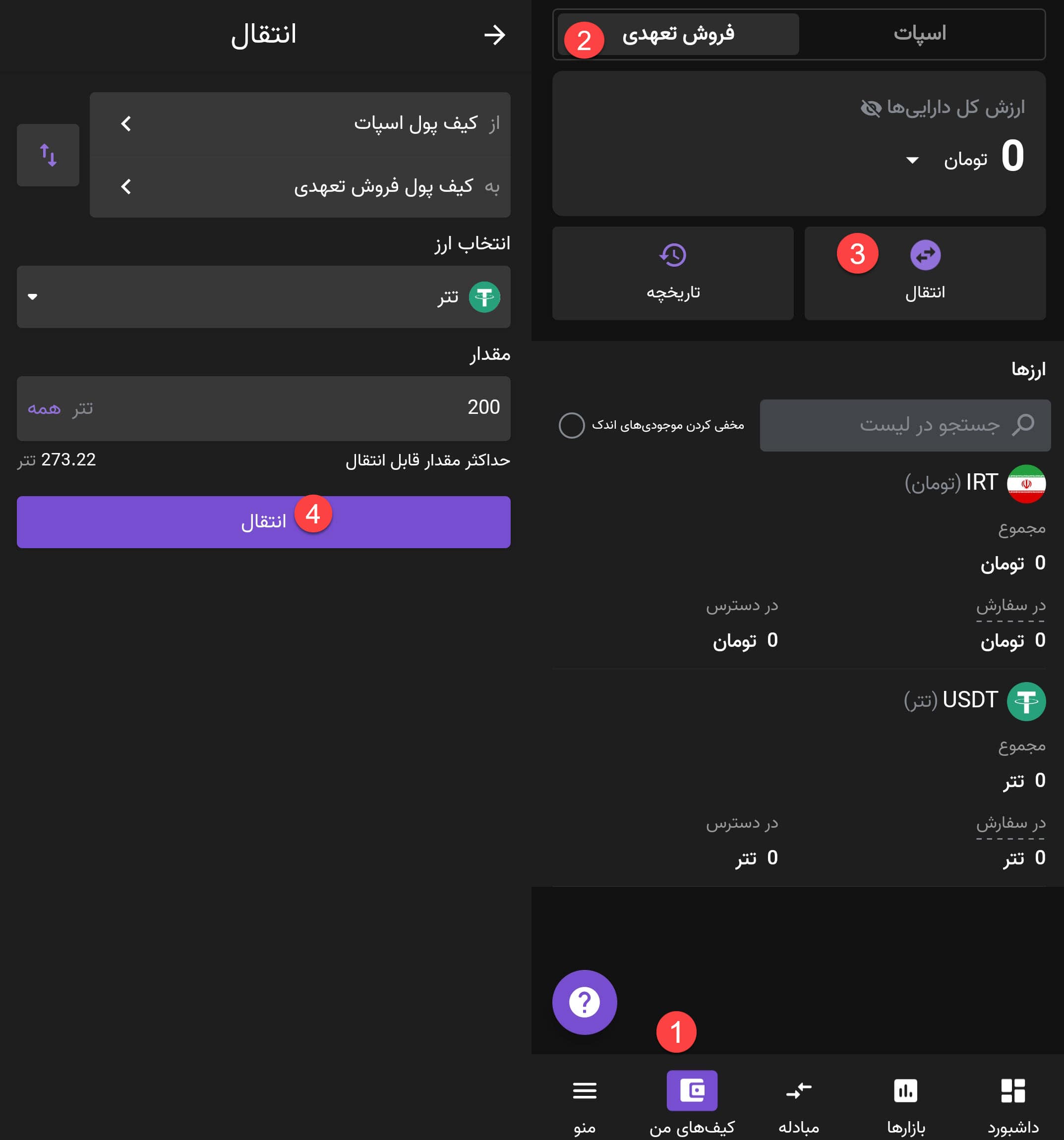

انتقال دارایی

برای شروع معامله در فروش تعهدی، باید مقداری دارایی ریالی یا تتری از کیف پول اسپات به کیف پول فروش تعهدی انتقال داده شود. میتوانید با مراجعه به «کیفهای من» و استفاده از گزینه «انتقال»، این کار را انجام دهید.

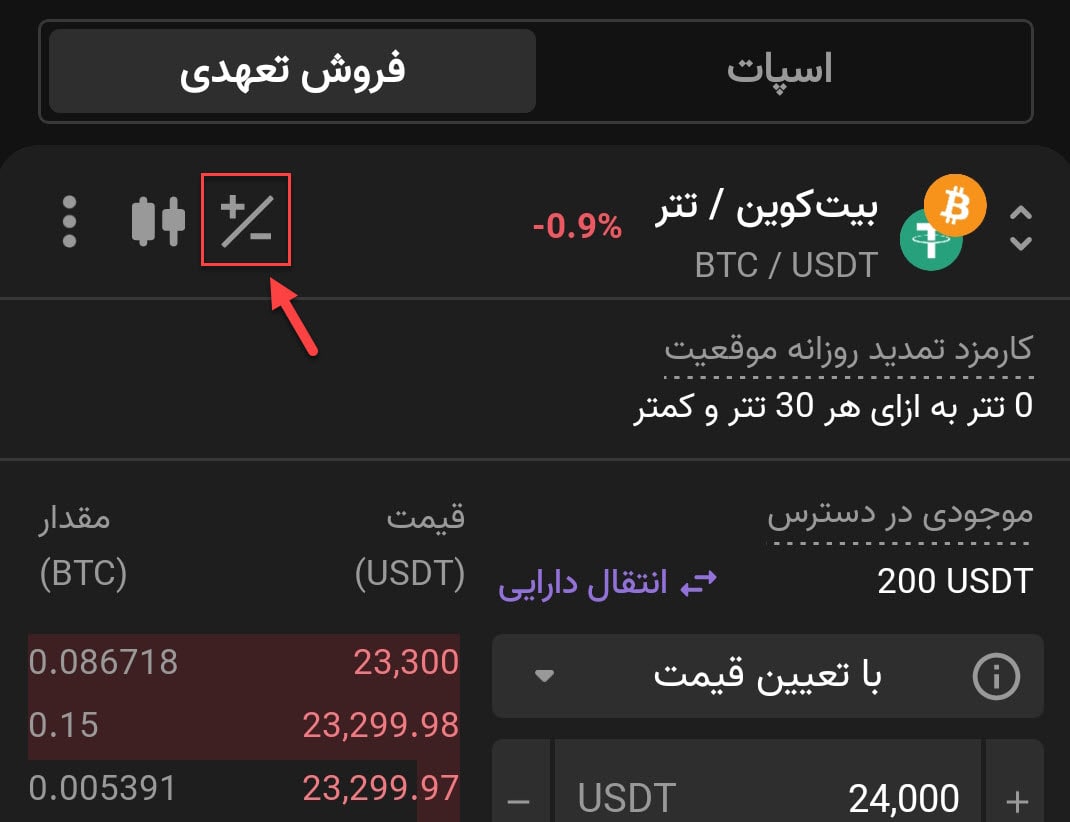

فروش تعهدی در صفحه مبادلات

بعد از پذیرش شرایط و قوانین و انتقال دارایی، با مراجعه به صفحه مبادلات متوجه خواهید شد که سربرگ جدید «فروش تعهدی» به این صفحه اضافه شده است. در این صفحه میتوانید اطلاعاتی مانند «کارمزد تمدید»، «موجودی در دسترس» و «حداکثر قابل فروش» را مشاهده کنید.

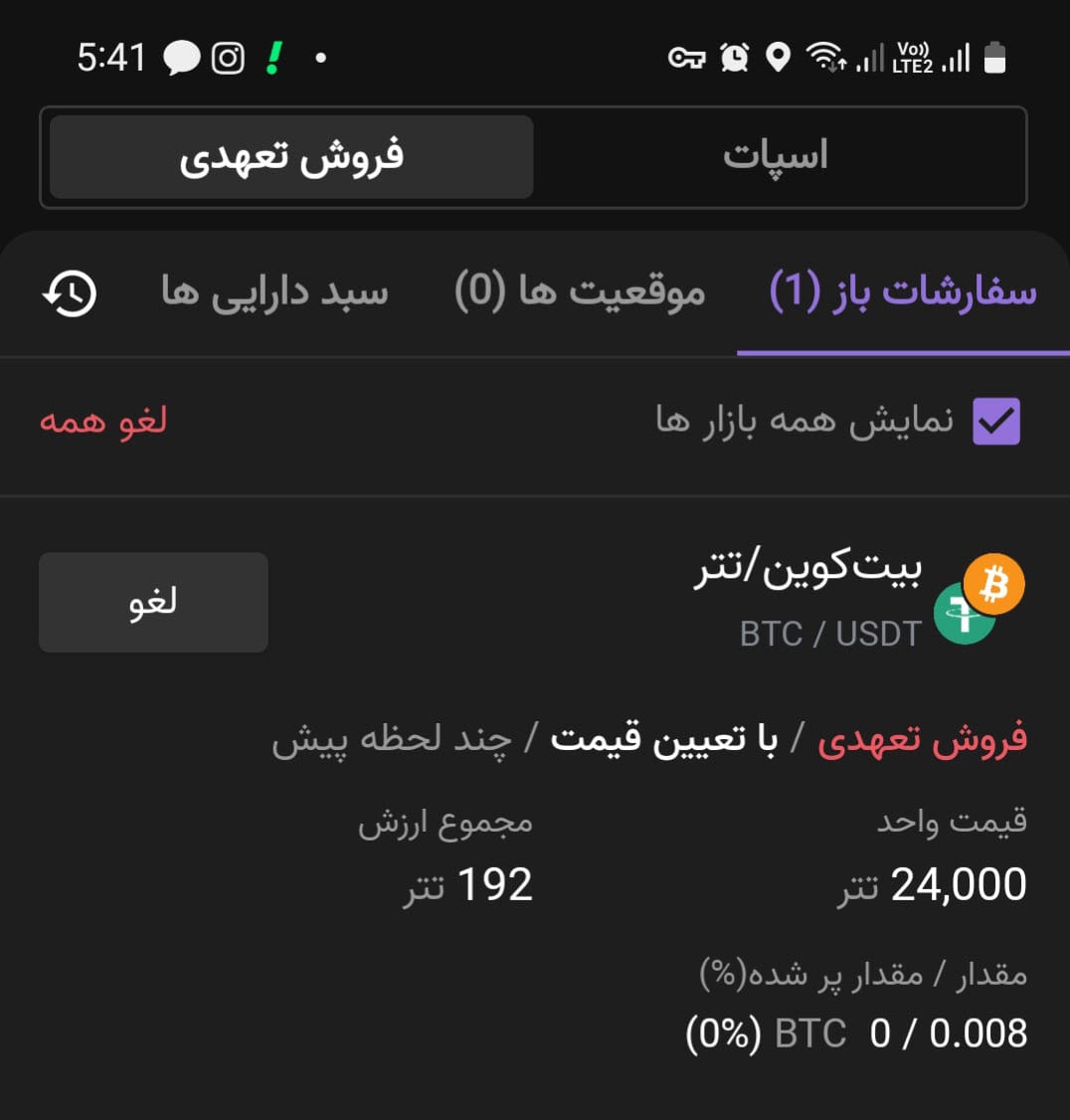

سفارشات باز

با ثبت سفارش فروش تعهدی، جزئیات سفارش و درصدِ پر شدن آن در بخش «سفارشات باز» قابلمشاهده خواهد بود. امکان لغو سفارش هم از همین سربرگ در دسترس است.

موقعیت ها

بعد از پر شدن همه یا بخشی از سفارش فروش، سفارش به موقعیت تبدیل شده و در بخش «موقعیتها» قابلمشاهده خواهد بود. در این بخش میتوانید اطلاعات کلی موقعیت از جمله میزان سود و زیان (۱) و نسبت تعهد (۲) را مشاهده کنید. نسبت تعهد معیار خوبی است که میتواند وضعیت کلی موقعیت را نشان دهد. اگر نسبت تعهد بیشتر از ۲ باشد موقعیت در سود و اگر کمتر از ۲ باشد در ضرر است.

بستن موقعیت

در صورتی که بخواهید موقعیت را به پایان برسانید تا سود خود را محقق کنید (و یا از زیان بیشتر جلوگیری کنید)، میتوانید از گزینه «بستن موقعیت» در سربرگ «موقعیتها» استفاده کنید. بستن موقعیت بهمعنای بازخرید رمزارز وکالتگرفته شده و پرداخت آن به استخر دارایی وکالتدهندهها و دریافت وجه تضمین است.

ویرایش وجه تضمین

تاریخچه

تاریخچه سفارشات، موقعیتها و معاملات ثبتشده در قابلیت فروش تعهدی در بخش «تاریخچه» قابل مشاهده است.

اگر موقعیت شما در ضرر و یا در آستانه لیکویید شدن باشد، میتوانید با افزایش وجه تضمین، ریسک لیکویید شدن موقعیت را کاهش دهید. این کار از طریق گزینه «ویرایش وجه تضمین» در سربرگ «موقعیتها» در دسترس است. همچنین با استفاده از این گزینه میتوانید وجه تضمین خود را کاهش دهید. این کار زمانی کاربرد دارد که موقعیت در سود است (نسبت تعهد بیشتر از ۲ است) و ریسک معامله بسیار کمتر شده است. توجه داشته باشید که کاهش وجه تضمین به شرطی امکانپذیر است که نسبت تعهد کمتر از ۲ نشود.

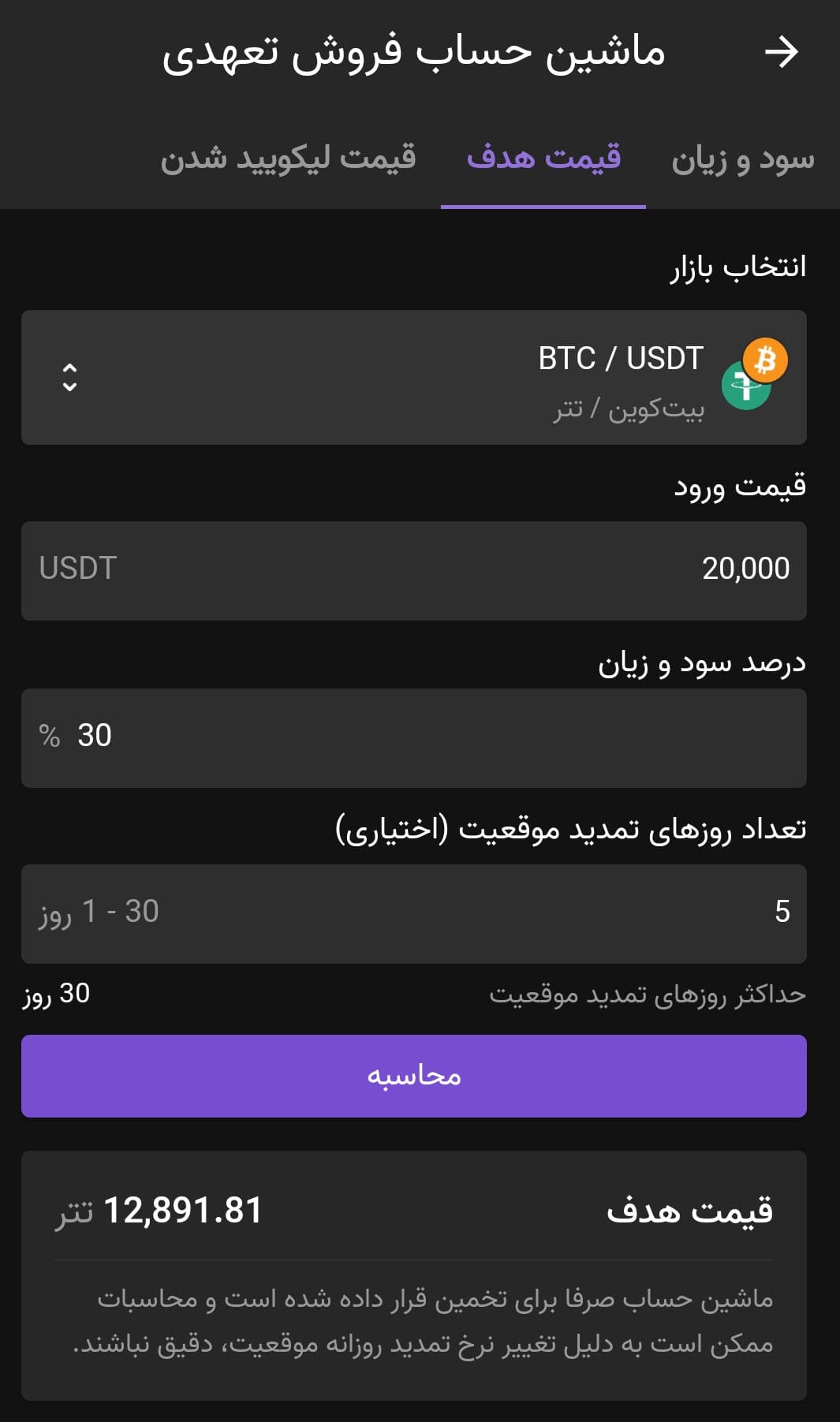

ماشین حساب فروش تعهدی

در قسمت فروش اعتباری اپلیکیشن و وبسایت نوبیتکس، ماشین حسابی برای محاسبات مربوط به فروش تعهدی تعبیه شده است که میتوانید قبل از آغاز یک معامله و یا در حین آن، محاسبات مربوط به سود و زیان یک معامله، قیمت هدف و قیمت لیکویید شدن آن را انجام دهید. در تصویر زیر، کلید دسترسی به ماشین حساب را مشاهده میکنید.

در ادامه، سه بخش اصلی این ماشین حساب را بررسی خواهیم کرد.

سود و زیان

در قسمت سود و زیان، بعد از انتخاب بازار موردنظر میتوانید یا قیمت ورود و قیمت خروج معامله را تعیین کرده و با مشخص کردن مقدار رمزارز وکالتگرفتهشده و تعداد روزهای تمدید، میزان سود یا زیان خود را به درصد و تتر (یا ریال) مشاهده کنید.

برای مثال در تصویر زیر مشاهده میکنید که اگر وکالت فروش ۰.۱ بیت کوین را در قیمت ۲۰ هزار دلار دریافت کنید و بعد از ۴ روز تمدیدکردنِ موقعیت، آن را در ۱۴ هزار دلار ببندید، ۵۲۳.۵۱ تتر معادل ۲۶.۲ درصد سود خواهید کرد.

قیمت هدف

در قسمت تعیین قیمت هدف، میتوانید با وارد کردن قیمت ورود و درصد سود یا زیانی که قصد دارد معامله را در آن درصد ببندید، قیمت بستن معامله را مشاهده کنید. در مثال زیر مشاهده میکنید که اگر یک موقعیت فروش تعهدی بیت کوین را در قیمت ۲۰ هزار دلار باز کنید و موقعیت را تا ۵ روز تمدید کنید، برای کسب سود ۳۰ درصدی باید قیمت هدف (قیمت بستن موقعیت) به ۱۲,۸۹۱ دلار برسد.

قیمت لیکویید شدن

این قسمت برای تعیین قیمت لیکویید شدن معامله (نسبت تعهد ۱.۱) کاربرد دارد. در این قسمت میتوانید با وارد کردن مقدار و قیمت ورود، قیمتی را که موقعیت در آن لیکویید خواهد شد مشاهده کنید. به این ترتیب میتوانید قبل از لیکویید شدنِ موقعیت، در مورد ادامه یا لغو آن تصمیم بگیرید. تصویر زیر مثالی از محاسبات ماشین حساب برای قیمت لیکویید شدن یک موقعیت است. این موقعیتِ فرضی در قیمت ۲۰,۰۰۰ دلار آغاز شده و تا ۴ روز تمدید شده است. محاسبات ماشین حساب نشان میدهد که با رسیدن قیمت به ۳۶,۲۸۱ دلار، موقعیت لیکویید میشود.

ریسکها

معاملات در بازار مشتقات ریسک بالایی به همراه دارد. در معاملات عادی که معمولا تریدر یک دارایی را به امید افزایش قیمت خریداری میکند، حتی اگر بازار ریزش سنگینی داشته باشد معاملهگر میتواند با طولانیتر کردن مدتزمان هولد، به بازگشت قیمت و بازیابی بخشی از زیان خود امیدوار باشد. اما در معاملات موقعیت فروش، ریسک از دست رفتن کل سرمایه وجود دارد، مخصوصا در بازار رمزارزها که نوسانات بیشتری از سایر بازارهای مالی دارد. به همین دلیل فعالیت در بازار مشتقات برای افراد حرفهای و باتجربه مناسبتر است. اگر قصد استفاده از قابلیت فروش تعهدی را دارید، باید بدانید که تمام ریسکها و مسئولیتهای معاملات فروش تعهدی بر عهده کاربر است.

سوالات متداول:

معاملات تعهدی زیرمجموعه معاملات آتی است که در آن کاربر میتواند با سپردن وجه تضمین، وکالت خرید یا فروش دارایی رمزارزی را با ضریب موردنظر خود دریافت کند و از بازار دوطرفه کسب سود کند.

امکان معاملات تعهدی در نوبیتکس بر اساس دستورالعمل فروش تعهدی اوراق بهادار، با رعایت موازین قانونی و شرعی مصوب هیئتمدیره سازمان بورس و اوراق بهادار و کمیته فقهی بورس در تاریخ ۱۳۹۸/۰۳/۰۱ در اختیار کاربران قرار گرفته است. این مفهوم معادل short sell/ Buy long در بازارهای جهانی بوده با این تفاوت که در معاملات تعهدی نوبیتکس بهره، وام، قرض وجود ندارد و قرارداد ها در قالب وکالت خرید و فروش تعریف شده است.

دریافت وکالت معامله به جای قرض یا وام گرفتن و عدم دریافت بهره اصلیترین تفاوتِ معاملات تعهدی در نوبیتکس نسبت به بازارهای جهانی است. درواقع در معاملات تعهدی نوبیتکس قراردادها در قالب وکالت خرید و فروش تعریف شده است و در نهایت کاربر بعد از کسب سود، «دارایی وکالت گرفتهشده» را با استخر دارایی تسویه میکند و وجه تضمین خود را آزاد می کند. همینطور وجه حاصل از فروش در فروش تعهدی و میزان دارایی رمزارزی خریداری شده در خرید تعهدی در اختیار وکالتگیرنده نیست و صرفاً وکالتگیرنده امکان ارسال دستور فروش و سپس خرید را داراست. همچنین دارایی وکالت گرفته شده، توسط وکالت گیرنده قابل برداشت نیست. کارمزد تمدید روزانه وکالت و مدل مصالحه سود بین وکالت دهنده و وکالت گیرنده از دیگر تفاوت های فروش تعهدی در نوبیتکس با مدل های جهانی است.

با توجه به اینکه در معاملات تعهدی از قابلیت ضریب استفاده میشود، سود این معاملات میتواند چندین برابر بیشتر از معاملات عادی باشد. علاوه بر این، کاربرد مهم دیگر معاملات تعهدی، دوطرفه بودن این معاملات است و میتوان هم در روندهای صعودی و هم روندهای نزولی، از طریق این معاملات کسب سود کرد.

فروش تعهدی، مدلی منطبق بر اصول و قواعد شرعی برای دریافت وکالت و فروش دارایی در قبال وجه تضمین است که در بازار نزولی به کاربر کمک می کند تا از آن کسب سود کند. این مدل معاملاتی، مصوب سازمان بورس و شورای فقهی آن بوده و از حیث عملکردی تا حدودی شبیه به short sell در بازارهای جهانی است.

فروش تعهدی ابزاری کاربردی برای کسب سود در بازارهای نزولی است. با استفاده از فروش تعهدی به همراه ضریب، میتوانید بهجای منتظر ماندن برای خرید در کف قیمت، از روند نزولی تا رسیدن به کف قیمتی هم سود دریافت کنید.

خرید تعهدی، مدلی منطبق بر اصول و قواعد شرعی برای دریافت وکالت خرید دارایی در قبال وجه تضمین است. این قابلیت عملکرد مشابهی با پوزیش لانگ در بازارهای جهانی دارد. در هر دو مورد کاربر میتواند با استفاده از قابلیت ضریب (اهرم در بازارهای جهانی) سود معاملات خود را افزایش دهد.

در خرید تعهدی اگر تریدر اطمینان بالایی به تحلیل صعودی خود داشته باشد، میتواند با استفاده از خرید تعهدی به همراه ضریب سود خود از معامله را تا چند برابر افزایش دهد.

وجه تضمین داراییای است که کاربر در کیف پول تعهدی خود در نوبیتکس قفل میکند و در ازای آن میتواند از استخر دارایی وکالتدهندهها، وکالت خرید و فروش یک رمزارز را به دست آورَد. وجه تضمینِ سپردهشده برای دریافت وکالت خرید و فروش میتواند ریال یا تتر باشد. در ازای این وجه، کاربر به اندازهٔ ارزش همان وجه تضمین و یا بیشتر از آن و متناسب با ضریب انتخابشده، وکالت خرید و فروش رمزارز موردنظر خود را دریافت میکند.

بازارهای واجد شرایط برای فعال شدن امکان معاملات تعهدی بر اساس میزان معاملات روزانه و ریسک فعالسازی از سوی نوبیتکس تعیین میشوند. در حال حاضر اکثر بازارهای موجود به ریال و تتر واجد شرایط برای فعالسازی امکان معاملات تعهدی هستند. بسته به سطح مشارکت و میزان مبادلات هر کوین، به تدریج تمام کوینهای موجود در بازار ریالی و تتری نوبیتکس برای استفاده در معاملات تعهدی در دسترس خواهند بود.

در صورتی که استخر موجودی و ظرفیت آزاد داشته باشد، هر کاربر با توجه به سطح کاربری خود میتواند درصدی از استخر را بهعنوان وکالت فروش دریافت کند.

کاربران سطح 1 میتوانند تا 3 درصد حجم استخر، کاربران سطح 2 تا 15 درصد از حجم استخر، کاربران سطح 3 تا 30 درصد از حجم استخر و کاربران سطح ویژه تا 50 درصد از حجم استخر از موجودی استخر دارایی وکالتدهندهها را دریافت کنند.

بله! به همان اندازه که قابلیت «ضریب» به افزایش سود این معاملات کمک میکند، احتمال بیشتر شدن ضرر را هم افزایش میدهد.

در معاملات تعهدی اگر روند بازار برخلاف تحلیل کاربر حرکت کند یعنی در فروش تعهدی قیمت افزایش و یا در خرید تعهدی قیمت کاهش یابد، میزان ضرر حاصل شده از وجه تضمین برای جبران زیان معامله کسر خواهد شد.

وجه تضمین در حقیقت بیانگر حداکثر مقدار ضرری است که کاربر توان جبران آن را دارد. درصورتی که مقدار ضرر یک موقعیت با وجه تضمین برابر شود (نسبت تعهد ۱)، اصطلاحاً موقعیت لیکویید شده است. در این شرایط برای جلوگیری از بیشتر شدن ضرر از حد توان جبران تعهد، موقعیت بهصورت خودکار بستهشده و مقدار مورد تعهد با انجام معامله به قیمت بازار تسویه به استخر بازمیگردد.

با توجه به ماهیت سفارش مارکت (بازار) که در آن قیمت، میانگینی از سفارشهای انجامشده خواهد بود و برخلاف سفارش لیمیت لزوماً در یک قیمت مشخص انجام نمیشود، حاشیه امنی در نظر گرفته میشود که به آن حداقل نسبت تعهد نگهداری میگویند. این نسبت در معاملات تعهدی نوبیتکس مقدار ۱.۱ است. یعنی برای باز نگهداشتن یک موقعیت، نسبت تعهد آن باید بیشتر از ۱.۱ باشد. به عبارت دیگر، معاملات تعهدی در نوبیتکس در نسبت ۱.۱ لیکویید میشوند و باقیمانده وجه تضمین به کیف پول تعهدی کاربر بازگردانده میشود.

برای جلوگیری از ضرر بیشتر موقعیت میتوان موقعیت را در همان قیمت بست. روش دیگر این است که مقداری از موجودی آزاد کیف پول تعهدی را به آن موقعیت اختصاص داده و وجه تضمین موقعیت را بیشتر کرد. همچنین کاربر میتواند بخشی از تعهد خرید و یا فروش را با ضرر ببندد تا باقیمانده دارایی به بخش کمتری معطوف شود و قیمت لیکویید شدن افزایش یابد.

بله! وقتی نسبت تعهد به ۱.۲ میرسد، نوبیتکس نوتیفیکیشن و ایمیلی را برای کاربر ارسال میکند تا وی را از وضعیت موقعیت تعهدی آگاه کند. در این شرایط کاربر میتواند اقداماتی برای پیشگیری از لیکویید شدن انجام دهد؛ مانند افزایش وجه تضمین یا بستن موقعیت در ضرر.

معاملات تعهدی تا ساعت ۲۴:۰۰ روزی که معامله آغاز میشود معتبر است. اگر در این مدت معامله بسته شود، کارمزد تمدید وکالت روزانه از آن کسر نمیشود. اما با آغاز روز بعد، موقعیت بهصورت خودکار تمدید میشود و بهازای هر روزی که موقعیت تمدید میشود، مبلغی بهعنوان کارمزد تمدید وکالت روزانه کسر میشود. تمدید موقعیت میتواند تا ۳۰ روز ادامه داشته باشد. اگر در این ۳۰ روز کاربر موقعیت را نبندد و یا موقعیت لیکویید نشود، موقعیت به صورت خودکار با قیمت بازار بسته و وجه تضمین و سود موقعیت به کیف پول فروش تعهدی کاربر انتقال مییابد. اگر موقعیت در زیان باشد، مبلغ خرید مثل دارایی وکالت گرفته شده از محل وجه حاصل از فروش و وجه تضمین وکالت گیرنده تأمین و باقیمانده وجه تضمین به کیف پول کاربر بازگردانده میشود. برای اطلاعات بیشتر در این زمینه به اینجا مراجعه کنید. (لینک مطلب اعتبار زمانی)

در معاملات تعهدی، رمزارز وکالتگرفتهشده در ابتدا بسته به اینکه در موقعیت خرید وکالت دریافت شده باشد و یا در موقعت فروش باید دارایی خریداری شود و یا به فروش برسد. با بستهشدن موقعیت هم برای آزادسازی وجه تضمین باید همان مقدار رمزارز به فروش برسد و یا خریداری شود. کارمزد این دو مرحله (خرید و فروش)، مانند معاملات عادی (اسپات) نوبیتکس و براساس حجم معاملات کاربر کسر میشود.

کارمزد تمدید وکالت به ازای هر بار تمدید شدن موقعیت تعهدی از وجه تضمین کسر میشود. این کارمزد برای هر یک میلیون تومان از وجه تضمین (یا کمتر) هزار تومن و برای هر ۳۰ تتر یا کمتر، ۰.۰۳ تتر است. این کارمزد علاوه بر موقعیتهای باز به سفارشهای باز هم تعلق میگیرد.

محلی که موجودی کاربران وکالتدهنده در آنجا تجمیع میشود و بهعنوان واسط در توزیع رمزارزها و اعطای وکالتشان به وکالت گیرندهها و بازپسگیری از آنها عمل میکند. امکان مشارکت برای وکالت دهندهها در هر استخر تا سقف معین تعیین شده که به آن ظرفیت استخر میگویند و محدودیت مربوط به هر سطح کاربری ، فراهم خواهد شد.به میزان مشارکت صورتگرفته توسط وکالتدهندهها، ظرفیت پرشده استخر میگوییم. این مقدار سقف اخذ وکالت خرید و فروش توسط وکالت گیرندهها است. در معاملات تعهدی بعد از بستن موقعیت توسط کاربر و در صورت سودده بودن موقعیت، به ازای هر روزی که موقعیت تمدید شده، 1 درصد از سود به استخر تعلق میگیرد. این مقدار براساس فرمول مشخص شدهای بین کاربرانی که برای استخر مشارکت تامین نقدینگی کردهاند توزیع میشود. نوبیتکس سهمی در این مبلغ ندارد، مگر اینکه خود برای استخر تامین نقدینگی کرده باشد. کاربران مشارکت کننده در استخرهای مشارکت هیچ سهمی در زیان معامله ندارند.

انتقال دارایی بین دو کیف پول اسپات و فروش تعهدی هیچ کارمزدی ندارد.

برای اینکه بتوانید از ویژگی معاملات تعهدی استفاده کنید، باید موجودی کیف پول تعهدی را افزایش دهید. این کار بهصورت مستقیم و از طریق درگاه بانکی انجام نمیشود. شما باید ابتدا حساب اسپات خود را شارژ کنید و سپس با استفاده از گزینه «انتقال دارایی» در بخش کیف پول تعهدی، موجودی ریال یا تتر خود را از حساب اسپات به کیف پول تعهدی منتقل کنید.

بله! امکان افزایش یا کاهش وجه تضمین در معاملات تعهدی وجود دارد. اما در کاهش وجه تضمین، باید به این نکته توجه شود که نسبت تعهد نباید از عدد مشخصی پایینتر باشد.

خیر! هر مقدار از وجه تضمین را میتوان فقط برای یک موقعیت استفاده کرد. در واقع معاملات فروش تعهدی در نوبیتکس بهصورت «Isolated» انجام میشود، نه «Cross».

بله! در حال حاضر کاربران میتوانند برای معاملات تعهدی خود از تمامی روش های سفارش گذاری مانند تعیین قیمت، سریع، حد ضرر و OCO استفاده کنند.

مسئولیت تمام ضررها و لیکویید شدن در معاملات تعهدی نوبیتکس بهطور کامل بر عهدهٔ کاربر وکالتگیرنده خواهد بود و نوبیتکس و استخر مشارکت هیچ نقشی در آن ندارند.