تحلیل آنچین هفته دوم آذر؛ بررسی دادههای مهم شبکه بیت کوین

بیت کوین با شکستن رکوردهای تاریخی پیدرپی، خود را به یکقدمی سطح ۱۰۰ هزار دلار رسانده است. بهنظر میرسد که عامل اصلی روند صعودی فعلی، افزایش قابلتوجه سود تحققنیافته هولدرهای بیت کوین است. در پاسخ به رشد قیمت، هولدرهای بلندمدت نیز توزیع توکنها را افزایش دادهاند. در این مقاله با نوبیتکس همراه باشید تا گزارش هفتگی سایت گلسنود از دادههای آنچین بیت کوین را باهم بررسی کنیم.

خلاصه مطلب

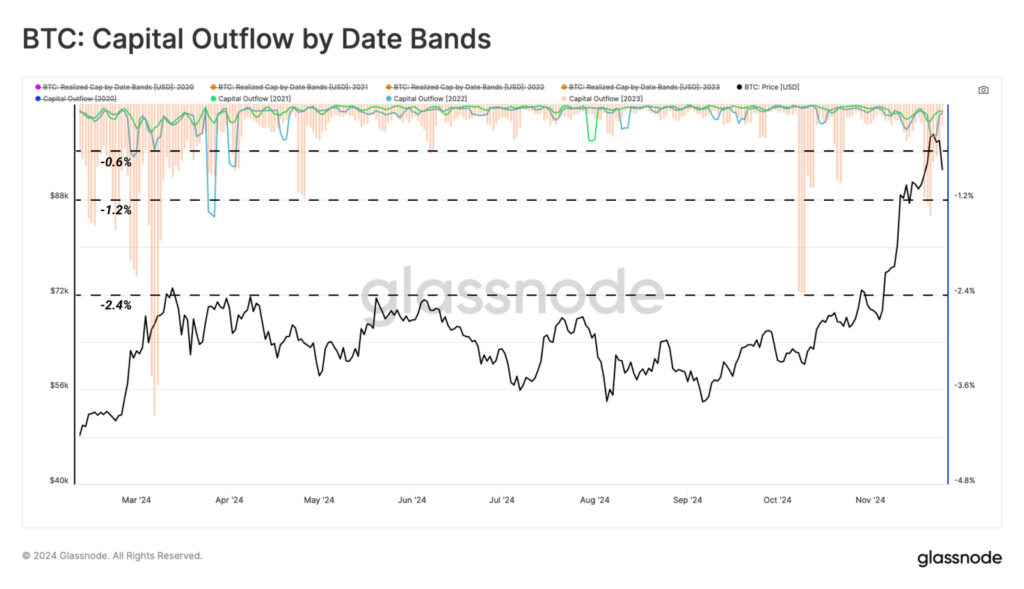

- همزمان با صعود بیت کوین به نزدیکی سطح ۱۰۰ هزار دلار، بیش از ۵۰۷ هزار BTC از سمت هولدرهای بلندمدت به بازار توزیع شده است. این فروش هنوز نسبت به ۹۳۴ هزار BTC توزیعشده در روند صعودی ماه مارس کمتر است؛ اما عدد قابلتوجهی محسوب میشود.

- هولدرهای بلندمدت در حال نقد کردن سودهای خود هستند. حجم روزانه سود تحققیافته هولدرهای بلندمدت به رکورد تاریخی ۲.۰۲ میلیارد دلار رسیده است.

- بیشترین حجم فروش مربوط به کوینهای ۶ ماهه تا یکساله است.

توزیع گسترده از سمت هولدرهای بلندمدت

قیمت بیت کوین پس از شکستن رکوردهای پیدرپی، حالا به یکقدمی سطح حساس ۱۰۰ هزار دلار رسیده است؛ قیمتی که مدتهاست طرفداران بیت کوین منتظر آن هستند. مثل چرخههای قبل، هولدرهای بلندمدت از تقاضای قوی و نقدینگی ایجادشده در بازار بهره میبرند و در حال توزیع یا فروش بیت کوینهای خود هستند.

در ماه سپتامبر (مهر)، عرضه هولدرهای بلندمدت (LTH) به اوج خود رسیده بود. از آن زمان تاکنون، هولدرهای بلندمدت بیش از ۵۰۷ هزار BTC را به بازار توزیع کردهاند که عدد قابلتوجهی محسوب میشود؛ اما نسبت به ۹۳۴ هزار بیت کوینی که در ATH ماه مارس توزیع شده بود، کمتر است.

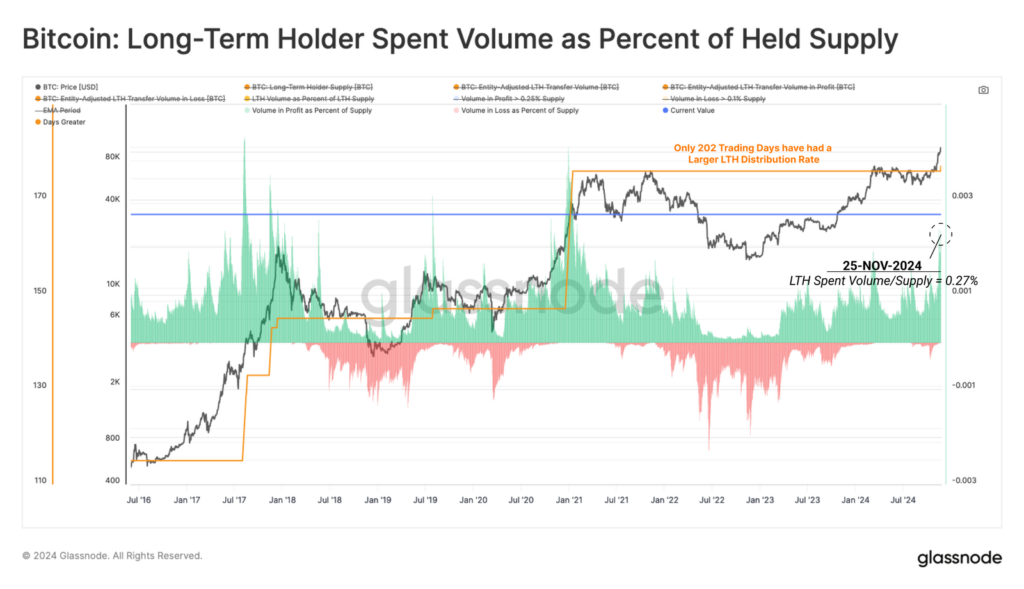

بررسی تغییرات درصد عرضه در سود هولدرهای بلندمدت نیز بر همین موضوع تاکید میکند. در حال حاضر، روزانه ۰.۲۷٪ از عرضه هولدرهای بلندمدت به بازار توزیع میشود. تنها در ۱۷۷ روز از کل روزهای معاملاتی بیت کوین، توزیع گستردهتری نسبت به این عدد صورت گرفته است.

بهطور جالبی، نرخ فعلی توزیع بیت کوین نسبت به توزیعی که در ATH ماه مارس صورت گرفته بود، بیشتر است و این شدت توزیع فعلی از سمت هولدرهای بلندمدت را نشان میدهد.

برای کسب اطلاعات بیشتر در این زمینه، میتوانیم از شاخص فعالیت یا سرزندگی هولدرهای بلندمدت (LTH Liveliness) کمک بگیریم. این شاخص تعادل بین مدتزمان نگهداری کوینها (Coinday Creation یا تاریخ صدور کوینها) و زمان فروش کوینهای نگهداریشده (Coinday Destruction) را ارزیابی میکند. در واقع، افزایش عدد این شاخص نشاندهنده تشدید فعالیت فروش از سمت هولدرهای بلندمدت است و برعکس، کاهش مقدار این شاخص نشانه این است که هولدرهای بلندمدت تمایل دارند بیت کوینهای خود را نگهداری یا هودل (HODL) کنند.

علیرغم اینکه نرخ فعلی توزیع از سمت هولدرهای بلندمدت نسبت به اوج قیمتی ماه مارس بیشتر است، حجم شاخص Coinday Destruction در سطح پایینتری قرار دارد. این نشان میدهد که اکثر بیت کوینهای فروختهشده از سمت هولدرها، کوینهای نسبتاً جدید هستند و در کوتاهمدت خریداری شدهاند (یعنی اکثراً کوینهای ۶ ماهه هستند، نه کوینهای قدیمی مثل کوینهای ۵ ساله).

سودهای نقدشده توسط هولدرهای بلندمدت

هولدرهای بلندمدت نقش بسیار مهمی در فرایند کشف قیمت و رکوردشکنی بیت کوین ایفا میکنند؛ چون این دسته از هولدرها منبع اصلی عرضه دستنخورده بیت کوین هستند که هر لحظه ممکن است نقد شود. از آنجایی که با پیشروی بازار گاوی و رشد قیمت، فروش و سیو سود از سمت هولدرهای بلندمدت نیز شدت پیدا میکند، بهتر است که مقدار شاخص سیو سود این دسته از هولدرها را زیر نظر بگیریم.

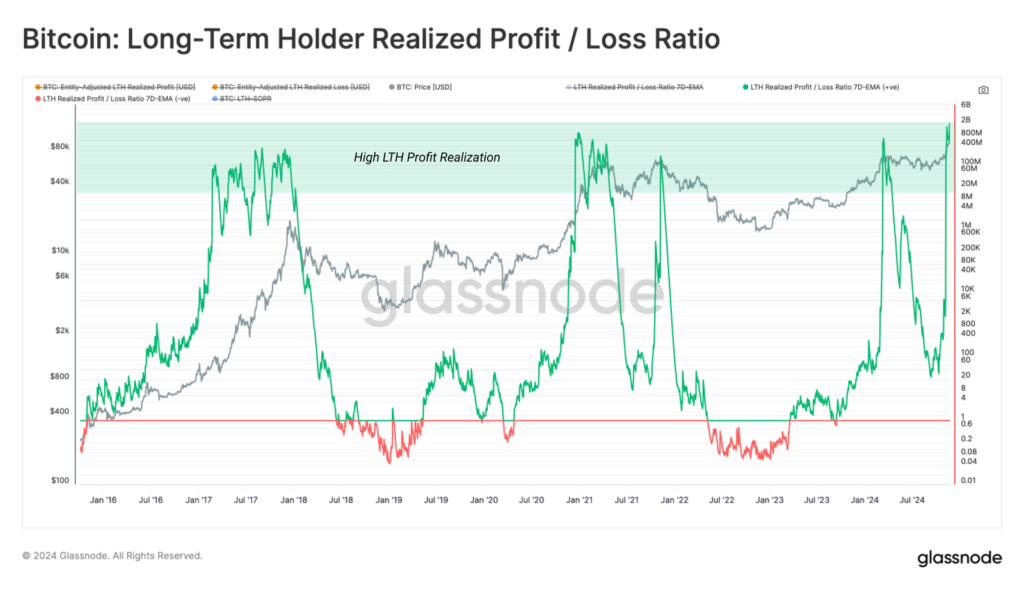

در حال حاضر، حجم روزانه سود تحققیافته (Realized Profit) هولدرهای بلندمدت بیت کوین به ۲.۰۲ میلیارد دلار رسیده است که اوج تاریخی جدیدی برای این شاخص محسوب میشود و حتی از حجمی که در ماه مارس ثبتشده بود، بیشتر است. برای جذب این عرضه توزیعشده از سمت هولدرهای بلندمدت، لازم است تا یک تقاضای قوی در بازار ایجاد شود. لازمه تشکیل تقاضای قوی نیز این است که بازار به یک دوره تثبیت یا تجمیع (Re-Accumulation) وارد شود.

بررسی شاخص تغییرات حجم سود و ضرر هولدرهای بلندمدت بیت کوین نشان میدهد که نسبت آنها (نسبت سود و ضرر هولدرها) در ماه نوامبر بهصورت جهشی رشد کرده است.

از لحاظ تاریخی، اگر جریان قوی و پایداری از تقاضای جدید در بازار وجود داشته باشد، قیمت بیت کوین معمولاً میتواند به مدت چندین ماه در حالت سرخوشی یا هیجانی (Euphoric) باقی بماند.

از طرف دیگر شاخصی به نام نسبت ریسک فروش (The Sell-Side Risk Ratio) وجود دارد که نسبت حجم کل سود و ضرر تحققیافته یا نقدشده (Locked in) توسط سرمایهگذاران به بزرگی بازار دارایی (ارزش بازار تحققیافته) را ارزیابی میکند. بهطور کلی میتوانیم این شاخص را در چهارچوب زیر تفسیر کنیم:

- سطح بالای این شاخص نشان میدهد که سرمایهگذاران کوینهای خود را در سود یا ضرری فروختهاند که تفاوت زیادی با قیمت خرید آنها دارد. این وضعیت نشاندهنده این است که بازار دوباره به یک تعادل نیاز دارد و معمولاً در این برهه، بازار نوسانات شدیدی را تجربه میکند.

- سطح پایین این شاخص نشاندهنده این است که اکثر کوینهای توزیعشده در قیمتی نزدیک به قیمت خرید فروخته شدهاند و این یعنی بازار به یک تعادل نسبی رسیده است. در این شرایط معمولا بازار کم نوسان است و سرمایهگذاران از بازی سود و ضرر بازار خسته شدهاند.

در حال حاضر مقدار شاخص نسبت ریسک فروش به سطح بالای خود نزدیک شده است و این یعنی در محدوده فعلی قیمت سیو سود قابلتوجهی در حال انجام است. با این حال مقدار فعلی این شاخص نسبت به مقادیری که در چرخههای قبل مشاهده شده بود، بسیار کمتر است. این نشان میدهد که در بازارهای صعودی قبلی، حتی در شرایطی که فشار فروش نسبتاً شدید بود، تقاضای کافی برای جذب عرضه توزیعشده در بازار وجود داشته است.

جزئیات کوینهای فروختهشده توسط هولدرهای بلندمدت

با توجه به اینکه سیو سود از سمت هولدرهای بلندمدت بهطور قابلتوجهی افزایش پیدا کرده است، بهتر است جزئیات و ترکیب عرضه توزیعشده از سمت این هولدرها را دقیقتر بررسی کنیم.

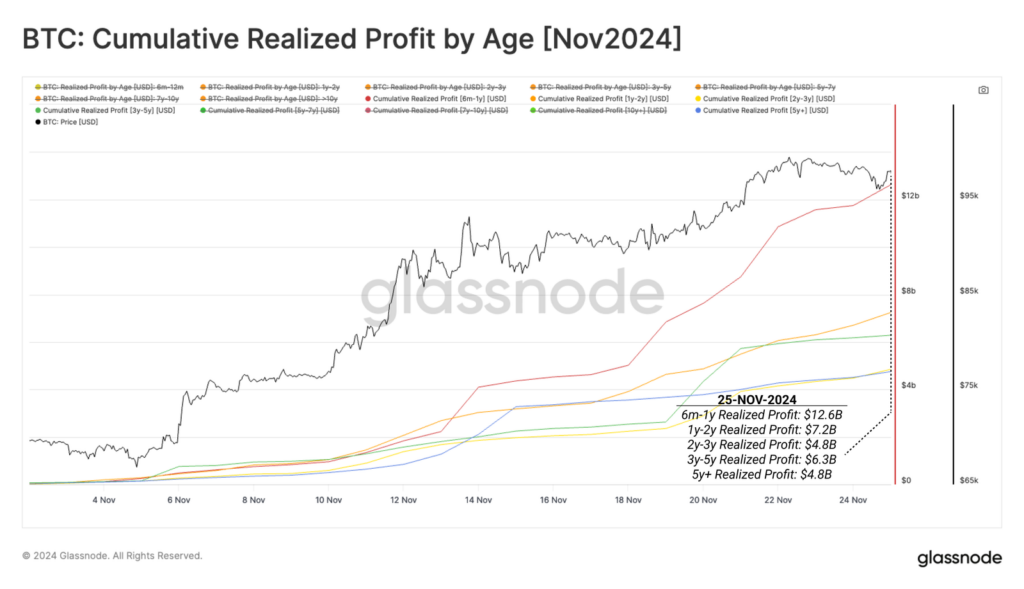

اگر شاخص سود تحققیافته هولدرهای بلندمدت را بر اساس بازههای زمانی مختلف (سن کوینها) تقسیمبندی کنیم، متوجه میشویم که کدام دسته از کوینها نقش مهمتری در فشار فروش فعلی دارند. در ادامه، حجم تجمعی سیو سود انجامشده از اول ماه نوامبر (اواسط آبانماه) را بر اساس سن کوینها مشخص کردهایم:

- سود تحققیافته کوینهای ۶ماهه تا یکساله: ۱۲.۶ میلیارد دلار

- سود تحققیافته کوینهای یکساله تا دوساله: ۷.۲ میلیارد دلار

- سود تحققیافته کوینهای دوساله تا سهساله: ۴.۸ میلیارد دلار

- سود تحققیافته کوینهای سهساله تا چهارساله: ۶.۳ میلیارد دلار

- سود تحققیافته کوینهای چهارساله تا پنجساله: ۴.۸ میلیارد دلار

در نتیجه، کوینهای ۶ماهه تا یکساله نقش مهمی در فشار فروش اخیر داشتهاند و ۳۵.۳٪ از حجم کل فروش را به خود اختصاص دادهاند. در واقع، اکثر کوینهای فروختهشده کوینهای نسبتاً جدید هستند و این نشان میدهد که سرمایهگذاران بلندمدت و حرفهای منتظرند تا قیمت بیت کوین کمی بیشتر رشد کند. میتوان گفت که فشار فروش اخیر بیشتر از سمت تریدرها و سرمایهگذاران نوسانگیر بوده است که پس از راهاندازی ETFهای بیت کوین خرید کردهاند و در اولین روند صعودی، تصمیم گرفتهاند که بیت کوینهای خود را بفروشند.

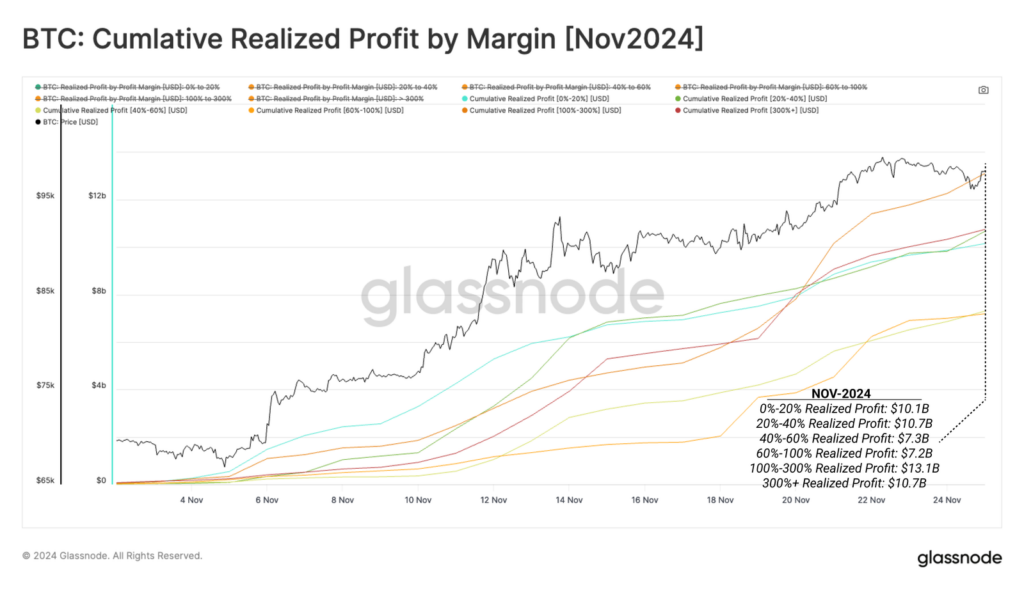

علاوه بر این، میتوانیم شاخص سود تحققیافته را بر اساس درصد سود نقدشده یا همان بازده (ROI) کسبشده توسط سرمایهگذاران نیز تقسیمبندی کنیم:

- سود تحققیافته ۰ تا ۲۰ درصدی: ۱۰.۱ میلیارد دلار

- سود تحققیافته ۲۰ تا ۴۰ درصدی: ۱۰.۷ میلیارد دلار

- سود تحققیافته ۴۰ تا ۶۰ درصدی: ۷.۳ میلیارد دلار

- سود تحققیافته ۶۰ تا ۱۰۰ درصدی: ۷.۲ میلیارد دلار

- سود تحققیافته ۱۰۰ تا ۳۰۰ درصدی: ۱۳.۱ میلیارد دلار

- سود تحققیافته بیش از ۳۰۰ درصد: ۱۰.۷ میلیارد دلار

جالب است که یک تعادل نسبی بین سود تحققیافته این دسته از سرمایهگذاران برقرار است و هر ۶ گروه، تقریبا درصد برابری از کل سود تحققیافته را به خود اختصاص دادهاند. این شرایط، نشاندهنده برقراری یک استراتژی فروش تدریجی در بازار است؛ یعنی هولدرهایی که در قیمتهای پایینتر خرید کردهاند، بهمرور زمان با فروش درصد کمی از کوینهای خود میتوانند به سودهای دلاری قابلتوجهی برسند.

اگر به کوینهای خریداریشده در سالهای ۲۰۲۱، ۲۰۲۲ و ۲۰۲۳ دقت کنیم، متوجه میشویم که درصد قابلتوجهی از آنها در دوره ATH ماه مارس به فروش رسیده است. اما در روند صعودی فعلی، بخش زیادی از کوینهای فروختهشده شامل کوینهایی است که در سال ۲۰۲۳ خریداری شدهاند. فشار فروش کوینهای خریداریشده در سالهای ۲۰۲۱ و ۲۰۲۲ چندان زیاد نیست. این نشان میدهد که فعلا استراتژی سوینگ تریدینگ (Swing Trading) یا همان نوسانگیری بر بازار غالب است.

بررسی پایداری روند فعلی بیت کوین

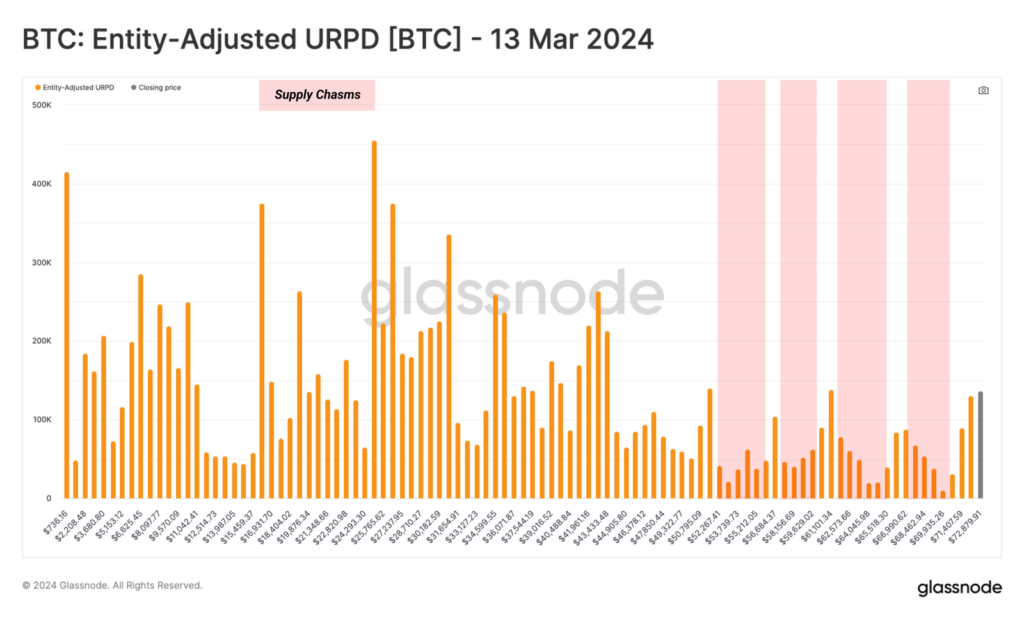

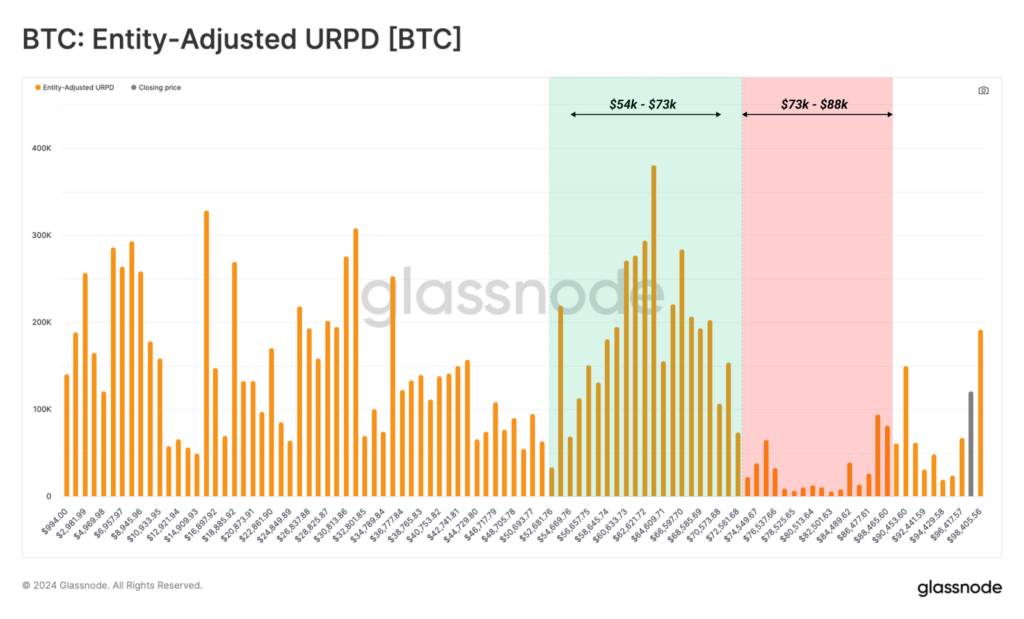

برای ارزیابی پایداری روند صعودی فعلی بیت کوین، میتوانیم سطح فعلی شاخص توزیع قیمت تحققیافته بیت کوین (URPD) را با سطحی که در ATH ماه مارس برای این شاخص ثبت شده بود، مقایسه کنیم.

در مارس ۲۰۲۴، در پی واکنش مثبت بازار به راهاندازی ETF بیت کوین، مقدار قابلتوجهی از عرضه بیت کوین در بین قیمتهای ۴۰ هزار دلار و ۷۳ هزار دلار دستبهدست شد که یکی از بزرگترین کلاسترهای عرضه در تاریخ بیت کوین بود. پس از این اتفاق، بازار بهمدت ۷ ماه در حال نوسان بود و بهاصطلاح رنج میزد. بهدنبال تثبیت قیمت، یک حمایت قوی تشکیل شد که شروعکننده روند صعودی فعلی بیت کوین بود.

اما در روند فعلی، بازار بهسرعت رشد کرد و کوینهای بسیار کمی بین قیمتهای ۷۶ هزار دلار و ۸۸ هزار دلار دستبهدست شدند. از این دادهها، دو نکته مهم را میتوان نتیجه گرفت:

- کشف قیمت (Price Discovery) فرایندی است که در طی آن رالیها، اصلاحها و تثبیتهای مختلف اتفاق میافتد تا محدوده قیمتی جدید مشخص و تایید شود.

- در پایین سطح ۸۸ هزار دلار یک گپ یا شکاف قیمت وجود دارد. اگر قبل از صعود به قیمت ۱۰۰ هزار دلار بازار اصلاح شود، این محدوده (۸۸ هزار دلار) برای سرمایهگذاران جذاب خواهد بود و اهمیت زیادی خواهد داشت.

در فاز کشف قیمت، بازار تلاش میکند تا دوباره به تعادل برسد. در این شرایط، تغییراتی که در عرضه توزیعشده رخ میدهد سطوح تقاضا و عرضه بیت کوین را برای ما مشخص میکند.

جمعبندی

بهدنبال رشد چشمگیر قیمت بیت کوین، هولدرهای بلندمدت فعال شدهاند و در حال فروش و توزیع بیت کوینهای خود هستند. در هفته گذشته، حجم سود هولدرهای بلندمدت بیت کوین به ۲.۰۲ میلیارد دلار در روز رسید. در واقع یک موج قوی از عرضه در بازار تشکیل شده است که باید بهنحوی جذب شود.

بررسی جزئیات توکنهای فروختهشده توسط هولدرهای بلندمدت نشان میدهد که در فشار فروش اخیر، عمدتاً کوینهای ۶ماهه تا یکساله در بازار توزیع شدهاند. این یعنی هولدرهای بلندمدت و قدیمی هنوز فروش قابلتوجهی را انجام ندادهاند و احتمالا منتظر قیمتهای بالاتری برای بیت کوین هستند.