تحلیل آنچین هفتگی: بررسی گزارش Glassnode از دادههای شبکه بیت کوین

در چند ماه اخیر، قیمت بیت کوین در محدوده مشخصی در حال تثبیت و بهاصطلاح رنج بوده است؛ اما احتمالا در ماههای آینده شاهد یک واگرایی عمیق بین عرضه و تقاضای بیت کوین خواهیم بود. با توجه به حجم پایین فعالیتهای آنچین و معاملات بازارهای فیوچرز، احتمالا در آینده نزدیک نوسانات شدیدی در قیمت بیت کوین و بازار کریپتو رخ خواهد داد.

مطلبی که در ادامه میخوانید ترجمه گزارشی از مجموعه گلسنود است.

خلاصه مطلب

- با توجه به اینکه از زمان اوج تاریخی (ATH) بیت کوین در ماه مارس قیمت آن در حال رنج بوده است، توجه سرمایهگذاران به بازار ارز دیجیتال تضعیف شده و تقاضا برای بیت کوین تا حد قابلتوجهی کاهش یافته است.

- از طرف دیگر، عرضه بیت کوین نیز در حال کاهش است و عرضه فعال آن به سطوح بسیار پایینتر رسیده است.

- تاریخچه بیت کوین نشان میدهد که فشردگی و کاهش عرضه بیت کوین منجر به نوسانات شدید در این بازار میشود.

- وضعیت فعلی عرضه و تقاضای بیت کوین نشاندهنده این است که قدرت تقاضای سرمایهگذاران جدید با قدرت هولدرهای قدیمی در تعادل است؛ اما معمولا این تعادل زیاد دوام نمیآورد.

کاهش تقاضا

از زمان اوج تاریخی ۷۳ هزار دلاری بیت کوین که در ماه مارس ۲۰۲۴ (اسفند ۱۴۰۲) به ثبت رسید، سرمایه ورودی به بازار ارز دیجیتال بهطور مداوم کاهش یافته است. با توجه به ماهیت همتابههمتای بیت کوین، خریداران و فروشندگان این بازار با نسبت ۱ به ۱ به هم وابسته هستند. در نتیجه، بررسی شاخصهای سود تحققیافته (Realized Profit) و ضرر تحققیافته (Realized Loss) میتواند میزان سرمایه ورودی و خروجی بازار بیت کوین را به ما نشان دهد.

بر اساس دادههای این شاخصها، در حال حاضر سرمایه ورودی به بازار بیت کوین ۰.۷۳ میلیارد دلار است که در مقایسه با سرمایه ورودی ۲.۹۷ میلیارد دلاری در زمان ATH (ماه مارس) بسیار کمتر است.

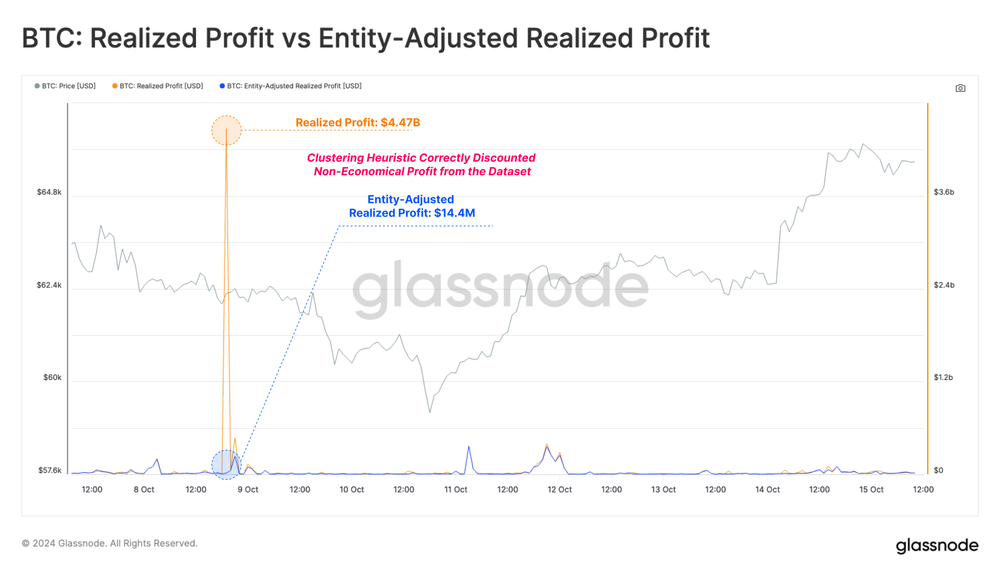

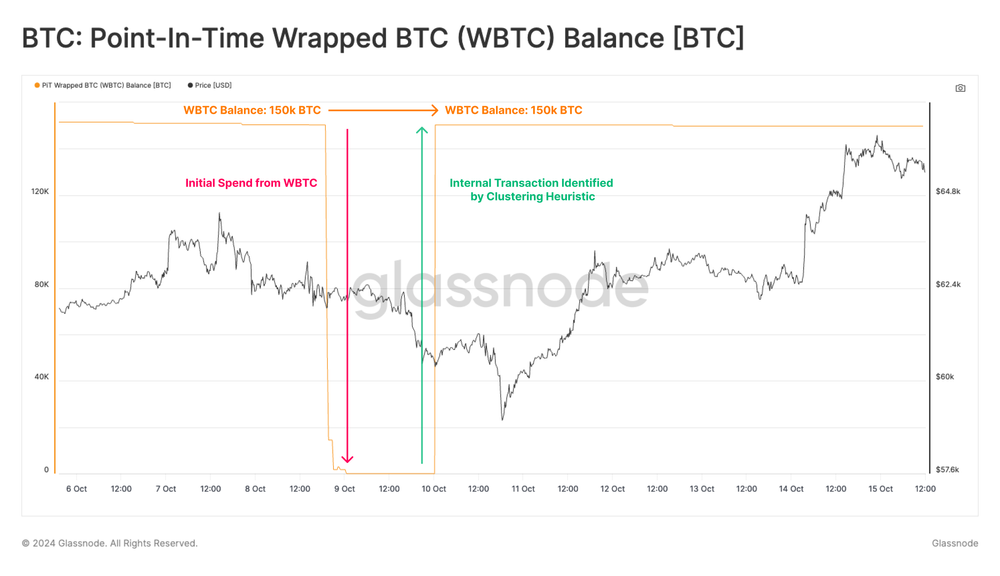

اگر نسخه خام و فیلترنشده شاخص Realized Profit را بررسی کنیم، متوجه میشویم که در تاریخ ۸ اکتبر (۱۷ مهر) این شاخص بهطور کاملا ناگهانی رشد کرده است. با این حال، در نسخه موجودی تعدیلشده (Entity-Adjusted) این شاخص که توسط گلسنود (Glassnode) ارائه شده است، این رشد ناگهانی دیده نمیشود. این رشد ناگهانی در شاخص سود تحققیافته مربوط به انتقال داخلی حجم زیادی از توکنهای WBTC (رپد بیت کوین) است که در فرایند انتقال مالکیت آنچین شرکت بیت گو (BitGo) انجام شد.

حالت Point-in-Time در نمودار موجودی توکنهای WBTC نیز نشان میدهد که موجودی WBTC در یک نقطه کاهش یافته و دوباره به سطح قبلی خود بازگشته است. در نتیجه، الگوریتم خوشهسازی اتوماتیک گلسنود این انتقال توکنها را بهعنوان یک تراکنش داخلی تشخیص داده است.

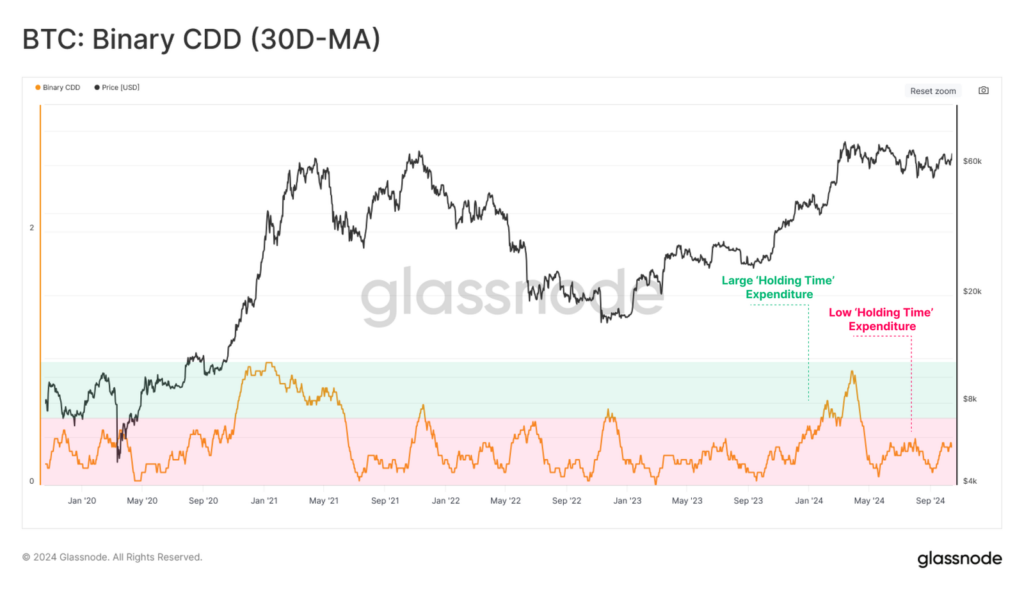

برگردیم به مبحث تقاضا (Demand) در بازار بیت کوین. برای بررسی تقاضا، میتوانیم از شاخص Binary CDD (یا Coin Days Destroyed) استفاده کنیم. این شاخص مدت زمان نگهداری (Holding Time) و خرج شدن کوینها در بازار را بررسی میکند؛ یعنی نشان میدهد که هولدرهای قدیمی، در چه زمانی بیشترین حجم معاملات را انجام میدهند. توجه داشته باشید که این حجم معاملات با ورود خریداران جدید به بازار تعدیل میشود.

در حال حاضر، شاخص CDD در سطح بالایی قرار دارد. سطح بالای این شاخص نشان میدهد که هولدرهای بلندمدت در محدوده قیمت فعلی تقریبا غیرفعال ماندهاند و دست به فروش نزدهاند.

دادههای مربوط به شدت تقاضا در بازار نشان میدهد در این محدوده قیمت، توجه و تقاضای جدید از سمت سرمایهگذاران تا حد زیادی کاهش یافته و از ابتدای سال میلادی تاکنون، موج جدیدی از تقاضا در بازار دیده نشده است.

کاهش عرضه

حالا که میدانیم عامل تقاضا در بازار تضعیف شده است، بیایید وضعیت نیروی متقابل تقاضا یعنی عرضه (Supply) را نیز بررسی کنیم. در واقع، عرضه همان حجم کوینهایی است که کاربران بازار مایلاند آنها را خرج کرده یا معامله کنند.

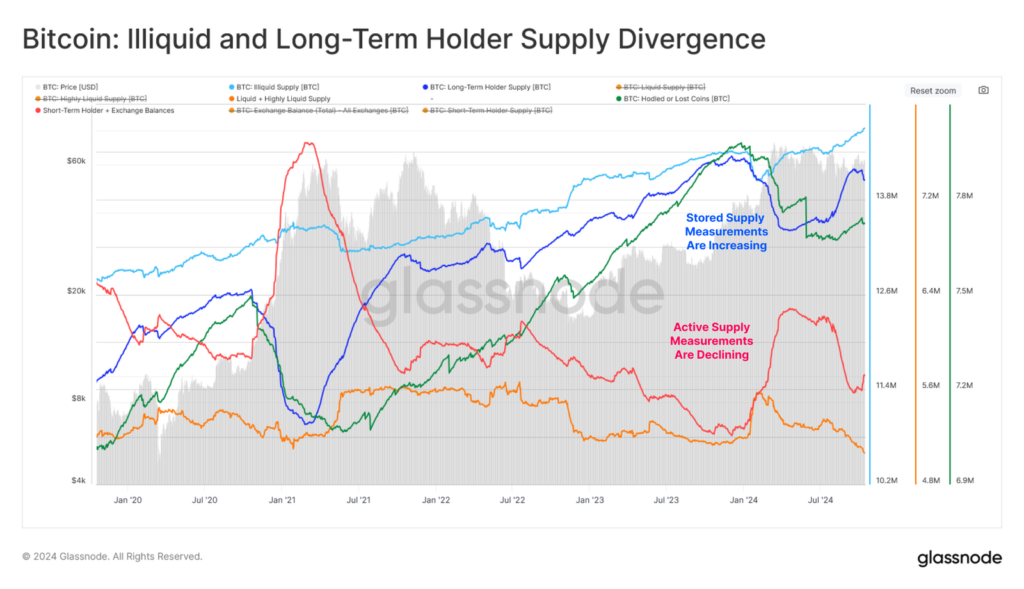

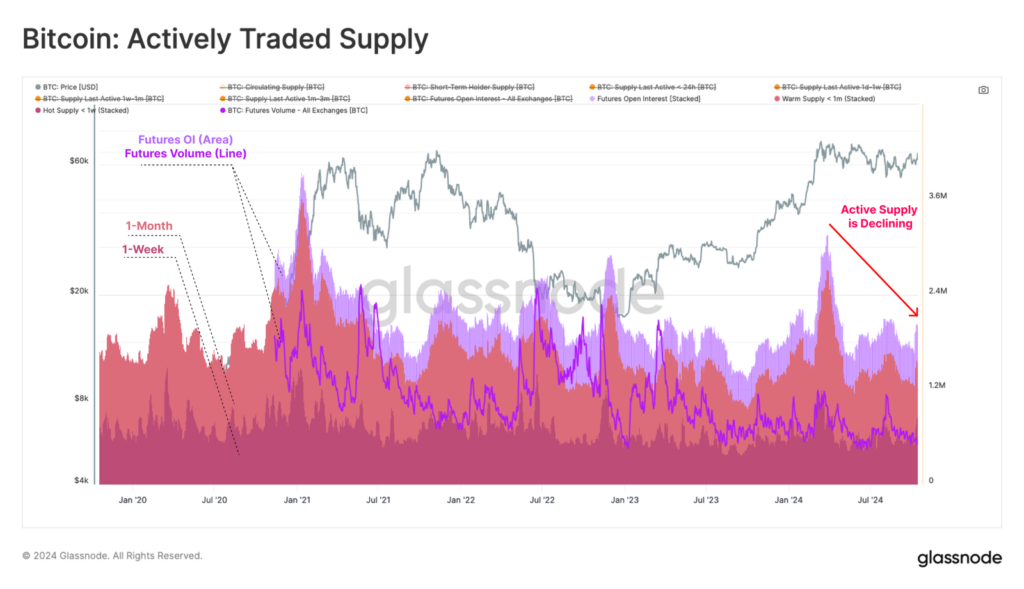

نمودار زیر، معیارهای مختلفی از عرضه در دسترس بیت کوین (Available Supply) مثل عرضه هولدرهای کوتاهمدت و عرضه نقد بیت کوین را با معیارهای عرضه ذخیرهشده بیت کوین (Stored Supply) مثل عرضه هولدرهای بلندمدت یا عرضه دستنخورده را با هم مقایسه میکند.

طبق دادههای نمودار، آمار عرضه ذخیرهشده بیت کوین در ماههای اخیر رشد کردهاند و این نشان میدهد که هولدرهای بیت کوین ترجیح دادهاند که داراییهای خود را هودل (HODL) یا نگهداری کنند. این باعث شده است که در محدوده قیمت فعلی، کوینهای کمتری معامله شود و آمارعرضه فعال بیت کوین کاهش پیدا کند.

حتی میتوانیم معیارهای عرضه در دسترس بیت کوین را عمیقتر بررسی کنیم. برای مثال شاخص عرضه گرم (Warm Supply) ارزیابی عرضه بیت کوین را از طریق بررسی طول عمر کوینها انجام میدهد و مقدار کوینهای جابهجا شده در یک ماه اخیر را به صورت اختصاصی نشان میدهد.

با مقایسه شاخص هولدرهای بلندمدت و شاخص هولدرهای کوتاهمدت، متوجه میشویم که احتمال خرج کردن کوینها شدیدا به مدت زمان نگهداری کوینها وابسته است. در نتیجه، معیار عرضه گرم کوینهایی را مشخص میکند که به زودی ممکن است در بازار معامله شوند.

در ضمن، میتوانیم شاخص اوپن اینترست فیوچرز (Futures Open Interest) و حجم معاملات آن را بهعنوان نوعی عرضه فعال در نظر بگیریم که به زودی در بازارهای مشتقه معامله خواهند شد.

به طور کلی از زمان ATH بیت کوین در ماه مارس تا الان، سطح معیارهای عرضه فعال بیت کوین تقريبا نصف شدهاند. کاهش این معیارها نشان میدهد که حجم معاملات درونشبکه و میزان فعالیت در بازارهای فیوچرز بیت کوین کاهش یافته است. منشأ این مسئله، کمرنگ شدن علاقه سرمایهگذاران و کاهش ریسکپذیری آنهاست.

شاخص سرزندگی (Liveliness) یک ابزار عالی دیگر است که تعادل بین میزان خرج شدن کوینها (CDD) یا هولد شدن (HODLing) آنها را ارزیابی میکند. طبق دادههای این شاخص، بین ماههای جولای و آگوست (تیر و مرداد) میزان خرج کردن بیت کوینها افزایش یافته است که بخشی از آن مربوط به توزیع بیت داراییهای صرافی Mt Gox به طلبکاران است.

در حال حاضر شاخص سرزندگی بیت کوین در یک روند نزولی قرار گرفته است. روند نزولی شاخص سرزندگی نشاندهنده این است که سرمایهگذاران همچنان مایلاند بیت کوینهای خود را هولد کنند. تمایل سرمایهگذاران به هولد کردن، باعث میشود که عرضه در دسترس بیت کوین محدودتر شود.

سرمایهگذاران قدیمی درونچرخهای

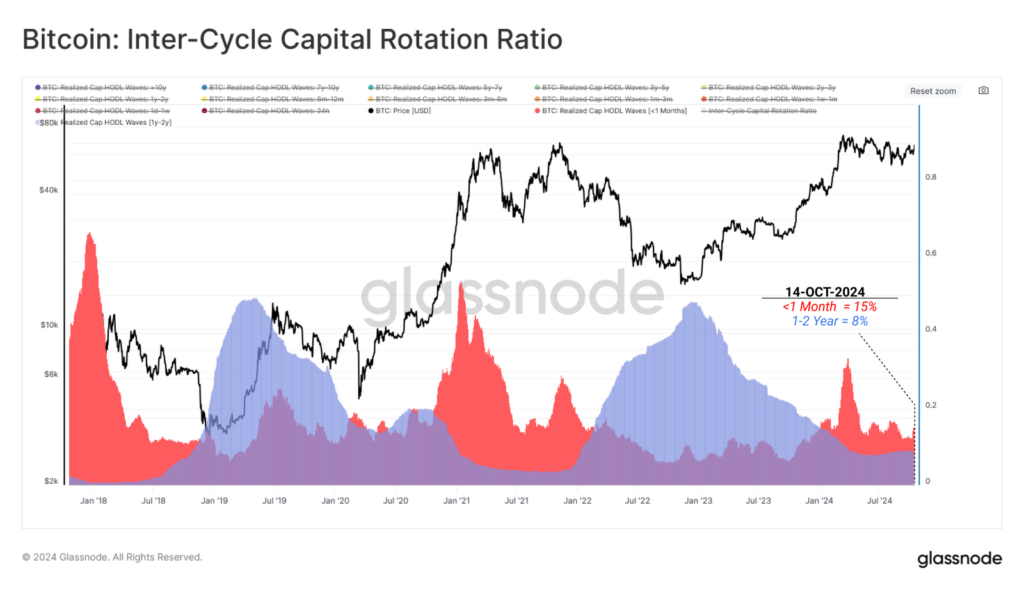

بر اساس دادههای بالا به این نتیجه میرسیم که تقاضا برای بیت کوین کاهش یافته و عرضه آن نیز محدودتر شده است. برای اثبات این ارزیابی، میتوانیم میزان سرمایه یا قدرت پول دو جناح بازار (عرضه و تقاضا) را باهم مقایسه کنیم. رفتار خریداران (تقاضا کنندهها) و فروشندگان (عرضهکنندهها) در دو حالت زیر قابل بررسی است:

- شاخص عرضه کوتاهمدت (Short-Term Indicator) – بازه یک ماهه: شاخص کوتاهمدت، سرمایه تحققیافته یا مقدار پول معاملهشده در ۳۰ روز اخیر را نشان میدهد. این اندیکاتور تا حد زیادی به میزان تقاضا و سرمایه تازهای که توسط سرمایهگذاران جدید به بازار وارد میشود، وابسته است.

- شاخص عرضه بلندمدت (Long-Term Indicator) – بازه یک تا دو ساله: این نوع عرضه بیشتر در بازار خرسی (Bear Market) اهمیت پیدا میکند و در فاز شکلگیری کف بازار به اوج خود میرسد. این شاخص، موجودی سرمایهگذاران بلندمدت بیت کوین (سرمایهگذاران حساس به قیمت) را نشان میدهد که در طول بازار نزولی خریداری و انباشت کردهاند.

با مقایسه مستقیم قدرت خریداران و هولدرها، میتوان فهمید که تقاضا در حال کاهش است. تقاضای جدید ( تقاضا از سمت سرمایهگذاران جدید) در مقایسه با بازار خرسی سال ۲۰۲۲ بهطور قابلتوجی افزایش یافته است؛ اما هنوز در مقایسه با دوره ATH در ماه مارس بسیار کمتر است.

تاکنون رشد قوی و قابلتوجهی را در تقاضای جدید مشاهده نکردهایم. رشد ناگهانی تقاضای جدید معمولا در اوج چرخه بازار رخ میدهد. از طرف دیگر، فشار قابلتوجهی از سمت هولدرها نیز وجود ندارد. فشار فروش از سمت هولدرها معمولا در بازارهای نزولی عمیق مشاهده میشود.

بنابراین میتوان گفت که بازار فعلی در یک دوره تعادلی منحصربهفرد به سر میبرد و تقریباً در حد واسط دو چرخه بزرگ بازار ارز دیجیتال قرار گرفته است.

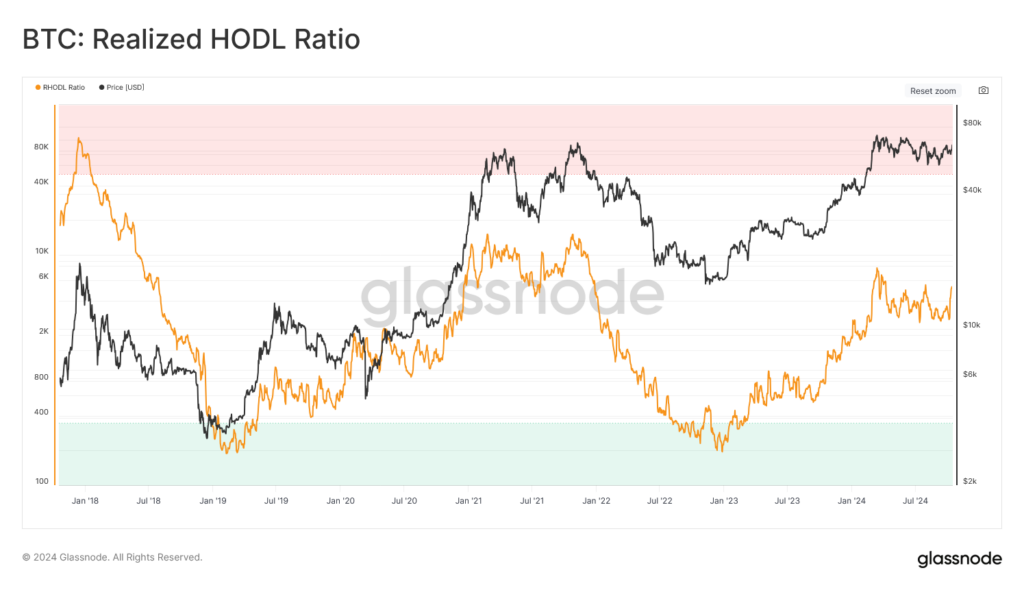

بهکمک شاخص نسبت هولد تحققیافته (Realized HODL Ratio) میتوان تعادل بین هولدرها و فروشندهها را دقیقتر بررسی کرد. وضعیت حد واسط دو چرخه که بالاتر به آن اشاره شد، در این شاخص هم قابل مشاهده است. شاخص RHODL در سطح بالایی قرار دارد که نشاندهنده حضور سرمایهگذاران جدید است؛ اما این حضور چندان پررنگ نیست و هنوز با سطح اشباع تقاضا فاصله دارد.

شاخص اعتماد سرمایهگذاران جدید به روند بازار نیز در محدوده خنثی قرار دارد. این نشان میدهد که قیمت فروش صورت گرفته از سمت خریداران جدید، تفاوت زیادی با قیمت خرید آنها ندارد.

علیرغم اینکه شرایط بحرانی بازار در ماههای اخیر منجر به احساسات منفی در میان سرمایهگذاران شده است، میزان اعتماد سرمایهگذاران جدید در مقایسه با سالهای ۲۰۱۹، ۲۰۲۰ و ۲۰۲۱ بسیار بالاتر است.

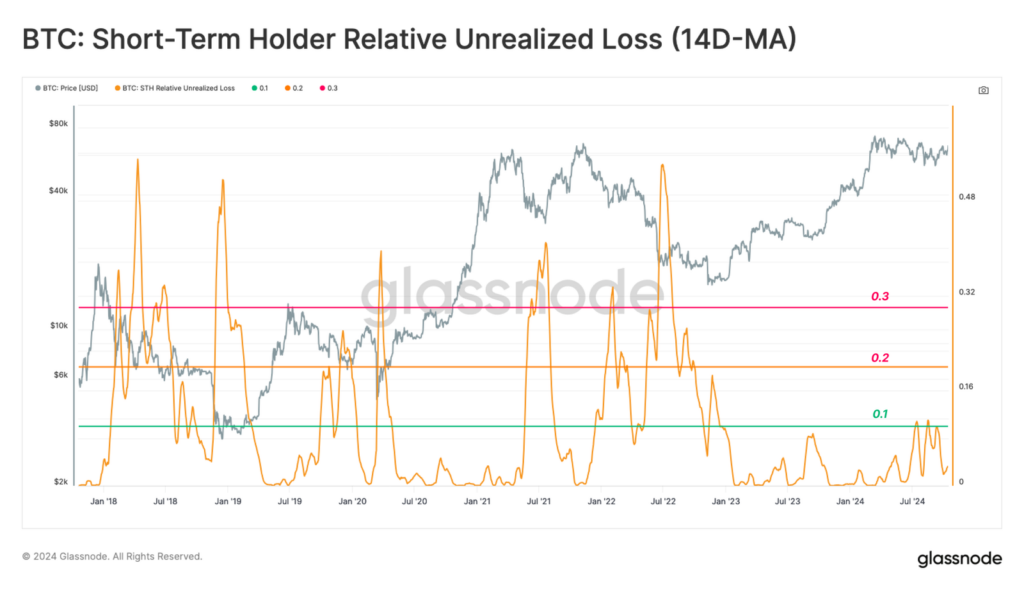

علاوه بر این، سطح پایین ضرر تحقق نیافته در میان سرمایهگذاران جدید نیز بر این موضوع تاکید دارد و نشان میدهد که کاهش قابل توجهی در سودآوری سرمایهگذاران رخ نداده است. در نتیجه، فشار مالی و ترس زیادی در میان سرمایهگذاران بیت کوین دیده نمیشود و این یعنی در شرایط فعلی احتمال شکلگیری بازار نزولی کم است.

جمعبندی

یک واگرایی قوی بین عرضه و تقاضای بازار بیت کوین در حال شکلگیری است. از زمان ATH بیت کوین در ماه مارس، تقاضا برای بیت کوین تا حد قابلتوجهی کاهش یافته است و از طرف دیگر، عرضه فعال بیت کوین نیز بهمرور محدودتر و کمرنگتر میشود. تاریخچه بیت کوین نشان میدهد که معمولا مدت کوتاهی پس از این شرایط (کاهش عرضه)، نوسانات شدیدی در بازار بیت کوین رخ میدهد.