آموزش کامل اندیکاتور RSI؛ آشنایی، قابلیتها و استراتژیهای معاملاتی

کسب سود از بازارهای مالی مختلف مثل بازار ارزهای دیجیتال نیازمند تجزیه و تحلیل بازار و پیشبینی حرکات قیمت در آینده است. یکی از روشهای متداولی که تریدرها برای تجزیه و تحلیل قیمت در بازارهای مالی استفاده میکنند تحلیل تکنیکال (Technical Analysis) نام دارد. در تحلیل تکنیکال از ابزارهای مختلفی برای تحلیل قیمت استفاده میکنند که اندیکاتورها بخش مهمی از این ابزارها را تشکیل میدهند. اندیکاتورها انواع بسیار مختلفی دارند که یکی از مشهورترین آنها اندیکاتور شاخص قدرت نسبی (Relative Strength Index یا به اختصار RSI) است. این اندیکاتور به شیوههای مختلفی سیگنالهایی را برای خرید و فروش صادر میکند و به تریدرها و تحلیلگرها کمک میکند تا تصمیمگیریهای خود را دقیقتر و بهینهتر انجام دهند. اگر در زمینه ترید و بازارهای مالی مشغول فعالیت هستید شناخت اندیکاتورهایی مثل اندیکاتور RSI و قابلیتهایی که در اختیارتان قرار میدهند میتواند فرصتهای معاملاتی بهتری را پیش روی شما قرار دهد. در این مقاله از مجله نوبیتکس قصد داریم اندیکاتور RSI را به طور کامل بررسی کنیم و استراتژیهای مختلف برای گرفتن سیگنال خرید یا فروش از آن را یاد بگیریم. اگر دوست دارید بیشتر با این اندیکاتور تحلیل تکنیکال آشنا شوید در ادامه این مطلب با ما همراه باشید.

اندیکاتور RSI چیست؟

اندیکاتور شاخص قدرت نسبی (Relative Strength Index یا به اختصار اندیکاتور RSI) یک اندیکاتور مومنتوم است که در تحلیل تکنیکال از آن برای اندازهگیری قدرت یا ضعف حرکات قیمت استفاده میکنند. سازنده این اندیکاتور جونیور ولز وایلدر (J. Welles Wilder Jr) بود که اولین بار آن را در سال ۱۹۷۸ در کتاب خود با عنوان «مفاهیم جدید در سیستمهای ترید تکنیکال» مطرح کرد. این اندیکاتور با مقایسه حرکات صعودی و نزولی یک دارایی یا ارز دیجیتال در یک بازه زمانی مشخص، امکان سنجیدن سرعت و قدرت حرکت قیمت را فراهم میسازد. همچنین نشان میدهد که این مومنتوم قیمت، در حال قدرت گرفتن است یا رو به ضعیف شدن میرود. اندیکاتور RSI به صورت یک اسیلاتور (یعنی یک گراف خطی که بین دو محدوده حداقل و حداکثر در نوسان است) روی چارت نمایش داده میشود و بین اعداد ۰ تا ۱۰۰ نوسان میکند.

فرمول محاسبه اندیکاتور RSI

اندیکاتور RSI نیز مثل سایر اندیکاتورهای تحلیل تکنیکال از یک فرمول مشخص پیروی میکند. برای محاسبه این اندیکاتور ابتدا باید مقداری تحت عنوان قدرت نسبی (Relative Strength یا RS) را محاسبه کنیم. قدرت نسبی در واقع از تقسیم کردن میانگین تعداد مشخصی از قیمتهای کلوز یا بسته شدن در روزهای صعودی بر میانگین قیمتهای کلوز در روزهای نزولی در یک بازه زمانی خاص به دست میآید. تعداد روزها یا در واقع کندلهای روزانه برای محاسبه را به طور معمول ۱۴ روز در نظر میگیرند. به زبان سادهتر، برای محاسبه RS باید سود میانگین (جمع تمام سودها تقسیم بر تعداد روزها) در یک بازه خاص را بر ضرر میانگین (جمع تمام ضررها تقسیم بر تعداد روزها) در همان بازه تقسیم کنیم.

به عبارتی میتوانیم فرمول RS را به این صورت بنویسیم:

RS = Average Gain / Average Loss

قدرت نسبی = سود میانگین / ضرر میانگین

بعد از محاسبه قدرت نسبی یا RS میتوانیم با قرار دادن مقدار آن در فرمول زیر، شاخص قدرت نسبی یا RSI را محاسبه کنیم:

RSI = (100 – (100 / (1 + RS)))

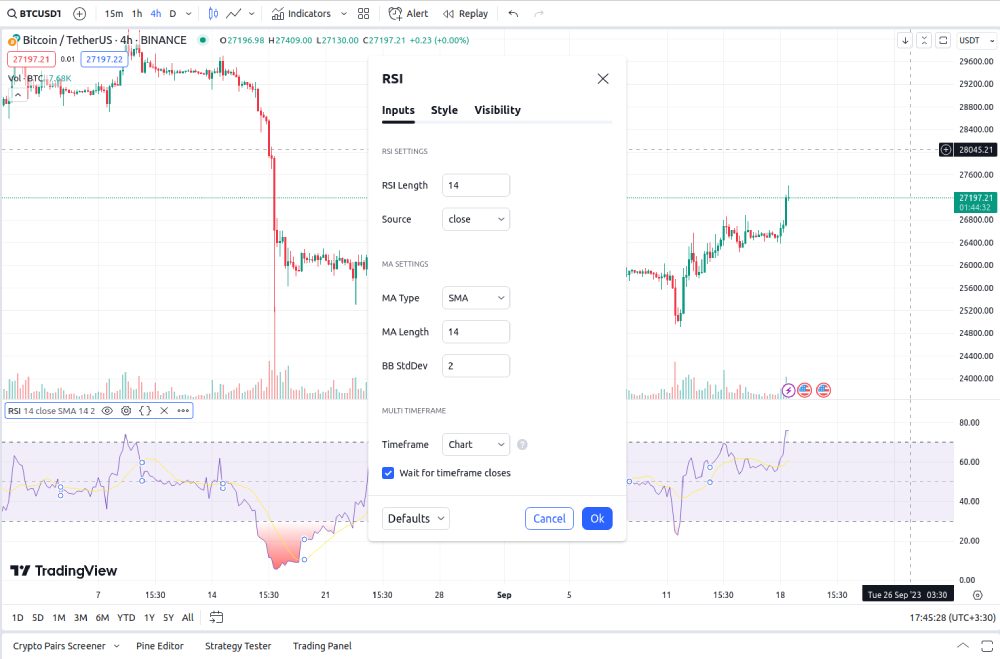

اضافه کردن اندیکاتور RSI به چارت

برای استفاده از اندیکاتور RSI لازم نیست محاسبات آن را به صورت دستی انجام دهید. در پلتفرمهای معتبری مثل نوبیتکس، تریدینگ ویو یا کوین مارکت کپ به راحتی میتوانید این اندیکاتور را به چارت اضافه کنید. همانطور که اشاره کردیم RSI یک اسیلاتور است و به همین خاطر در پایین چارت قیمت نمایش داده میشود. بعد از افزودن آن میتوانید نوسانها و همچنین نواحی اشباع خرید (Overbought) و اشباع فروش (Oversold) را ببینید و از آنها برای تحلیل خود کمک بگیرید.

تنظیمات اندیکاتور RSI

همانطور که اشاره کردیم اندیکاتور RSI بر اساس یک بازه زمانی و تعداد روزهای مشخص کار میکند. این بازه را میتوانید بسته به نیاز و استراتژی معاملاتی خودتان تغییر دهید. بازه زمانی پیشفرض در تنظیمات RSI روی ۱۴ تنظیم شده است. به طور معمول تریدرها این بازه را در کمترین حالت روی ۲ (برای چارتهای هفتگی) و در بیشترین حالت روی ۲۵ (برای تایم فریمهای کوتاهمدت) قرار میدهند.

نواحی اشباع خرید و اشباع فروش در اندیکاتور RSI

اگر با اسیلاتورها آشنایی داشته باشید احتمالاً اصطلاحاتی مثل نواحی اشباع خرید (Overbought) و اشباع فروش (Oversold) برایتان آشنا است. در اندیکاتور RSI دو خط افقی را در بالا و پایین میبینید که یکی از آنها روی عدد ۳۰ و یکی نیز روی عدد ۷۰ قرار دارد. وقتی اندیکاتور بالای خط ۷۰ قرار دارد یعنی به احتمال زیاد آن دارایی یا ارز دیجیتال در محدوده اشباع خرید است. اشباع خرید به زبان ساده یعنی این دارایی بیش از اندازه خرید شده است و به اندازه قیمتی که معامله میشود ارزش ندارد (یا به اصطلاح overvalued است). همچنین وقتی اندیکاتور زیر خط ۳۰ قرار میگیرد یعنی در محدوده اشباع فروش قرار دارد. به عبارت سادهتر یعنی بیش از اندازه و پایینتر از ارزش واقعی آن فروخته شده، و به اصطلاح undervalued است.

استراتژیهای معامله با اندیکاتور RSI

اندیکاتور RSI کاربردهای مختلفی در تحلیل تکنیکال دارد. از این اندیکاتور میتوانید به شیوههای مختلفی سیگنال بگیرید و تحلیلهایی را که با سایر ابزارها انجام دادهاید تأیید کنید. از جمله کاربردهای رایج اندیکاتور RSI میتوان به این موارد اشاره کرد:

- تأیید روند جدید

- تعیین نواحی اشباع خرید و اشباع فروش

- پیشبینی برگشت احتمالی قیمت

در ادامه با روشهای مختلف سیگنالگیری از RSI و استراتژیهای استفاده از آن در معاملات آشنا میشویم.

استراتژیهای معاملاتی RSI با خطوط روند

خطوط روند یکی از ابزارهای مهم و پایهای در تحلیل تکنیکال به حساب میآیند. اندیکاتور RSI به تریدرها کمک میکند تا شکست این خطوط به سمت بالا یا پایین را شناسایی کنند و از این طریق، تصمیمات معاملاتی بهتری بگیرند. به طور کلی RSI در دو روند صعودی (Uptrend) و نزولی (Downtrend) قابل استفاده است که در ادامه هر یک را به صورت جداگانه بررسی میکنیم.

استفاده از RSI در روند صعودی

وقتی روند قیمت رمز ارزها صعودی است اندیکاتور RSI به تریدرها کمک میکند تا روند واقعی بازار را پیدا کنند. وقتی هم RSI و هم قیمت دارایی یا ارز دیجیتال مورد نظر سقفهای بالاتر (Higher high) را ثبت میکنند یک روند صعودی شکل میگیرد. در چنین شرایطی تریدرها معمولاً اقدام به خرید و باز کردن پوزیشنهای لانگ (Long) میکنند. خط روندی که RSI تشکیل میدهد به عنوان یک خط حمایتی عمل میکند و تا زمانی که این خط شکسته نشود، احتمالاً روند صعودی قیمت نیز ادامه پیدا میکند.

استفاده از RSI در روند نزولی

در روند نزولی اندیکاتور RSI خط روندی را تشکیل میدهد که امکان تشخیص روند نزولی بازار را فراهم میسازد. در این حالت، اندیکاتور RSI و قیمت با ایجاد سقفها و کفهای پایینتر یک روند نزولی را شکل میدهند. با شکل گرفتن روند نزولی در هر دوی آنها، تریدرها معمولاً اقدام به فروش یا باز کردن پوزیشن شورت (Short) میکنند. اندیکاتور RSI یک خط روند نزولی تشکیل میدهد که به عنوان خط مقاومت عمل میکند و تا زمانی که این خط شکسته نشود، احتمال ادامه روند نزولی نیز وجود دارد.

تشخیص برگشت روند با کمک RSI

یکی از کاربردهای RSI تشخیص برگشت روند قیمت یا همان Trend Reversal است. تریدرهایی که بتوانند برگشت روند را پیش از رخ دادن آن پیشبینی کنند میتوانند سود خوبی را از این طریق به دست بیاورند. نواحی اشباع خرید و اشباع فروش در این اندیکاتور به شما کمک میکنند تا برگشتهای احتمالی قیمت و تغییر روند را پیشبینی کنید. وقتی قیمت نزولی میشود، RSI به سمت ۰ و با بالا رفتن قیمت به سمت ۱۰۰ حرکت میکند. هرچه قیمت به این کرانهها نزدیکتر میشود یعنی آن دارایی یا ارز دیجیتال پایینتر یا بالاتر از ارزش ذاتی خود در حال معامله است. به طور خلاصه:

- محدوده بالای ۷۰ نشاندهنده محدوده اشباع خرید است، یعنی ارز یا دارایی مورد نظر بالاتر از ارزش ذاتی خود معامله میشود.

- محدوده پایین ۳۰ نشاندهنده محدوده اشباع فروش است، یعنی ارز یا دارایی مورد نظر پایینتر از ارزش ذاتی خود معامله میشود.

ورود قیمت به محدوده اشباع خرید نشان میدهد که قیمت دارایی از ارزش ذاتی آن بالاتر رفته است، در نتیجه احتمال دارد روند فعلی قیمت به تدریج کند شود و شاهد نزول قیمت باشیم. همچنین محدوده اشباع فروش نشان میدهد که قیمت دارایی پایینتر از ارزش ذاتی آن است و امکان برگشت و حرکت قیمت به سمت بالا وجود دارد.

استراتژیهای واگرایی در اندیکاتور RSI

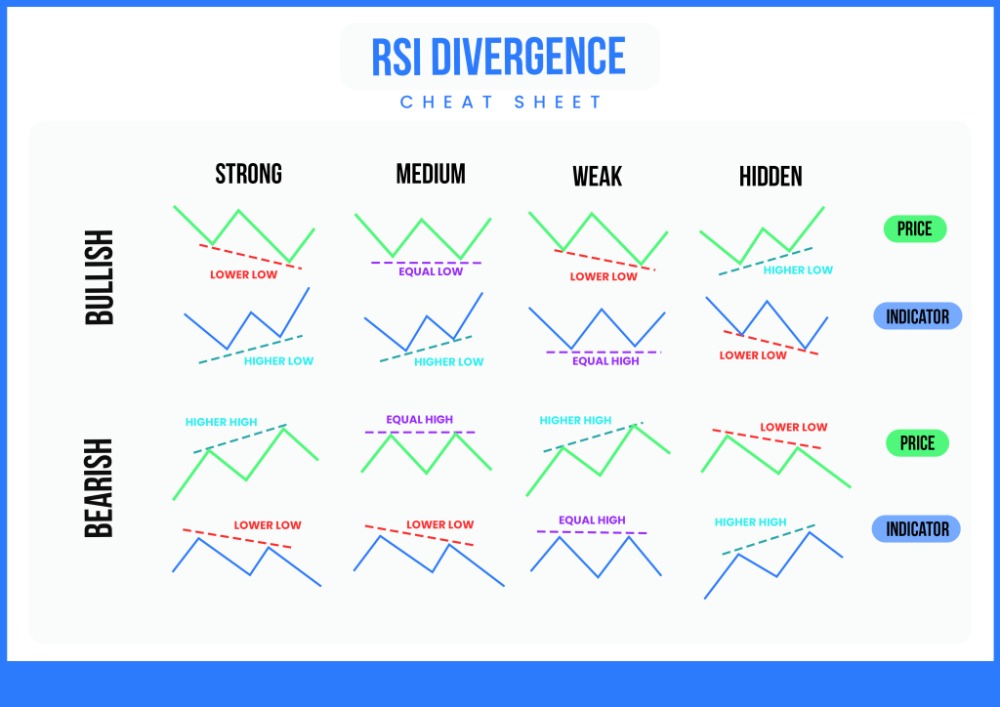

واگرایی (Divergence) یکی از اصطلاحات رایج در اسیلاتورها است و زمانی اتفاق میافتد که قیمت و اندیکاتور در خلاف جهت هم حرکت کنند. بر اساس حالتهای مختلف واگرایی در RSI میتوانید سیگنال خرید یا فروش بگیرید و بر اساس آن ترید خودتان را انجام دهید. معمولاً بهتر است در یک تایم فریم بالاتر مثل چارت روزانه یا هفتگی به دنبال واگرایی باشید. واگراییهایی که در تایم فریمهای پایینتر رخ میدهند چندان قابل اطمینان نیستند و ممکن است خطای زیادی داشته باشند. علاوه بر این دقت کنید که سایر ابزارها و روشهای تحلیل تکنیکال نیز واگراییها را تأیید کنند و صرفاً به خود واگراییها متکی نباشید. به طور کلی چهار نوع واگرایی در RSI رخ میدهد که عبارتند از:

- واگرایی معمولی مثبت

- واگرایی مخفی مثبت

- واگرایی معمولی منفی

- واگرایی مخفی منفی

واگرایی معمولی مثبت

واگرایی مثبت یا صعودی (Bullish Divergence) زمانی رخ میدهد که اندیکاتور RSI قویتر از خود قیمت عمل میکند. برای مثال وقتی قیمت یک کف پایینتر (Lower low) اما RSI یک کف بالاتر (Higher low) ثبت میکند میگوییم واگرایی مثبت رخ داده است. واگرایی مثبت در این حالت بسیار قوی است و معمولاً سیگنالی برای برگشت قیمت به سمت بالا محسوب میشود.

علاوه بر این، واگرایی معمولی مثبت در حالتهای دیگری نیز رخ میدهد. برای مثال اگر RSI یک کف بالاتر ثبت کند اما قیمت کفهای همسطحی را تشکیل دهد باز هم واگرایی مثبت یا صعودی رخ داده است. همچنین زمانی که قیمت یک کف پایینتر تشکیل دهد و کفهای RSI همسطح باشند واگرایی مثبت خواهد بود.

واگرایی مخفی مثبت

یکی از واگراییهایی که به نوعی زیرمجموعه واگرایی مثبت یا صعودی محسوب میشود واگرایی مخفی مثبت (Hidden Bullish Divergence) است. این واگرایی کمی با واگرایی معمولی متفاوت است، چرا که به جای برگشت قیمت، سیگنال ادامه روند قیمت را صادر میکند. واگرایی مخفی زمانی رخ میدهد که RSI یک کف پایینتر اما قیمت یک کف بالاتر تشکیل دهد. در این حالت اندیکاتور RSI فضای بیشتری برای رشد دارد اما قیمت قوی باقی میماند. به طور کلی میتوانیم بگوییم واگراییهای مثبت یا صعودی در کفهای قیمت و RSI رخ میدهند.

واگرایی معمولی منفی

واگرایی منفی یا نزولی (Bearish Divergence) زمانی رخ میدهد که RSI ضعیفتر از قیمت باشد. برای مثال وقتی قیمت یک سقف بالاتر (Higher high) تشکیل دهد اما RSI یک سقف پایینتر (Lower high) را ثبت کند، واگرایی منفی یا نزولی رخ میدهد. این حالت را واگرایی قوی نزولی میگویند و معمولاً سیگنالی برای برگشت قیمت به سمت پایین محسوب میشود.

غیر از این حالت، انواع دیگری از واگرایی منفی یا نزولی نیز وجود دارد. وقتی RSI یک کف بالاتر تشکیل دهد اما قیمت سقفهای همسطحی را ثبت کند واگرایی منفی یا نزولی تلقی میشود. همچنین اگر قیمت یک سقف بالاتر و RSI سقفهای همسطحی را ثبت کند باز هم این واگرایی را منفی یا نزولی میگویند.

واگرایی مخفی منفی

مثل واگرایی مثبت، واگرایی منفی یا نزولی نیز یک حالت مخفی دارد. عملکرد این نوع واگرایی مخفی نیز مشابه قبل است و وقتی رخ میدهد معمولاً سیگنالی برای ادامه یافتن حرکت قیمت است. واگرایی مخفی منفی یا نزولی زمانی رخ میدهد که RSI یک سقف بالاتر تشکیل دهد اما قیمت یک سقف پایینتر را ثبت کند. در این واگرایی مخفی RSI فضای بیشتری برای افت دارد اما قیمت ضعیف باقی میماند. به طور کلی میتوانیم بگوییم واگراییهای منفی یا نزولی در سقفهای قیمت و RSI رخ میدهند.

محدودیتهای اندیکاتور RSI

اندیکاتور RSI مومنتوم صعودی و نزولی قیمت را با هم مقایسه میکند و نتیجه را به صوت یک اسیلاتور در زیر چارت قیمت نمایش میدهد. مثل بیشتر اندیکاتورهای تکنیکال، RSI هم نمیتواند سیگنالهای قطعی و ۱۰۰ درصدی صادر کند، به همین خاطر بهتر است از آن در کنار سایر ابزارها و برای گرفتن تأییدیه استفاده کنید.

سیگنالهای قطعی برگشت قیمت به ندرت رخ میدهد و تشخیص آنها از سیگنالهای کاذب کار سادهای نیست. از آنجایی که این اندیکاتور مومنتوم را نمایش میدهد، وقتی مومنتوم قیمت یک دارایی یا ارز دیجیتال تغییر قابل توجهی میکند اندیکاتور به مدت طولانی در وضعیت اشباع خرید یا اشباع فروش باقی میماند. بنابراین بهترین کاربرد از RSI در بازارهای نوسانی است که وضعیت قیمت دائماً بین حالتهای صعودی و نزولی تغییر میکند.

ترکیب اندیکاتورهای RSI و MACD

یکی از کارهایی که میتوان برای افزایش دقت اندیکاتورها انجام داد ترکیب کردن آنها با هم است. اندیکاتور RSI با مقایسه قیمتهای کلوز با سقفها و کفهای قیمتی، قدرت روند را اندازهگیری میکند. اندیکاتور مکدی (Moving Average Convergence Divergence یا به اختصار MACD) یک اندیکاتور مومنتوم دنبالکننده روند است که رابطه بین دو میانگین متحرک را نشان میدهد. بسیاری از تریدرها از این دو اندیکاتور با هم استفاده میکنند تا بتوانند تحلیلهای خود را تأیید کنند و دقت سیگنالها را افزایش دهند.

سادهترین کاربرد این دو اندیکاتور برای تأیید مومنتوم قیمت است. اگر یکی از آنها مومنتوم را در یک جهت خاص نشان داد میتوانید اندیکاتور دیگر را چک کنید. در صورتی که اندیکاتور دیگر هم سیگنال مشابهی را صادر کرد میتوانید با اطمینان بیشتری روی این سیگنال حساب کنید. وقتی یکی از این اندیکاتورها خبر از تغییر مومنتوم میدهد، میتوان از آن برای گرفتن تأییدیه خروج از معاملات استفاده کرد.

جمعبندی

اندیکاتور شاخص قدرت نسبی (RSI) یکی از ابزارهای قدرتمند در تحلیل تکنیکال است که میتواند معاملات تریدرها را به شیوههای مختلفی بهبود ببخشد. این اندیکاتور در واقع یک اسیلاتور است که میتواند نواحی اشباع خرید و اشباع فروش را مشخص کند. علاوه بر این امکان تشخیص برگشتهای احتمالی قیمت نیز با کمک این اندیکاتور وجود دارد. واگراییهای RSI نیز به تریدرها کمک میکند تا تشخیص دهند که وضعیت روند قرار است به چه صورت ادامه پیدا کند. واگراییهای معمولی مثبت و منفی نشاندهنده احتمال تغییر روند هستند و واگراییهای مخفی، خبر از ادامه روند میدهند. شناخت دقیق قابلیتهای اندیکاتور RSI به شما کمک میکند تا تصمیمگیریهای بهتری برای ورود و خروج معاملات خودتان داشته باشید. مثل تمام اندیکاتورهای تکنیکال، RSI نیز محدودیتها و خطاهای خاص خود را دارد و نباید سیگنالهای آن را قطعی و ۱۰۰ درصدی در نظر بگیرید. بهترین کار این است که از این اندیکاتور برای تأیید تحلیلها و ابزارهای دیگر استفاده کنید و به کمک آن نقاط ورود و خروج معاملات را با دقت بیشتری انتخاب کنید. در مجموع، اگر این اندیکاتور را خوب بشناسید و از قابلیتها و محدودیتهای آن آگاه باشید میتوانید معاملات خودتان را بسیار بهبود ببخشید.

سؤالات متداول

- اندیکاتور RSI چیست؟

اندیکاتور RSI یا شاخص قدرت نسبی یک اندیکاتور مومنتوم است که سرعت و تغییرات حرکت قیمت را اندازهگیری میکند.

- اندیکاتور RSI چطور کار میکند؟

اندیکاتور RSI نسبت سود به ضرر میانگین را در یک بازه زمانی مشخص محاسبه میکند.

- اسیلاتور چیست؟

به اندیکاتورهایی که بین دو محدوده مشخص نوسان میکنند و پایین چارت قیمت نمایش داده میشوند اسیلاتور میگویند.

- آیا اندیکاتور RSI خطا دارد؟

تمام اندیکاتورهای تحلیل تکنیکال از جمله RSI محدودیتها و خطاهای خاص خود را دارند و بهتر است از آنها در کنار سایر ابزارهای تکنیکال استفاده شود.

- بهترین تایم فریم برای اندیکاتور RSI چقدر است؟

بستگی به استراتژی معاملاتی دارد اما بازه زمانی پیشفرض آن معمولاً روی ۱۴ روز است و میتوان آن را بسته به نیاز تغییر داد.

عالی عالی خیلی عالی دست شما درد نکنه

سلام اموزنده بود

بسیار عالی و ساده توصیح داده شده بود ممنون

سلام خیلی مطلب مفیدی بوده اگه میشه در مورد فیبوناچی هم به همین صورت مطلب بزارین.

حتما. توی برنامه مون لحاظ شده. منتظرش باشین.

احسنت بر مسئولیت پذیری آموزشی نوبیتکس و درود بر مسئولین و منابع انسانی صالح و حرفه ای نوبیتکس

مرسی از لطف شما