الگوی سر و شانه چیست و چگونه باید از آن استفاده کرد؟

در دنیای پر از نوسان بازار ارزهای دیجیتال، تریدرها از ابزارهای مختلفی برای تجزیه و تحلیل حرکات قیمت و تصمیمگیری درباره معاملات خود استفاده میکنند. تحلیل تکنیکال یکی از روشهای متداول تریدرها برای این کار است که در آن، از الگوهای چارت برای شناسایی روندها، برگشتهای احتمالی قیمت و پیشبینی حرکات احتمالی قیمت در آینده استفاده میکنند. یکی از مشهورترین الگوها در تحلیل تکنیکال، الگوی سر و شانه (Head and Shoulders Pattern) نام دارد. این الگو از سه قله مجزا از هم تشکیل شده است که به خاطر شباهت ظاهری به سر و شانهها به این نام خوانده میشود. تشکیل الگوی سر و شانه معمولاً اطلاعاتی را درباره روند آینده قیمت در اختیار تریدرها قرار میدهد. در این مقاله از مجله نوبیتکس قصد داریم به آشنایی با الگوی سر و شانه، مزایا و معایب این الگو و نحوه استفاده از آن بپردازیم. اگر دوست دارید با الگوی سر و شانه در تحلیل تکنیکال و ویژگیهای این الگو آشنا شوید در ادامه مطلب با ما همراه باشید.

الگوی سر و شانه چیست؟

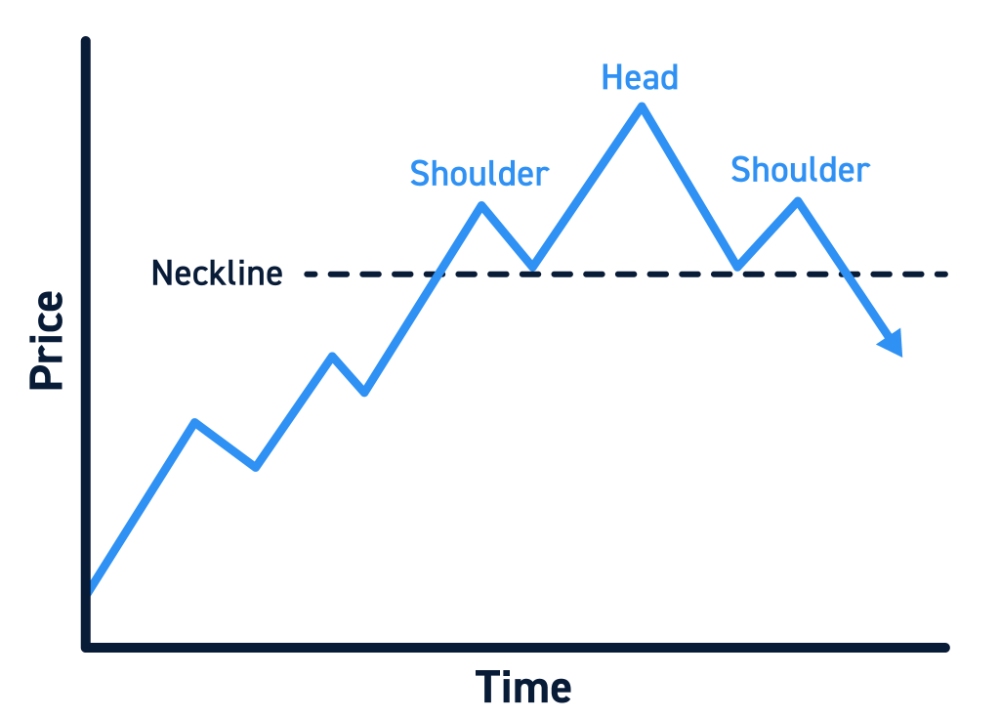

الگوی سر و شانه (Head and Shoulders) یکی از الگوهای مشهور تحلیل تکنیکال است که اطلاعاتی را درباره روند قیمت و برگشتهای احتمالی آن ارائه میکند. این الگو از سه قله تشکیل شده است. قله میانی آن را که از بقیه بلندتر است سر یا Head الگو و دو قله جانبی را شانه یا Shoulder مینامند. معمولاً هنگامی که دو قله جانبی ارتفاع نسبتاً یکسانی داشته باشند و قله میانی از آنها بلندتر باشد الگوی سر و شانه تشکیل میشود. با کمک این الگو میتوان تبدیل روند از صعودی به نزولی را پیشبینی کرد. در صورتی که الگو برعکس تشکیل شود به آن سر و شانه معکوس (Inverse Head and Shoulders) میگویند و از آن برای پیشبینی تغییر روند از نزولی به صعودی استفاده میکنند. در الگوی سر و شانه با اتصال دو درهای که بعد از تشکیل قلهها شکل میگیرد میتوان خطی را ترسیم کرد که به آن خط گردن (Neckline) میگویند. از این خط برای گرفتن سیگنال استفاده میشود که در ادامه آن را بررسی خواهیم کرد. الگوی سر و شانه یکی از قابل اطمینانترین الگوهای برگشت روند محسوب میشود.

انواع الگوی سر و شانه

به طور کلی الگوی سر و شانه به دو صورت روی چارت دیده میشود:

الگوی سر و شانه استاندارد (سر و شانه سقف)

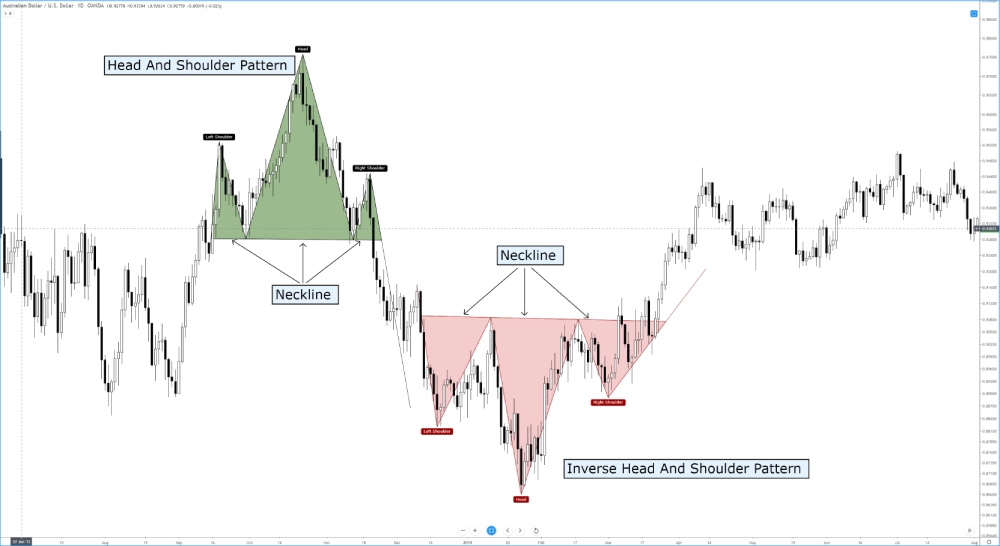

این الگو همان حالت عادی الگوی سر و شانه است که از دو شانه چپ و راست و یک قله یا سر در وسط تشکیل شده است. الگوی سر و شانه استاندارد یا عادی معمولاً نشاندهنده تغییر روند صعودی و به نزولی است و در سقف قیمتی دیده میشود. در این الگو با اتصال شانه چپ و شانه راست یک خط روند تشکیل میشود که به آن خط گردن میگویند.شکستن خط روند یکی از تأییدیههای الگوی سر و شانه استاندارد است و احتمال برگشت روند و ریزش قیمت را نشان میدهد.

الگوی سر و شانه معکوس (سر و شانه کف)

همانگونه که از نام آن هم پیداست، الگوی سر و شانه معکوس (Inverse Head and Shoulders pattern) عکس الگوی استاندارد است و از دو شانه معکوس با ارتفاع کمتر در طرفین و یک سر معکوس عمیقتر در وسط تشکیل میشود. این الگو بر خلاف الگوی استاندارد در پایان روند نزولی، یعنی در کف قیمتی تشکیل میشود و شکلگیری و تأیید آن میتواند نشانهای برای برگشت روند از نزولی به صعودی باشد. در الگوی معکوس نیز خط گردن از اتصال شانه چپ و راست به دست میآید و شکسته شدن این خط به سمت بالا تأییدی برای شکلگیری الگوی سر و شانه معکوس و سیگنالی برای صعود قیمت در آینده خواهد بود.

اجزای الگوی سر و شانه و ویژگیهای آنها

الگوی سر و شانه از سه بخش اصلی تشکیل شده است که میتوان خط گردن یا Neckline را نیز بر اساس آنها ترسیم کرد. بنابراین اجزای این الگو عبارتند از:

- شانه چپ یا Left Shoulder

- سر یا Head

- شانه راست یا Right Shoulder

- خط گردن یا Neckline

در الگوی استاندارد، سر و شانهها به صورت قله و در الگوی معکوس به صورت درههای قیمتی دیده میشوند. شانه چپ یا اولین شانه زمانی تشکیل میشود که قیمت قصد دارد یک خط حمایت یا مقاومت را بشکند اما موفق نمیشود. بنابراین قیمت کمی برمیگردد و مجدداً به سمت خط حمایت (یا مقاومت) حرکت میکند و این بار سقف (یا کف) بلندتری را ثبت میکند اما باز هم شکست اتفاق نمیافتد. اگر در تلاش سوم هم قیمت موفق به شکست نشود، شانه سمت راست تشکیل میشود و نشان میدهد که قدرت خریداران برای شکست سطح مقاومتی (یا قدرت فروشندگان برای شکست سطح حمایتی) کافی نیست. این موضوع سیگنالی برای برگشت روند تلقی میشود و شکست خط گردن یکی از نشانههای تأیید آن است.

مقایسه الگوهای سر و شانه استاندارد و معکوس

الگوی سر و شانه استاندارد یا سر و شانه سقف از نظر ظاهری عکس الگوی سر و شانه معکوس یا سر و شانه کف است. در هر دو الگو شاهد دو قله (یا دره) کوتاه در طرفین و یک قله (یا دره) بلندتر هستیم که در کنار هم تصویری شبیه به سر و شانههای انسان را تشکیل میدهند. همچنین در هر دو الگو میتوان با اتصال درهها یا قلههای قیمتی بعد از شانهها به یکدیگر خط گردن را ترسیم و از شکست آن، سیگنال تأیید الگو را دریافت کرد.

تفاوت اصلی الگوی استاندارد یا سر و شانه سقف با الگوی معکوس یا سر و شانه کف در محل تشکیل آنها و سیگنالی است که درباره تغییر روند احتمالی قیمت در آینده میدهند. الگوی استاندارد معمولاً زمانی تشکیل میشود که قرار است روند صعودی قیمت به پایان برسد و حرکت نزولی خود را آغاز کند. تشکیل الگوی معکوس معمولاً زمانی رخ میدهد که قیمت به کف قیمتی خود رسیده است و احتمال اتمام حرکت نزولی و آغاز یک حرکت صعودی جدید وجود دارد.

جدول مقایسه ویژگیهای الگوی سر و شانه استاندارد و معکوس

به طور کلی میتوان ویژگیهای دو الگوی سر و شانه استاندارد و معکوس را در جدول زیر خلاصه کرد:

| ویژگی | الگوی سر و شانه استاندارد یا عادی | الگوی سر و شانه معکوس یا وارونه |

| محل تشکیل | سقف قیمتی | کف قیمتی |

| سیگنال تأیید الگو | شکست خط گردن به پایین | شکست خط گردن به بالا |

| سیگنال تغییر روند | از صعودی به نزولی | از نزولی به صعودی |

جدول مقایسه الگوی سر و شانه استاندارد و معکوس

الگوی سر و شانه چه اطلاعاتی در اختیار ما قرار میدهد؟

همانگونه که پیش از این هم اشاره شد، الگوی سر و شانه احتمال برگشت روند در آینده را نشان میدهد. تریدرها معتقدند زمانی که سه قله پیاپی تشکیل میشود و ارتفاع قله میانی از بقیه بالاتر است، احتمال ریزش قیمت در آینده وجود دارد. زمانی که خط گردن شکسته میشود تریدرها شروع به فروش میکنند و ریزش قیمت، و به دنبال آن تغییر روند از صعودی به نزولی آغاز میشود. از نظر بسیاری از تریدرها و سرمایهگذاران، الگوی سر و شانه الگوی قابل اعتمادی برای تشخیص برگشت روند محسوب میشود.

یکی از اطلاعات دیگری که الگوی سر و شانه در اختیار ما قرار میدهد این است که معمولاً روند نزولی جدید تا زمانی که شانه راست شکسته نشده است ادامه پیدا میکند. در واقع بعد از تشکیل الگو و ریزش قیمت، تا زمانی که قیمت نتواند بالای شانهها تثبیت شود به روند نزولی خود ادامه میدهد. در الگوی سر و شانه معکوس تمامی این موارد به صورت برعکس صدق میکند و تا زمانی که دو شانه به سمت پایین شکسته نشوند، روند صعودی جدید به حرکت خود ادامه میدهد.

استراتژی معامله با الگوی سر و شانه

الگوی سر و شانه میتواند به تریدرها کمک کند تا برگشت احتمالی روند را پیشبینی کنند و بر اساس آن در زمان مناسب وارد معامله شوند. زمانی که قیمت در روند صعودی قرار دارد و الگوی سر و شانه تشکیل میشود، نباید بلافاصله آن را یک برگشت قطعی تلقی کنید و وارد معامله شوید. هنگامی که شانه سمت راست در حال تشکیل است باید خط گردن را ترسیم کنید و منتظر شکست آن باشید. شکست خط گردن نقطه مناسبی برای ورود به معامله است. اگر روند صعودی و الگوی سر و شانه استاندارد باشد، در صورتی که سایر ابزارها و تحلیلها هم برگشت روند را تأیید کنند میتوانید اقدام به فروش کنید. در صورتی که روند نزولی و الگوی تشکیلشده معکوس باشد میتوانید شکست خط گردن را سیگنالی برای حرکت صعودی تلقی کنید و وارد معامله خرید شوید.

کاربرد دیگر الگوی سر و شانه در استراتژی معاملاتی، تخمین حد سود است. بعد از اینکه الگو تشکیل شد و خط گردن را ترسیم کردید، برای تعیین حد سود میتوانید فاصله سر تا خط گردن را اندازه بگیرید. اگر تحلیل تکنیکال خود را روی پلتفرم نوبیتکس یا تریدینگ ویو انجام میدهید، میتوانید برای اندازهگیری این فاصله از ابزار Measure در نوار ابزار سمت چپ استفاده کنید. از نقطهای که خط گردن شکسته میشود، معمولاً قیمت به اندازه این فاصله حرکت میکند. بنابراین این فاصله میتواند در تعیین یک حد سود مناسب به شما کمک کند. حد ضرر نیز معمولاً کمی بالاتر (یا در الگوی معکوس کمی پایینتر) از شانه سمت راست در نظر گرفته میشود. بیشتر تریدرها معتقدند زمانی که خط گردن به یک سمت شیب داشته باشد الگو و سیگنال صادر شده از آن قویتر خواهد بود.

مزایا و معایب الگوی سر و شانه

الگوی سر و شانه نیز مثل سایر الگوها و ابزارهای تکنیکال مزایا و معایب خاص خود را دارد و نمیتواند به تنهایی ملاک تصمیمگیری برای معاملات باشد. برای اینکه بهترین نتیجه را از این الگو بگیرید بهتر است بعد از تأیید الگو، با روشها یا ابزارهای دیگر نیز سیگنال صادر شده را تأیید کنید و بعد وارد معامله شوید. آشنایی با نقاط ضعف و نقاط قوت الگوی سر و شانه به شما کمک میکند تا تصمیمات معاملاتی بهتری بگیرید و جلوی ضررهای احتمالی را بگیرید.

مزایای الگوی سر و شانه

الگوی سر و شانه مزایای مختلفی دارد که آن را از سایر الگوها متمایز میسازد. از جمله این مزایا میتوان به این موارد اشاره کرد:

- تریدرهای باتجربه به راحتی آن را تشخیص میدهند.

- سود و ریسک معامله با کمک آن مشخص است.

- میتوان از حرکات بزرگ بازار سود دریافت کرد.

- در تمام بازارهای مالی قابل استفاده است.

معایب الگوی سر و شانه

الگوی سر و شانه در کنار مزایایی که در اختیار تریدرها قرار میدهد، معایب یا محدودیتهایی نیز دارد. از جمله محدودیتهای این الگو میتوان به این موارد اشاره کرد:

- ممکن است تریدرهای تازهکار به راحتی آن را تشخیص ندهند.

- گاهی حد ضرر تعیینشده به کمک آن کمی بزرگ میشود.

- ممکن است پولبک (Pull Back) قیمت به خط گردن موجب سردرگمی تریدرها شود.

جمعبندی

از آنجایی که قیمت ارزهای دیجیتال نوسان زیادی دارد، تشخیص الگوهای مختلف قیمت میتواند به کاهش ریسک معاملات کمک کند. الگوی سر و شانه یکی از رایجترین الگوهای تحلیل تکنیکال است که به تشخیص بازگشت احتمالی روند (Trend Reversal) کمک میکند. این الگو از سه قله متوالی تشکیل میشود که معمولاً قله میانی از دو قله دیگر بلندتر است. در حالت معکوس، این قلهها به درههای قیمتی تبدیل میشوند. بر اساس این الگو، وقتی قیمت سه بار پیاپی با یک خط حمایت یا مقاومت برخورد میکند اما نمیتواند آن را بشکند، به احتمال زیاد قرار است روند آن تغییر کند. بنابراین الگوی سر و شانه در میان تریدرها یکی از الگوهای قابل اعتماد برای تشخیص برگشت قیمت محسوب میشود. مثل تمام الگوهای قیمتی و ابزارهای تحلیل تکنیکال، الگوی سر و شانه نیز نقاط ضعف و قوت مختلفی دارد و نباید سیگنالهای آن را به تنهایی ملاک تصمیمگیری قرار دهید. آشنایی با این الگو و ویژگیهای آن کمک میکند تا با اطمینان بیشتری بتوانید از آن برای کاهش ریسک معاملات و انتخاب نقاط دقیقتر برای ورود و خروج معاملات خود استفاده کنید.