بررسی تخصصی ایردراپهای سال ۲۰۲۴؛ کدام پروژهها برنده بودند؟

ایردراپها میتوانند یک شمشیر دو لبه برای توزیع توکنها باشند. هر پروژهای پیش از اقدام به ایردراپ لازم است تا استراتژی خود را بهگونهای مشخص کند که منجر به افت شدید قیمت توکن در بلندمدت نشود. از طرفی، جذب کاربر و حفظ آنها هم کار سختی است.

در این مقاله تحلیلهای زیر صورت میگیرد:

- موفقترین و ناموفقترین ایردراپهای سال ۲۰۲۴ کداماند؟

- پروژههای کریپتویی تا چه حد در حفظ کاربران موفق بودهاند؟

- اندازه یک ایردراپ چگونه روی قیمت توکن آن تأثیر میگذارد؟

- چگونه ارزش بازار کاملاً رقیق شده (FDV) موجب کاهش قیمت توکن میشود؟

- نسبت بهینه نقدینگی به ارزش بازار کاملاً رقیق شده چقدر است؟

ایردراپها، با ارائه توکنهای رایگان، قصد دارند تا کاربران را بهصورت بلندمدت با پروژه خود درگیر کنند اما معمولاً این توکنها بهسرعت از سوی کاربران به فروش میرسند. درحالیکه برخی از این پروژهها در وفق دادن خود به موفقیت میرسند، تعداد بسیار زیادی از آنها در این راه شکست میخورند. این مقاله به بررسی چگونگی عملکرد ایردراپهای سال ۲۰۲۴ و اینکه چه چیزهایی روی نتایج آنها تأثیرگذار بوده میپردازد.

مطلبی که در ادامه میخوانید ترجمه گزارشی از مجموعه Keyrock است.

نکات کلیدی

سختی ادامه دادن و رقابت

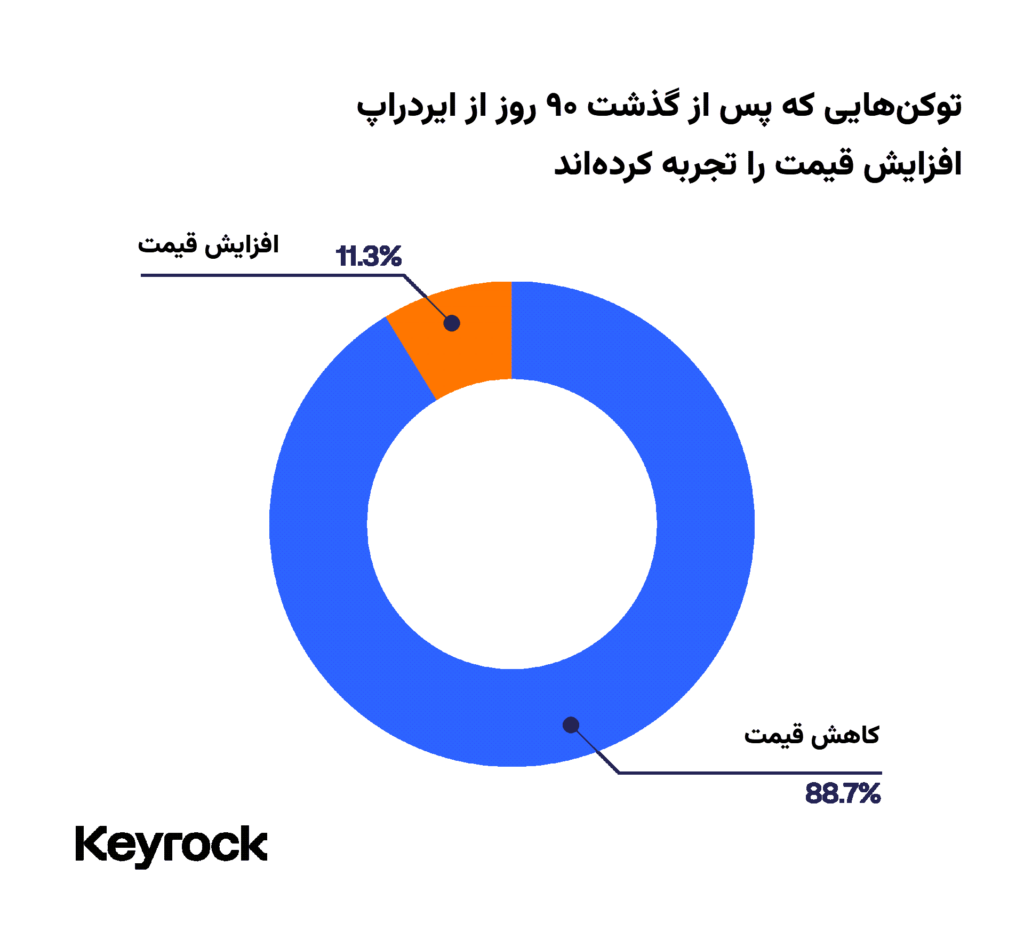

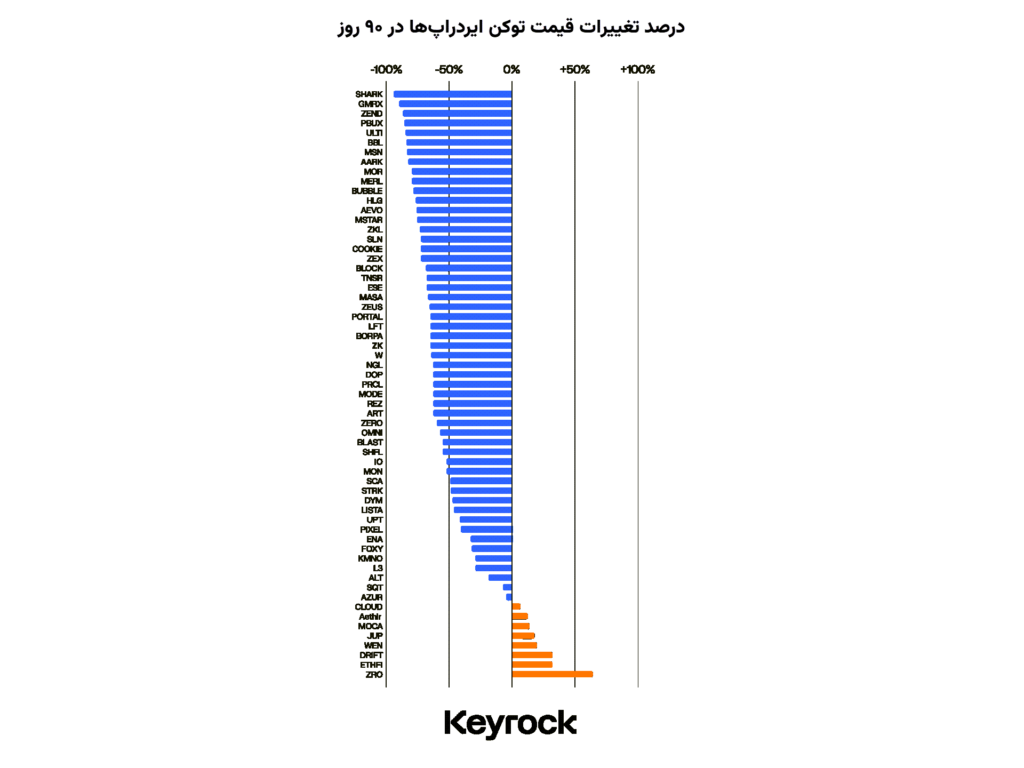

اکثر ایردراپها پس از ۱۵ روز شکست میخورند. در سال ۲۰۲۴، ۸۸ درصد توکنها با وجود جهش قیمت اولیه، در طول چند ماه دچار کاهش قیمت و فروپاشی شدند.

دراپهای بزرگ، پیروزیهای بزرگ

ایردراپهایی که بیش از ۱۰ درصد عرضه کلی خود را توزیع میکنند، با توجه و نگهداری بیشتری از سوی جامعه مواجه میشوند و عملکرد قدرتمندتری دارند. ایردراپهایی که کمتر از ۵ درصد عرضه کلی خود را توزیع میکنند، اغلب با فروش سریع بلافاصله پس از راهاندازی مواجه میشوند.

هدف قراردادن ارزش بازار کاملاً رقیقشده

ارزش بازار کاملاً رقیقشده تورمی (FDV)، بیشتر از هر عامل دیگری به پروژهها ضربه میزند. ارزش بازار کاملاً رقیقشده بالا، موجب سرکوب رشد و نقدشوندگی میشود که در نهایت منجر به کاهش شدید قیمت در دوران پس از ایردراپ میشود.

نقدینگی امری حیاتی است

بدون نقدینگی کافی که بتواند از ارزش بازار کاملاً رقیقشده بالا حمایت کند، بسیاری از توکنها زیر فشار فروش خرد میشوند. نقدینگی بالا یک عامل کلیدی برای ثبات قیمتی در دوران پس از ایردراپ است.

سال سخت

بازار ارزهای دیجیتال در سال ۲۰۲۴ در حال تقلا بوده است؛ چراکه اکثر ایردراپها ناموفق بودند و ضربه سختی خوردند. در چند موردی که هم موفق شدند، عوامل این موفقیت مواردی چون توزیع هوشمندانه توکنها، نقدینگی بالا و ارزش بازار کاملاً رقیقشده مبتنی بر واقعیت بوده است.

ایردراپها؛ شمشیر دو لبه توزیع توکنها

از سال ۲۰۱۷ تاکنون، ایردراپها یک استراتژی محبوب برای توزیع توکنها و بهوجود آوردن یک روند افزایش قیمت زودهنگام محسوب میشوند. هرچند، در سال ۲۰۲۴، بسیاری از پروژهها بهدلیل اشباع بیشازحد برای ادامه راه خود دچار مشکل شدند. درحالیکه ایردراپها همچنان موجب بهوجود آمدن یک هیجان اولیه میشوند، اکثر آنها منجر به فشار فروش در کوتاهمدت میشوند که این مسئله موجب بیتوجهی و عدمنگهداری توکنها از سوی جامعه و همچنین رها کردن پروتکلها به حال خود میشود. علیرغم این مسئله، برخی از پروژههای برجسته وجود دارند که توانستهاند مخالف این روند پیش بروند. این مسئله نشان میدهد که با اجرای دقیق و درست کارها، ایردراپها هنوز هم میتوانند موفقیت بلندمدت معناداری از خود نشان دهند.

هدف این مطالعه

این گزارش بهدنبال این است تا ایردراپهای سال ۲۰۲۴ را بهعنوان یک پدیده ریشهیابی کند و برندهها را از بازندهها جدا کند. در این گزارش ۶۲ ایردراپ روی ۶ زنجیره تحلیل شدند و عملکرد آنها از چندین جنبه با یکدیگر مقایسه شده است؛ مواردی چون رفتار قیمتی، پذیرش در بین کاربران و پایداری بلندمدت نمونههایی از این جنبهها هستند. درحالیکه پروتکلهای فردی متغیر منحصربهفرد خود را وارد بازی میکنند، دادههای جمعآوریشده یک تصویر واضح از اینکه هر کدام از این ایردراپها تا چه حد در تحقق اهداف مشخصشده خود موفق و ثمربخش بودهاند ارائه میدهد.

عملکرد ایردراپها در سال ۲۰۲۴

وقتی که عملکرد کلی را بررسی میکنیم، متوجه میشویم که اکثریت ایردراپها پس از راهاندازی نتوانستند عملکرد مطلوبی از خود نشان دهند. درحالیکه تعداد کمی از ایردراپها با سوددهی زودهنگام قابلتوجهی مواجه شدند، بیشتر توکنها با فشار کاهش قیمت روبرو شدند که ناشی از تنظیم مجدد ارزش آنها در بازار بود. این الگو میتواند به مسئله گستردهتری در مدل ایردراپها اشاره کند: بسیاری از کاربران ممکن است فقط برای رسیدن به پاداش در ایردراپها شرکت کنند و بهطور بلندمدت با پروتکل مربوطه درگیر نشوند.

برای همه ایردراپها این سوالها مطرح میشود که آیا پروتکل همچنان قدرتمند باقی میماند و میتواند در بین جامعه باقی بماند؟ آیا کاربران پس از توزیع پاداشهای اولیه هم در آن پروژه ارزشی میبینند یا مشارکت آنها تنها و تنها برای معامله و خرید و فروش بوده است؟

تحلیل ما که از دادههایی در چندین و چند بازه زمانی (تایم فریم) برگرفته شده است، از یک بینش مهم پرده برمیدارد: برای بیشتر این توکنها، اشتیاق کاربران خیلی زود محو میشود و این اتفاق اغلب در طی دو هفته ابتدایی رخ میدهد.

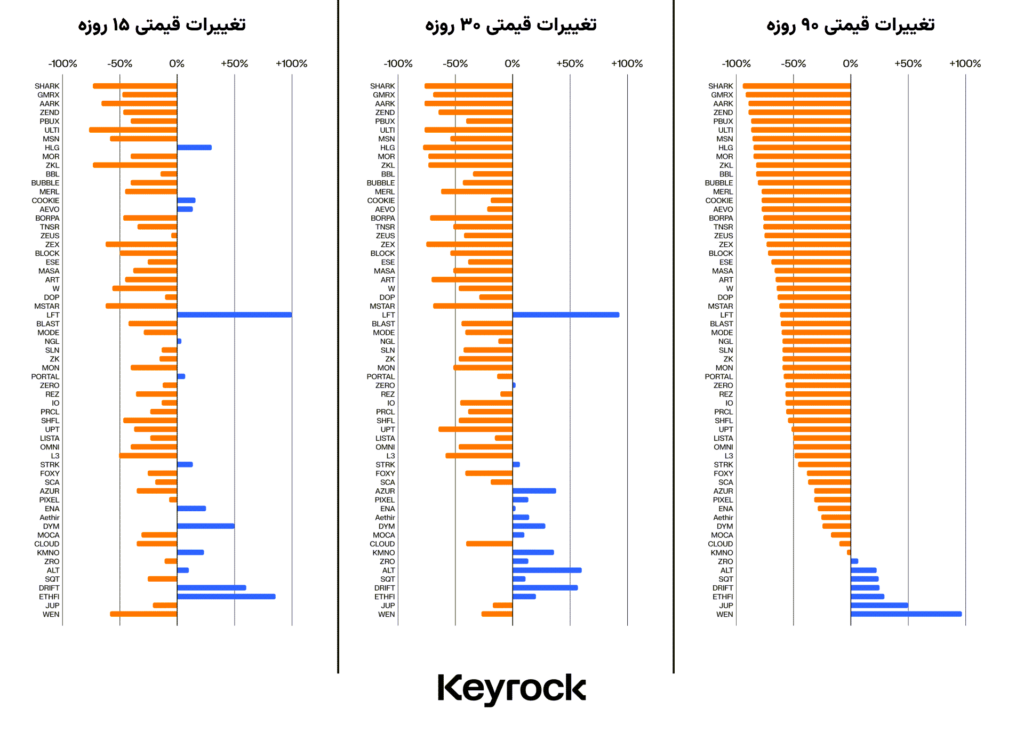

عملکرد کلی ایردراپها

با نگاهی به رفتار قیمتی پس از ۱۵، ۳۰ و ۹۰ روز، مشخص شد که اکثر حرکات قیمتی در اولین روزهای پس از ایردراپ رخ میدهد. پس از گذشت سه ماه، توکنهای کمی بودند که توانستند نتایج مثبتی از خود نشان دهند و تعداد بسیار کمی از آنها توانستند خلاف روند شنا کنند. با همه اینها، این نکته نیز مهم است که مفهوم وسیعتری را در نظر بگیریم: کلیت بازار ارزهای دیجیتال هم در طول این دوره نتوانست عملکرد خوبی از خود نشان دهد که این مسئله درک ما از این مسئله را پیچیده میکند.

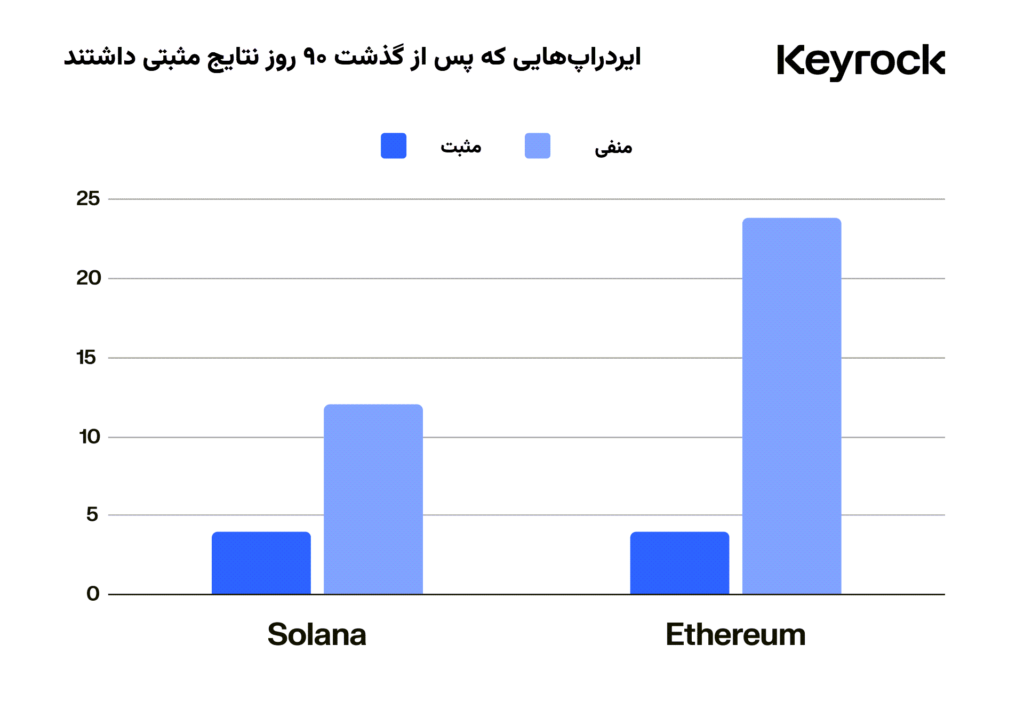

عملکرد ایردراپها در بلاک چینهای مختلف

اگرچه که عملکرد کلی ایردراپها ضعیف بوده است اما این مسئله در مورد تمامی بلاک چینها درست نیست. از ۶۲ ایردراپی که تحلیل شدند، تنها ۸ مورد از آنها پس از گذشت ۹۰ روز موفق به سوددهی شدند؛ ۴ مورد از این ایردراپها سهم بلاک چین اتریوم (Ethereum) و ۴ مورد از آنها نیز سهم بلاک چین سولانا (Solana) بود. بلاک چینهای بی ان بی (BNB)، استارک نت (Starknet)، آربیتروم (Arbitrum)، مرلین (Merlin)، بلست (Blast)، مود (Mode) و زیکی سینک (ZkSync) هیچ مورد موفقی در این رابطه نداشتند. سولانا موفقیت ۲۵ درصدی را در ایردارپها تجربه کرد و اتریوم نیز در ۱۴.۸ درصد ایردراپها موفق بود.

این موفقیت برای سولانا غافلگیرکننده نیست، چراکه طی دو سال اخیر این بلاک چین در بین خردهفروشیها به محبوبیت بالایی رسیده است و به یک رقیب واقعی برای سلطه اتریوم تبدیل شده است. در بسیاری از زنجیرههای دیگری که به آنها نیز نگاهی انداخته شده است، پروتکلهای لایه دوم با یکدیگر در رقابت مستقیم هستند و در نتیجه این مسئله که تنها زنجیرههای اصلی عملکرد موفقی داشتهاند، غافلگیرکننده نیست.

درحالیکه ما شبکه تون تلگرام را در این مقایسهها شامل نکردیم، میخواهیم به این مسئله اشاره کنیم که با توجه به گسترش اشتیاق و تطبیقپذیری این شبکه، تعداد کمی ایردراپ موفق در این شبکه نیز وجود داشته است.

عملکرد نرمالیزه شده (Normalised)

با همه چیزهایی که گفته شد، چه میشود اگر تلاش کنیم تا بلاک چینهای بزرگتر را از ایردراپهایشان جدا کنیم. آیا این دادهها با در نظر گرفتن نحوه حرکت توکنهای مادر دچار تغییر میشوند؟ هنگامی که قیمتهای ایردراپها را در مقابل عملکرد اکوسیستم مرتبط با آنها نرمالیزه کنیم و برای مثال یک ایردراپ در پالیگان را با تحرکات قیمتی ارز MATIC مقایسه کنیم یا یک ایردراپ روی سولانا را با تحرکات قیمتی ارز SOL مقایسه کنیم، نتایج همچنان نامطلوب باقی میمانند.

بله، بازار روندی کاهش داشته است و از اوج خود در سال ۲۰۲۳ فاصله گرفته است اما این مسئله همچنان نتوانسته است روند کاهش ایردراپها را در مقایسه با توکنهای سیستمی یا بهطور کلی در مقایسه با آلت کوینها پوشش دهد. این فروشها در حالی که از روایتهای بزرگتر جدا نیستند، بازتابی از یک ترس کلی هستند که گریبانگیر بازار شده و همین مسئله موجب شکوفایی نوسانگیری و نگاه کوتاهمدت شده است. وقتی چیزهایی که همین الان هم بناگذاری شده در نظر گرفته میشوند زمین میخورند، آخرین چیزی که همه میخواهند یک چیز آزمایشنشده یا جدید است.

پیشرفتهای کلی بسیار کم هستند و در بهترین حالت و در سولانا و اتریوم در حال اتفاق افتادن هستند و این دو مورد در بدترین حالت در یک بازه ۹۰ روزه شاهد تنها ۱۵ الی ۲۰ درصد کاهش هستند. این مسئله همچنان نشان میدهد که این ایردراپها ناپایداری زیادی دارند و تنها در عملکرد کلی خود کنترل دارند و افسار عملکرد قیمتی خود را بهدست ندارند.

چگونه اندازه یک ایردراپ روی قیمت توکن تأثیر میگذارد؟

یک عامل کلیدی دیگر که روی عملکرد ایردراپها تأثیرگذار است، نحوه توزیع کلیه توکنهای عرضهشده است. اینکه یک پروتکل تصمیم بگیرد که چه مقدار از عرضه توکن را توزیع کند میتواند تأثیر قابلتوجهی روی عملکرد قیمتی آن توکن داشته باشد. این مسئله موجب مطرح شدن سوالات کلیدی میشود: آیا سخاوتمندی (در توزیع توکنها) نتیجه میدهد؟ یا اگر در این مورد محافظهکارانه عمل شود بهتر است؟ آیا قدرتدهی به کاربران با توزیع توکنهای بیشتر موجب رفتار قیمتی بهتری خواهد شد یا با توزیع توکنهای بسیار در یک زمان بسیار کم، یک ریسک ایجاد میشود؟

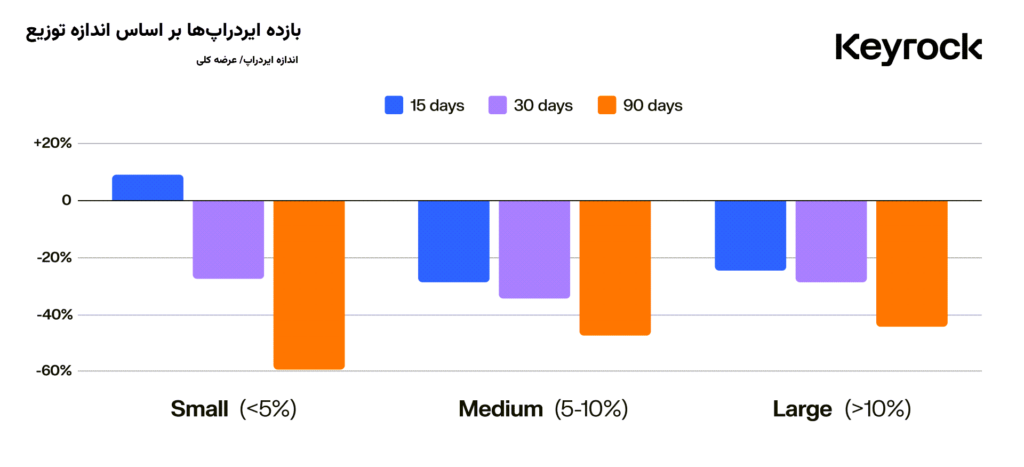

برای ریزتر شدن در این موضوع، ما ایردراپها را به سه گروه دستهبندی کردیم:

- ایردراپهای کوچک (کمتر از ۵ درصد عرضه کلی را توزیع میکنند)

- ایردراپهای متوسط (بین ۵ الی ۱۰ درصد عرضه کلی را توزیع میکنند)

- ایردراپهای بزرگ (بیش از ۱۰ درصد عرضه کلی را توزیع میکنند)

سپس ما عملکرد آنها را در سه بازه زمانی ۱۵ روزه، ۳۰ روزه و ۹۰ روزه بررسی کردیم.

در بازه کوتاهمدت (۱۵ روزه)، ایردراپهای کوچکتر عملکرد خوبی از خود نشان دادند که این مسئله احتمالاً بهدلیل این است که عرضههای محدود فشار فروش اولیه کمتری ایجاد میکنند. هرچند که این موفقیت اولیه زودگذر است و توکنهای ایردراپهای کوچک در طول سه ماه افت شدید قیمتی را تجربه میکنند. این مسئله احتمالاً بهدلیل ترکیبی از عوامل مختلف است: عرضه کم در ابتدا فروشها را مهار میکند اما با گذشت زمان و با عوض شدن بازی و فروشهای عوامل داخلی، جامعه گستردهتری از افراد نیز از این روند پیروی میکنند.

ایردراپهای متوسط کمی عملکرد بهتری دارند و بین توزیع چه مقدار از عرضه و نگهداری توکن توسط کاربران تعادل ایجاد میکنند. هرچند، این ایردراپهای بزرگ هستند که در افق بازههای زمانی طولانیتر بهترین عملکرد را از خود نشان میدهند. این توزیعهای با اندازه بزرگتر، درحالیکه از لحاظ فشار فروش اولیه در کوتاهمدت پرریسکتر هستند، میتوانند حس مالکیت قدرتمندتری را به جامعه القا کنند. با توزیع توکنهای بیشتر، پروتکلها ممکن است به کاربران قدرت دهند و به آنها سهم بیشتری از موفقیت پروژه اختصاص دهند. این مسئله میتواند منجر به پایداری قیمتی و عملکرد بلندمدت بهتری شود.

در نهایت، این دادهها نشان میدهند که دستودلبازتر بودن در توزیع توکن نتیجه بهتری دارد. پروتکلهایی که در ایردراپهای خود سخاوتمندانه عمل میکنند میتوانند خود را به یک پایگاه سرمایهگذاری برای کاربران تبدیل کنند و این مسئله در طول زمان موجب ثمربخشی بهتری خواهد شد.

دینامیک (پویایی) توزیع

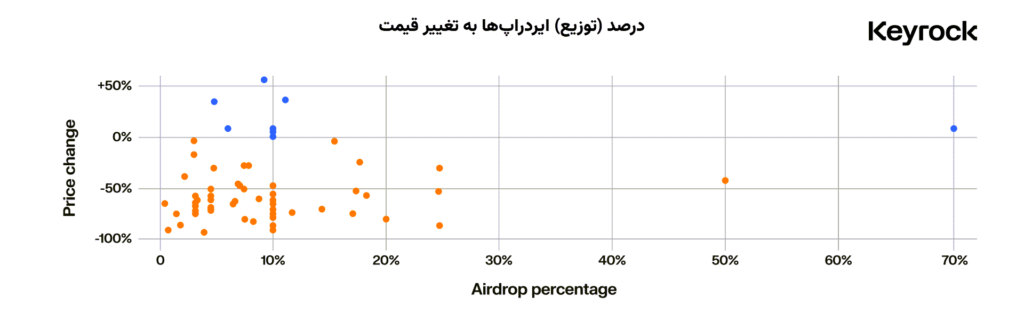

اثر توزیع توکن

تحلیل ما نشان میدهد که اندازه ایردراپ بر عملکرد قیمتی تأثیر مستقیم دارد. ایردراپهای کوچکتر فشار فروش اولیه کمتری ایجاد میکنند اما طی چند ماه با کاهش قیمت شدید روبرو میشوند. از طرف دیگر توزیعهای بزرگتر موجب ناپایداری زودهنگام میشوند اما در نهایت منتج به عملکرد بلندمدت قدرتمندتری میشوند. این مسئله نشان میدهد که سخاوتمندی در ایردراپ کاربران را به وفاداری و حمایت بیشتر از توکن تشویق میکند.

همبستگی توزیع با احساسات بازار

احساسات جامعه امری حیاتی است و اگرچه گاهی ناملموس است اما عاملی برای موفقیت ایردراپها محسوب میشود.

توزیعهای بزرگتر توکنها منصفانهتر در نظر گرفته میشوند و به کاربران حس مالکیت قدرتمندتری میدهند و به آنها این حس را میدهند که مشارکت بیشتری در پروژه دارند. این مسئله موجب بهوجود آمدن یک حلقه بازخورد مثبت میشود؛ بدین صورت که کاربران احساس سرمایهگذاری بیشتری میکنند و تمایل کمتری به فروش توکنهای خود دارند و بدین ترتیب در پایداری بلندمدت پروژه مشارکت میکنند. در طرف مقابل، توزیعهایی که کوچکتر هستند ممکن است در ابتدا امنتر به نظر برسند اما اغلب منتج به اشتیاق مختصری میشوند که با فروشهای سریع دنبال میشود.

درحالیکه محاسبه کمی احساسات یا حالوهوای ۶۲ ایردراپ کار سختی است، اما این احساسات همچنان یک شاخص قدرتمند برای تعیین دوامآوردن یک پروژه باقی ماندهاند. علائم احساسات قدرتمند شامل یک جامعه فعال و درگیر در پلتفرمهایی چون دیسکورد، بحثهای بنیادی در شبکههای اجتماعی و علاقه شدید به محصول ارائهشده است. علاوه بر اینها، تازگی و نوآوری موجود در محصول اغلب به حفظ مومنتوم مثبت کمک میکند؛ چراکه به جای کاربران فرصتطلبی که تنها در پی شکار پاداش هستند، کاربران متعهد بیشتری را به خود جذب میکند.

اثرات ارزش بازار کاملاً رقیقشده

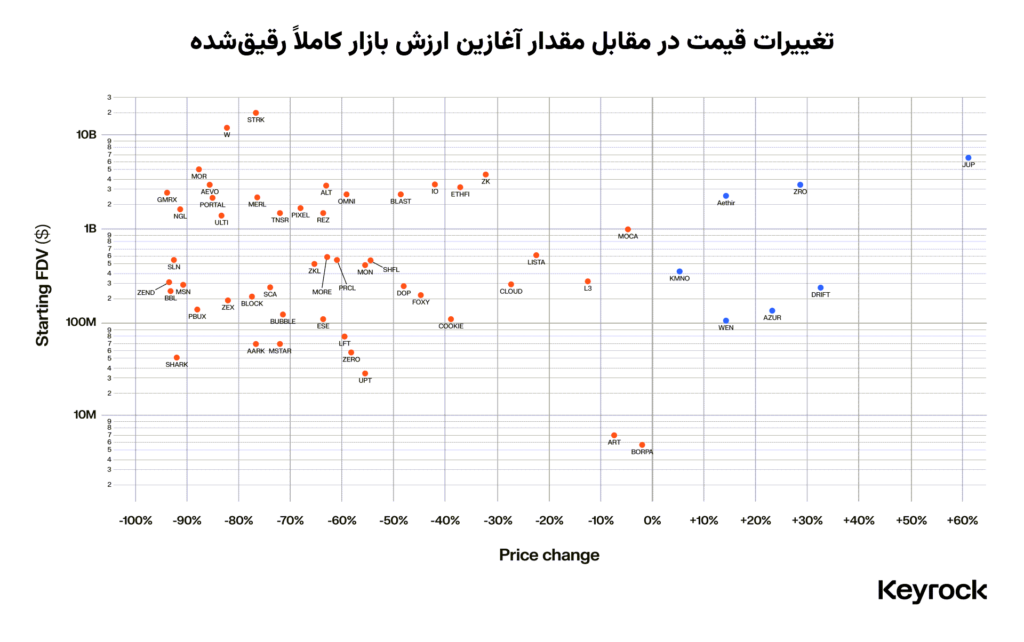

یکی از مسائل مهمی که باید روی آن متمرکز شویم این است که آیا ارزش بازار کاملاً رقیقشده یک توکن در زمان راهاندازی تاثیر قابلتوجهی در عملکرد آن در دوران بعد از ایردراپ داشته یا خیر. ارزش بازار کاملاً رقیقشده، ارزش بازار کلی یک ارز دیجیتال را با این شرط که تمامی توکنهایی از آن پروژه که امکان در گردش بودن را دارند در گردش باشند نمایندگی میکند که این توکنها میتوانند شامل توکنهایی باشند که هنوز قفلنشدهاند یا هنوز توزیع نشدهاند. محاسبه این شاخص بدین گونه است که قیمت کنونی توکن را در تعداد عرضه کل توکن (که شامل توکنهای در گردش و تمامی توکنهای قفلشده، سرمایهگذاریشده یا توکنهای مربوط به آينده میشود) ضرب میکنیم.

در فضای ارزهای دیجیتال، ما مرتباً در حال دیدن پروژههایی هستیم که بهطور نامتناسبی دارای ارزش بازار کاملاً رقیقشده بالایی نسبت به واقعیت هستند و در زمان راهاندازی بهصورت نامتناسب روی پروتکل تاثیر میگذارند. این مسئله منجر به مطرح شدن یک سوال اساسی میشود: آیا توکنها برای اینکه با ارزش بازار کاملاً رقیقشده تورمی راهاندازی میشوند دچار جریمه خواهند شد یا اثرگذاری ارزش بازار کاملاً رقیقشده برای هر پروژه متفاوت است؟

دادههای ما شامل دامنه وسیعی از پروژهها میشود؛ از پروژههایی که با ارزش بازار کاملاً رقیقشده پایینی در حد ۵.۶ میلیون دلار راهاندازی شدهاند گرفته تا پروژههایی که با اعداد سرسامآوری چون ۱۹ میلیارد دلار دستوپنجه نرم میکنند. این مسئله نشاندهنده تفاوت ۳ هزار برابری در بین ۶۲ نمونه ایردراپی است که تحلیل روی آنها صورت گرفته است.

وقتی که ما این دادهها را ترسیم کنیم، یک روند خالی از اشتباه و تردید ظهور میکند: هرچقدر که ارزش بازار کاملاً رقیقشده در هنگام راهاندازی بزرگتر باشد، احتمال کاهش قابلتوجه قیمت بیشتر است. این مسئله فارغ از این است که پروژه از چه نوعی است و چقدر برای آن تبلیغ شده است و احساسات بازار در مورد آن چه میگوید.

دلایل ارتباط ارزش بازار کاملاً رقیقشده

دو عامل اساسی در اینجا نقش دارند. اولین عامل یک اصل بنیادی بازار است: سرمایهگذاران جذب مفهوم حرکت رو به بالای قیمت (ارزش) میشوند. توکنهایی که ارزش بازار کاملاً رقیقشده کمتری دارند، فضای بیشتری برای رشد ارائه میدهند و اثر روانی این مسئله که آنها زودتر از دیگران دستبهکار شدهاند، سرمایهگذاران را با نوید سودهایی که در آینده کسب خواهند کرد جذب پروژه میکند. از طرف دیگر، پروژههایی که ارزش بازار کاملاً رقیقشده تورمی دارند اغلب برای حفظ مومنتوم خود در تقلا هستند چراکه حرکتهای رو به بالای قیمتی آنها محدود میشود.

اقتصاددانها برای مدت طولانی است که در حال بحث روی ایده هدروم (Headroom) بازار هستند. همانطور که رابرت شیلر (Robert Schiller) به نحو مناسبی گفته است، «فراوانی غیرمنطقی» هنگامیکه سرمایهگذاران حس کنند که بازدهها به بالاترین حد خود رسیدهاند، بهسرعت محو میشود. در بازار ارزهای دیجیتال، هنگامیکه ارزش بازار کاملاً رقیقشده یک توکن سیگنال پتانسیل رشد محدود بدهد، آن فراوانی بهسرعت ناپدید خواهد شد.

عامل دوم یک عامل فنیتر است: نقدینگی. توکنهای با ارزش بازار کاملاً رقیقشده بزرگ اغلب برای حمایت از این ارزشها ضعف نقدشوندگی دارند. هنگامیکه انگیزههای اساسی به جامعه تزریق شود، حتی اگر کسری از کاربران بهدنبال نقد کردن دارایی خود باشند، این مسئله میتواند یک فشار فروش بسیار بزرگ ایجاد کند که در طرف دیگر آن هیچ خریداری وجود ندارد.

برای مثال، مورد توکن JUP$ را در نظر بگیرید که با ارزش بازار کاملاً رقیقشده ۶.۹ میلیارد دلار راهاندازی شد و بهوسیله مجموعهای از استخرهای نقدینگی و بازارسازها که ما تخمین میزنیم در روز راهاندازی ۲۲ میلیون دلار بوده است از آن حمایت شد. این مسئله موجب شد تا JUP نسبت نقدینگی به ارزش بازار کاملاً رقیقشده ۰.۰۳ درصد را داشته باشد. درحالیکه این رقم در مقایسه با میم کوین آن یعنی WEN$ که دارای نسبت نقدینگی به ارزش بازار کاملاً رقیقشده ۲ درصد بود رقم پایینی محسوب میشود اما این رقم در مقایسه با دیگر پروژههایی که در همین سطح هستند نسبتاً رقم بالایی است.

وقتیکه این مورد را با ایردراپ ورم هول (Wormhole) مقایسه کنیم که با میانگین ارزش بازار کاملاً رقیقشده ۱۳ میلیارد دلار راهاندازی شد، اگر بخواهیم همان نسبت نقدینگی ۰.۰۳ درصد را برقرار کنیم، ورم هول به نیاز به ۳۹ میلیارد دلار نقدینگی از سودهایش دارد. هرچند حتی اگر تمامی استخرهای دردسترس از استخرهای رسمی و غیررسمی گرفته تا استخرهای صرافیهای متمرکز را در نظر بگیریم، بهترین تخمین نقدینگی که میتوانیم بزنیم برابر با ۶ میلیون دلار است که این رقم تنها کسری از مبلغ نقدینگی مورد نیاز است. با توزیع ۱۷ درصدی توکنهایش به کاربران، این احتمال میرفت که این توکن یک ارزش بازار ناپایدار را تجربه کند. توکن W$ از زمان راهاندازیاش حدود ۸۳ درصد کاهش قیمت داشته است.

بهعنوان یک بازارساز، میدانیم که با عدموجود نقدینگی کافی، قیمتها به فشار فروش حساس میشوند. ترکیب این دو عامل یعنی نیاز ذهنی برای وجود پتانسیل رشد قیمت و نقدینگی واقعی مواردی هستند که برای حمایت از یک ارزش بازار کاملاً رقیقشده بزرگ مورد نیاز هستند؛ این مسئله دلیل اینکه چرا توکنهای با ارزش بازار کاملاً رقیقشده بزرگتر در تقلا برای حفظ ارزش خود هستند را توضیح میدهد.

دادهها این مسئله را تأیید میکنند. توکنهای با ارزش بازار کاملاً رقیقشده پایین، فرسایش بسیار کمتری را تجربه میکنند. این در حالی است که ایردراپهایی که با ارزشگذاریهای با تورم بالا راهاندازی شدند، بیشترین سختی و رنج را در ماههای پس از ایردراپ تجربه کردند.

برندگان و بازندگان کلی

برای بررسی بیشتر و درک بهتر در رابطه با برخی از بازیگران حاضر در این بازی، ما مثالی از ایردراپ برنده و بازنده در فصل ایردراپها را انتخاب کردیم تا نگاهی به آنها بیندازیم. این کار را برای پی بردن به اینکه ایردراپها چه چیزهایی را درست انجام دادند که باعث موفقیت آنها شد یا چه اشتباهاتی رقم زدند که عدمموفقیت آنها را در پی داشت انجام میدهیم.

فصل ایردراپ: یک مورد مطالعهای روی برندگان و بازندگان

حالا که به فصل ایردراپ مینگریم و به آن میپردازیم، بیایید تا یک برنده برجسته و یک ایردراپ که بهطور قابلتوجهی عملکرد ضعیف و دور از انتظاری داشته است را مورد بررسی قرار دهیم تا از عواملی که منجر به نتایج متضادی برای این دو شده است پرده برداریم. ما بررسی میکنیم که این پروژهها چه چیزهایی را درست و چه چیزهایی را غلط انجام دادند که در نهایت موجب موفقیت یا عدمموفقیت آنها در چشمان جامعه شد.

برنده: DRIFT$

ابتدا به دریفت (Drift) میپردازیم، یک پلتفرم خریدوفروش آتی غیرمتمرکز که نزدیک به سه سال است روی سولانا در حال کار است. مسیری که دریفت طی کرده است هم دارای موفقیتهایی بوده است و هم با چالشهایی روبرو بوده است که این چالشها شامل مقابله با چندین و چند هک و سواستفاده و پشت سر گذاشتن آنها میشود. هر بار که دریفت با مشکلی روبرو شد، این واقعه موجب تشکیل پروتکل قدرتمندتری شد. این مسئله منجر به رشد دریفت بهعنوان پلتفرمی شد که ارزش خود را بسیار فراتر از یک ایردارپ سودساز ثابت کرده است.

زمانیکه بالاخره ایردراپ دریفت فرا رسید، این ایردراپ با اشتیاق روبرو شد که مشخصا این مسئله بهدلیل پایگاه کاربری طولانیمدت آن است. تیم پشت پروژه در حرکتی استراتژیک ۱۲ درصد از عرضه کلی توکنها را به ایردراپ اختصاص داد که درصد بالایی محسوب میشود. همچنین دریفت یک سیستم پاداشدهی هوشمندانه را معرفی کرد که هر ۶ ساعت پس از توزیع اولیه به اجرا در میآید.

دریفت که با ارزش بازار معقول ۵۶ میلیون دلار راهاندازی شد، بسیاری از افراد را غافلگیر کرد؛ بهخصوص در مقایسه با دیگر بازارسازهای خودکار مجازی (vAMM) که کاربران کمتری را جذب خود کردند و سابقه کمتری دارند اما ارزشگذاری بالاتری به خود دیدند. ارزش دریفت خیلی زود به پتانسیل واقعی خود واکنش نشان داد و به ارزش بازار ۱۶۳ میلیون دلاری رسید که یک رشد ۲.۹ برابری از زمان پساراهاندازی را نشان میدهد.

دلیل اصلی موفقیت دریفت بهعنوان یک ایردراپ، به توزیع منصفانه و فکرشده آن برمیگردد. دریفت با دادن پاداش به کاربران باسابقه و وفادار خود، توانست بهطور موثر افرادی که با ساختن حسابهای کاربری مختلف تنها به دنبال سود هستند را جداسازی کند که این امر موجب شکلگیری یک جامعه قابلاعتمادتر شد و این ایردراپ را از مضراتی که گاهی اوقات میتواند موجب ضربه زدن به چنین رویدادهایی شود دور نگه داشت.

چه چیزهایی دریفت را از دیگر ایردراپها متفاوت میکند؟

بنیاد قدرتمند و دارای میراث بودن

- تاریخچه خوب و قابلاتکا دریفت به این پروژه اجازه داد تا به پایگاه کاربری متعهد و حاضر در صحنه خود پاداش دهد.

- با ارائه یک محصول اثباتشده و با کیفیت بالا، تیم پشت پروژه میتواند بهآسانی ابرکاربران خود را شناسایی کند و به آنها پاداش دهد.

توزیع سخاوتمندانه توکنها

- اختصاص ۱۲ درصد از عرضه کلی توکن که یک نسبت قابلتوجه برای ایردراپ است، نشاندهنده تعهد دریفت به جامعهاش است.

- ساختار رهاسازی متناوب آن موجب به حداقل رساندن فشار فروش شد و در دوران پساراهاندازی ارزشش پایدار باقی ماند.

- نکته مهم دیگر اینکه که ایردراپ دریفت برای پاداش به استفادههای واقعی طراحی شده بود و نه فقط برای پاداش دادن به معیارهایی که مورد توجه دنبالکنندگان سود است.

ارزشگذاری واقعی

- ارزشگذاری محافظهکارانه دریفت موجب دوری این ایردراپ از تبلیغها و تمجیدهای بیشازاندازه شد و توانست انتظارات را پایین نگه دارد.

- نقدینگی کافی در استخرهای نقدینگی اولیه به کار گرفته شد که این مسئله از عملکرد آهسته و پیوسته دریفت در بازار اطمینان حاصل میکند.

- ارزش بازار کاملاً رقیقشده پایین دریفت نهتنها موجب جدا کردن دریفت از دیگر ایردراپها شد بلکه موجب شکلگیری بحثهای گستردهتری پیرامون رقبای دریفت که بیشازاندازه ارزشگذاری شده بودند شد.

موفقیت دریفت اتفاقی نبود

این موفقیت نتیجه انتخابهای آگاهانهای بود که قدرت، ارزشگذاری منصفانه و پایداری محصول را در مقایسه با تعریف و تمجیدهای بیدلیل کوتاهمدت در اولویت قرار میداد. با ادامه فصل ایردراپها، کاملاً واضح است که پروتکلهایی که بهدنبال تکرار موفقیت دریفت هستند تلاش میکنند تا بهخوبی روی ساخت یک بنیاد قدرتمند، کمک به درگیر شدن واقعی کاربران و حفظ یک دیدگاه واقعگرایانه در مورد ارزش بازار خود تمرکز کنند.

ایردراپ ZEND$: از تبلیغهای بیشازاندازه تا فروپاشی – یک ایردراپ استارکنتی که با موفقیت همراه نبود

زیکی لند (ZEND$) حالا با یک کاهش ارزش قابلتوجه روبرو است. ارزش آن ۹۵ درصد نزول داشته است و حجم خرید و فروش روزانه آن بهسختی از ۴۰۰ هزار دلار فراتر میرود. این یک تضاد کامل برای پروژهای است که روزی ارزش بازار ۳۰۰ میلیون دلاری خلق کرده بود. به این اوضاع غیرعادی این را هم اضافه کنید که ارزش کل قفلشده (TVL) زیکی لند بیش از دو برابر ارزش بازار کاملاً رقیقشده آن است؛ این مسئله یک رخداد غیرمعمول در دنیای ارزهای دیجیتال است و نکته مثبتی هم نیست.

سوار بر موج استارک نت شدند اما قایق را گم کردند

ایده زیکی لند (ZkLend) چندان هم خارقالعاده نبود. هدفش این بود که یک پلتفرم وامدهی و قرض گرفتن برای داراییهای مختلف باشد و از شبکه استارک نت سود ببرد. پروتکل مربوطه از مومنتوم استارک نت بهرهبرداری میکرد و خود را بهعنوان یک بازیگر کلیدی در یک اکوسیستم نقدینگی کراس چین قرار میداد.

نقشه راه و بنیاد

- بهوجود آوردن یک شبکه فارمینگ که کاربران در آن میتوانستند از پروتکلهای مختلف پاداش کسب کنند.

- جذب نقدینگی و کاربران از طریق دادن پاداش و فعالیتهای کراس چین.

هرچند که در عمل این پلتفرم تنها موفق به جذب کاربرانی شد که trx پول برای آنها مهم بود و این کاربران بدون تعهد بلندمدت به سلامت پروتکل و پروژه تنها روی سود کوتاهمدت تمرکز میکردند. زیکی لند به جای پرورش یک اکوسیستم پایدار، خود را در میان شکارچیان سود دید و همین مسئله منجر به مشارکت و توجه پایین به این پروژه شد.

ایردراپی که نتیجه معکوس در پی داشت

استراتژی ایردراپ زیکی لند موجب در هم آمیختن مشکلاتش شد. بدون هیچ محصول قابلتوجه و بدون یک برند شناختهشده پیش از وقوع ایردراپ، توزیع توکن آن به جای کاربران واقعی تنها افرادی که چشم به کسب سود از نوسانات کوتاهمدت در بازار دارند را به خود جذب کرد. زیکی لند نتوانست بهدرستی و بهقدرکافی مشارکتکنندگان در ایردراپ خود را ارزیابی کند و همین اشتباه حیاتی منجر به نتایجی شد:

- سیلی از شکارچیان سود که مشتاق بودند تا بهسرعت پولشان را نقد کنند.

- وفاداری پایین کاربران و نرخ پایین درگیر شدن واقعی با پروژه که بهدلیل عدمتعهد بلندمدت از سوی مشارکتکنندگان رخ داد.

- کاهش بسیار سریع ارزش توکن در پی فروش سریع توکنها توسط افرادی که تنها نگاه نوسانی برای کسب سود به بازار دارند.

ایردراپ زیکی لند به جای ساخت مقبولیت و تقویت وفاداری، تنها یک سری فعالیتهای شکننده کوتاهمدت بهوجود آورد که خیلی سریع بیفایده شدند.

یک هشدار سرراست برای صنعت

تجربه زیکی لند یک یادآور قوی برای این است که بدانیم تبلیغ بیشازاندازه و ایردراپها ممکن است بتوانند کاربران را جذب پروژه کنند، اما ذاتاً نمیتوانند ارزش، سودمندی و جوامع پایدار برای پروژه ایجاد کنند.

درسهای کلیدی که گرفتیم:

- تبلیغ و تملق بیشازاندازه یک پروژه بهتنهایی کافی نیست و ساخت یک ارزش واقعی چیزی بیش از سروصدا پیرامون یک روایت میگذرد.

- انجام ایردراپها بدون ارزیابی کاربران میتواند دعوتی برای نوسانگیران و در پی آن تخریب ارزش توکن باشد، درست همانگونه که زیکی لند این مسئله را تجربه کرد.

- ارزشگذاری بسیار بالا برای محصولات جدید ریسک بزرگی را با خود به همراه دارد، بهخصوص اگر موارد استفاده اثباتشدهای در میان نباشد.

جمعبندی

اگر هدف به حداکثر رساندن بازدهی باشد، فروش در روز اول اغلب بهترین حرکت است. چراکه ۸۵٪ از توکنهای ایردراپشده در عرض چند ماه کاهش قیمت را تجربه میکنند. سولانا در سال ۲۰۲۴ بهعنوان برترین زنجیره برای ایردراپها پیشتاز بود، اما اگر شرایط بازار را روی آن تطبیق دهیم، عملکرد کلی آنچنان هم وخیم و شدید نبود. پروژههایی مانند WEN و JUP به عنوان مواردی که به موفقیت رسیدند برجسته شدند و نشان دادند که یک رویکرد استراتژیک همچنان میتواند بازدهی قوی را با خود به ارمغان بیاورد.

برخلاف باور عمومی، ایردراپهای بزرگتر همیشه منجر به افت قیمت نمیشوند. یک توکن با تخصیص ۷۰٪ ایردراپ افزایش قیمت مثبتی را تجربه کرد و نشان داد که مدیریت ارزش بازار کاملاً رقیقشده مهمتر از سایر چیزها است. برآورد بیشازحد ارزش بازار کاملاً رقیقشده یک اشتباه حیاتی است. ارزشهای بازار کاملاً رقیقشده بالا پتانسیل رشد را محدود میکنند و مهمتر از آن، مشکلات نقدینگی ایجاد میکنند. یک ارزش بازار کاملاً رقیقشده متورم نیاز به نقدینگی قابلتوجهی برای حفظ دارد که اغلب در دسترس نیست. بدون نقدینگی کافی، توکنهای ایردراپشده در معرض افت شدید قیمت قرار میگیرند، زیرا سرمایه کافی برای جذب فشار فروش وجود ندارد. پروژههایی که با ارزش بازار کاملاً رقیقشده واقعبینانه و برنامههای تأمین نقدینگی قوی راهاندازی میشوند، بهتر میتوانند نوسانات و ناپایداریهای پس از ایردراپ را تحمل کنند.

نقدینگی حیاتی است. وقتی ارزش بازار کاملاً رقیقشده خیلی بالا باشد، فشار زیادی بر نقدینگی وارد میکند. با نقدینگی ناکافی، فروشهای بزرگ، بهخصوص در رابطه با ایردراپها که دریافتکنندگان بهسرعت اقدام به فروش میکنند، قیمتها را کاهش میدهد. با حفظ ارزش بازار کاملاً رقیقشده قابلمدیریت و تمرکز بر نقدینگی، پروژهها میتوانند ثبات بهتری ایجاد کنند و پتانسیل رشد بلندمدت را افزایش دهند.

در نهایت، موفقیت ایردراپ به چیزهایی بیش از اندازه توزیع بستگی دارد. ارزش بازار کاملاً رقیقشده، نقدینگی، مشارکت جامعه و روایت همگی مهم هستند. پروژههایی مانند WEN و JUP تعادل درستی را برقرار کردند و ارزش پایدار ایجاد کردند، در حالی که دیگر پروژهها با ارزش بازار کاملاً رقیقشده متورم و نقدینگی کم نتوانستند علاقهها را به خود حفظ کنند.

در بازارهایی که بهسرعت در حال حرکت هستند، بسیاری از سرمایهگذاران تصمیمات سریعی میگیرند؛ فروش در روز اول اغلب امنترین کار است. اما برای کسانی که به اصول بلندمدت نگاه میکنند، همیشه چند مورد گرانبها وجود دارد که ارزش نگهداری را دارند.