رکود تورمی چیست و چطور شکل میگیرد؟

خلاصه مطلب

رکود تورمی وضعیت پیچیدهای در اقتصاد کلان است که در آن رشد اقتصادی کاهش مییابد، نرخ بیکاری بالا میرود و همزمان سطح عمومی قیمتها افزایش پیدا میکند. این پدیده معمولاً در نتیجه عواملی مانند شوکهای عرضه، اختلال در زنجیره تأمین، سیاستهای پولی نامتوازن و شکلگیری انتظارات تورمی ایجاد میشود. تفاوت اصلی آن با رکود عادی در این است که تورم در زمان ضعف اقتصادی مهار نمیشود و همین موضوع ابزارهای سیاستگذاری را در موقعیت متضاد قرار میدهد. در چنین شرایطی، بازارهای مالی با نوسان بالا مواجه میشوند و سرمایهگذاران بهدنبال داراییهایی برای حفظ ارزش سرمایه خود هستند. بازار ارزهای دیجیتال نیز ممکن است از منظر پوشش تورمی جذاب به نظر برسد، اما کاهش نقدینگی و افزایش ریسکگریزی میتواند فشار فروش ایجاد کند. بنابراین، تنوعبخشی در سبد ارزهای دیجیتال، مدیریت نقدینگی و تمرکز بر پروژههای دارای کاربرد واقعی، از مهمترین راهبردها در این دوره به حساب میآید.

مقدمه

رکود تورمی وضعیتی در اقتصاد کلان است که در آن رشد اقتصادی کاهش مییابد یا متوقف میشود، نرخ بیکاری بالا میرود و همزمان سطح عمومی قیمتها افزایش پیدا میکند. به عبارت دیگر، این پدیده ترکیبی از دو وضعیت به ظاهر متضاد یعنی رکود و تورم است. اهمیت رکود تورمی از این جهت است که ابزارهای معمول سیاستگذاری اقتصادی برای مهار تورم یا خروج از رکود، در این شرایط کارآیی محدودی دارند و حتی ممکن است وضعیت را پیچیدهتر کنند. در چنین فضایی، سرمایهگذاران با ابهام بیشتری مواجه میشوند و باید اثرات آن بر بازارهایی مانند سهام، طلا و بهویژه رمزارزها را بهدقت ارزیابی کنند. در این مقاله از مجله نوبیتکس، به بررسی ابعاد مختلف رکود تورمی و تحلیل دقیق تأثیر آن بر ارزهای دیجیتال خواهیم پرداخت. اگر دوست دارید بیشتر با تاثیر رکود تورمی بر رمزارزها آشنا شوید، پیشنهاد میکنیم تا پایان مطلب با ما همراه باشید.

رکود تورمی چیست؟

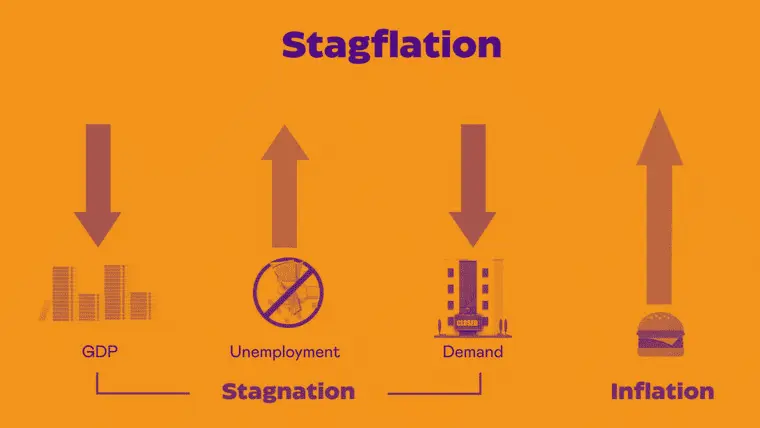

اصطلاح رکود تورمی (Stagflation) از ترکیب دو واژه «رکود» (Recession) و «تورم» (Inflation) ساخته شده است.

- رکود اقتصادی: کاهش فعالیتهای اقتصادی در یک دوره زمانی مشخص که معمولاً با افت تولید ناخالص داخلی (GDP)، کاهش سرمایهگذاری و افزایش بیکاری همراه است.

- تورم: افزایش مداوم سطح عمومی قیمت کالاها و خدمات که به کاهش قدرت خرید پول منجر میشود.

در شرایط عادی، اقتصاددانان انتظار دارند که رکود با کاهش تقاضا و درنتیجه کاهش فشار تورمی همراه باشد، اما در رکود تورمی این رابطه کلاسیک برهم میخورد. اقتصاد وارد دورهای میشود که رشد اقتصادی پایین است، نرخ بیکاری افزایش یافته است ولی قیمتها همچنان رو به افزایشاند.

این واژه را برای اولین بار یک سیاستمدار بریتانیایی به نام «ایین مکلوئد» در دهه ۱۹۶۰ میلادی ابداع کرد. او در توصیف وضعیت اقتصادی بریتانیا اظهار داشت که این کشور با بدترینِ هر دو دنیا، یعنی تورم از یک سو و رکود از سوی دیگر روبهرو است.

تا پیش از دهه ۱۹۷۰، بسیاری از اقتصاددانان تصور میکردند که وقوع همزمان این دو با هم غیرممکن است؛ اما بحرانهای نفتی این دهه ثابت کرد که اقتصاد میتواند همزمان دچار افزایش قیمتها و کاهش تولید شود. در این دوران، ایالات متحده و بسیاری از کشورهای توسعهیافته با کاهش شدید رشد تولید ناخالص داخلی (GDP) و نرخهای بیکاری دو رقمی مواجه شدند.

علل اصلی شکلگیری رکود تورمی

اقتصاددانان چندین عامل کلیدی را بهعنوان محرکهای اصلی این بحران معرفی میکنند که در ادامه به تشریح آنها میپردازیم:

شوکهای عرضه (Supply Shocks)

افزایش ناگهانی قیمت نهادههای تولید، مانند انرژی یا مواد اولیه، میتواند هزینه تولید را بالا ببرد. برای مثال، افزایش ناگهانی قیمت نفت در دهه ۱۹۷۰ هزینههای تولید و حملونقل را بهشدت افزایش داد. این اتفاق باعث شد شرکتها مجبور به افزایش قیمت محصولات (تورم) و همزمان کاهش تولید و تعدیل نیرو (بیکاری) شوند. درحالحاضر، اعمال تعرفههای تجاری سنگین هم میتواند اثری مشابه شوک عرضه داشته باشد و قیمت کالاهای وارداتی را بالا ببرد.

سیاستهای پولی و مالی نادرست

چاپ بیشازحد پول یا افزایش شدید مخارج دولتی بدون پشتوانه تولیدی میتواند به تورم بالا منجر شود. به عبارت دیگر، اگر دولتها و بانکهای مرکزی مدام پول چاپ کنند درحالیکه زیرساختهای تولیدی ضعیف است، تورم رشد میکند. زمانی که این سیاستها با مقررات سختگیرانه بازار یا مالیاتهای بالا همراه شود، انگیزه سرمایهگذاری کاهش یافته و رشد اقتصادی متوقف میشود.

انتظارات تورمی افسارگسیخته

وقتی مردم و کسبوکارها انتظار داشته باشند قیمتها در آینده بهشدت افزایش یابد، رفتار خود را تغییر میدهند. کارگران تقاضای دستمزد بالاتر میکنند و شرکتها قیمتها را پیشدستانه بالا میبرند. این چرخه به ایجاد مارپیچ دستمزد/ قیمت منجر میشود که مهار تورم را حتی در زمان رکود دشوار میکند.

بر اساس مقاله تحلیلی رویال بنک، اقتصاددانها و بانکهای بزرگ اقتصادی برای سال ۲۰۲۶ نسبت به احتمال وقوع یک سناریوی رکود تورمی در برخی اقتصادهای بزرگ مثل آمریکا هشدار دادهاند و این موضوع بهدلیل رشد اقتصادی ضعیف همراه با تورم پایدار در گزارشهای اقتصادی مطرح شده است.

اختلال در زنجیره تأمین

در دنیای امروز، اختلالهای جهانی مانند پاندمی، تنشهای ژئوپلیتیکی یا محدودیتهای تجاری میتواند عرضه کالاها را محدود کند. این محدودیت عرضه، همراه با تقاضای پایدار یا حتی رو به افزایش، فشار تورمی ایجاد میکند. زمانی که تولیدکنندگان به مواد اولیه، قطعات واسطهای یا حملونقل بینالمللی دسترسی کامل نداشته باشند، هزینه نهایی تولید افزایش مییابد و این افزایش هزینه به مصرفکننده منتقل میشود.

برای مثال، در دوران همهگیری کووید-۱۹، تعطیلی کارخانهها و اختلال در حملونقل دریایی باعث کمبود برخی کالاهای اساسی و صنعتی شد. در چنین شرایطی، حتی اگر تقاضا رشد قابلتوجهی نداشته باشد، کاهش عرضه بهتنهایی میتواند قیمتها را بالا نگه دارد. از سوی دیگر، بنگاههایی که با کمبود نهاده تولید مواجه میشوند، ممکن است سطح تولید خود را کاهش دهند؛ این کاهش تولید میتواند رشد اقتصادی را کند کرده و زمینه را برای شکلگیری رکود تورمی فراهم کند.

تفاوت رکود تورمی با تورم عادی و رکود اقتصادی

برای درک بهتر اینکه رکود تورمی چیست، باید آن را از دو وضعیت رایج اقتصادی یعنی تورم عادی و رکود سنتی تفکیک کرد. تفاوت اصلی در این است که در رکود تورمی، تورم بالا و رشد اقتصادی پایین بهطور همزمان رخ میدهد، درحالیکه در اغلب چرخههای اقتصادی، این دو متغیر معمولاً در جهت مخالف حرکت میکنند.

تورم عادی

تورم عادی معمولاً در دوران رونق اقتصادی شکل میگیرد؛ زمانی که تقاضا برای کالاها و خدمات افزایش یافته و درآمدها نیز در حال رشد است. در این شرایط، افزایش قیمتها تا حدی نتیجه طبیعی رشد تقاضا محسوب میشود. با وجود تورم، بازار کار وضعیت نسبتاً مطلوبی دارد و بیکاری پایین است. بنابراین بانک مرکزی میتواند با افزایش تدریجی نرخ بهره، سرعت رشد قیمتها را کنترل کند بدون آنکه لزوماً اقتصاد را وارد رکود کند.

رکود اقتصادی سنتی

در رکود عادی، مسئله اصلی کاهش تقاضاست. مصرف و سرمایهگذاری افت میکند، تولید کاهش مییابد و بیکاری بالا میرود. در مقابل، فشار تورمی معمولاً کم میشود یا حتی نرخ تورم کاهش پیدا میکند. همین ویژگی به سیاستگذاران اجازه میدهد با کاهش نرخ بهره و تزریق نقدینگی، اقتصاد را تحریک کنند؛ زیرا نگرانی جدی از بابت جهش قیمتها وجود ندارد.

رکود تورمی

در رکود تورمی شرایط متفاوت است. اقتصاد با رشد پایین و بیکاری بالا مواجه است، درحالیکه سطح عمومی قیمتها همچنان افزایش مییابد. این ترکیب باعث میشود ابزارهای سیاستی در تعارض قرار گیرند: افزایش نرخ بهره برای مهار تورم میتواند رکود را تشدید کند و سیاستهای انبساطی برای حمایت از رشد، ممکن است تورم را بیشتر کند. به همین دلیل، رکود تورمی از نظر مدیریتی یکی از دشوارترین وضعیتهای اقتصادی به حساب میآید.

در جدول زیر تفاوت این سه وضعیت بهصورت خلاصه آمده است:

| وضعیت اقتصادی | رشد اقتصادی | تورم | بیکاری |

| تورم عادی | بالا | بالا | پایین |

| رکود عادی | منفی یا ضعیف | پایین یا کاهشی | بالا |

| رکود تورمی | منفی یا بسیار پایین | بالا | بالا |

تاثیر رکود تورمی بر بازار ارزهای دیجیتال

بازار ارزهای دیجیتال بهعنوان یک کلاس دارایی نوظهور، در مواجهه با رکود تورمی رفتار یکنواختی ندارد و واکنش آن به ترکیبی از عوامل کلان اقتصادی وابسته است. برای تحلیل دقیقتر تاثیر رکود تورمی بر رمزارزها، میتوان سه بُعد اصلی را در نظر گرفت: نقش پوشش تورمی، اثر کاهش نقدینگی و تغییر نگرش به سیستمهای مالی غیرمتمرکز.

ارزهای دیجیتال بهعنوان پوشش در برابر تورم

یکی از استدلالهای رایج در سالهای اخیر این است که برخی ارزهای دیجیتال، بهویژه آنهایی که عرضه محدودی دارند، میتوانند در برابر کاهش ارزش پولهای فیات نقش محافظ ایفا کنند. برای نمونه، بیتکوین با سقف عرضه ۲۱ میلیون واحد، از نظر ساختاری در برابر چاپ بیرویه پول مقاوم است. در دورهای که تورم بالا باعث کاهش قدرت خرید ارزهای ملی میشود، بخشی از سرمایهگذاران تمایل پیدا میکنند داراییهایی با عرضه محدود را در پرتفوی خود قرار دهند.

این نگاه باعث شده است برخی تحلیلگران از بیت کوین بهعنوان «طلای دیجیتال» یاد کنند و معاملهگران و سرمایهگذاران نیز خرید بیت کوین را چیزی مثل خرید طلا در سالهای گذشته ببینند. در سناریویی که تورم ادامهدار است اما اعتماد به سیاستهای پولی کاهش یافته است، تقاضا برای ارزهای دیجیتال معتبر میتواند افزایش یابد. البته این اثر معمولاً در میانمدت و بلندمدت قابلمشاهده است و در کوتاهمدت ممکن است نوسانات شدید همچنان غالب باشد.

کاهش نقدینگی و افزایش ریسکگریزی

از منظری دیگر، رکود تورمی با کاهش درآمد واقعی خانوارها و افزایش هزینههای ضروری زندگی همراه است. وقتی سهم بیشتری از درآمد صرف مسکن، انرژی و کالاهای اساسی میشود، منابع کمتری برای سرمایهگذاری در داراییهای پرنوسان باقی میماند که این موضوع میتواند به ضرر بازار ارزهای دیجیتال باشد.

همچنین اگر بانکهای مرکزی برای مهار تورم نرخ بهره را بهشدت افزایش دهند، بازدهی داراییهای کمریسک مانند سپردههای بانکی یا اوراق دولتی جذابتر میشود. در چنین شرایطی، داراییهایی که سود نقدی یا جریان درآمدی ثابت ندارند، ازجمله بسیاری از ارزهای دیجیتال، ممکن است بخشی از جذابیت خود را از دست بدهند. تجربه تاریخی نشان داده است که دورههای انقباض پولی شدید معمولاً با کاهش نقدینگی در بازارهای مالی همراه است و این موضوع بر قیمت ارزهای دیجیتال فشار وارد میکند.

افزایش توجه به امور مالی غیرمتمرکز (DeFi)

رکود تورمی میتواند از زاویه دیگری نیز بهنفع اکوسیستم بلاکچین عمل کند. اگر سیاستهای مالی و پولی متمرکز در کنترل تورم یا حمایت از رشد ناکارآمد تلقی شوند، بخشی از فعالان بازار ممکن است به راهکارهای غیرمتمرکز علاقه بیشتری نشان دهند. سیستمهای مبتنی بر بلاکچین و امور مالی غیرمتمرکز یا دیفای (DeFi) با تأکید بر شفافیت، حذف واسطهها و کنترل مستقیم دارایی بهدست کاربر، برای برخی سرمایهگذاران جذابتر میشوند.

راهبردهای سرمایهگذاری در دوران رکود تورمی

در دورههای رکود تورمی، بازارها معمولاً با نوسانهای شدید، تغییرات ناگهانی سیاستهای پولی و افزایش بلاتکلیفی همراه هستند. در چنین فضایی، مدیریت ریسک اهمیت بیشتری نسبت به کسب بازدهیهای کوتاهمدت پیدا میکند. سرمایهگذارانی که در بازار ارزهای دیجیتال و سایر داراییها فعالیت دارند، لازم است رویکرد ساختارمند و منعطفی برای مدیریت سبد خود اتخاذ کنند.

در ادامه، چند راهبرد کاربردی را برای سرمایهگذاری در رکود تورمی بررسی میکنیم:

تنوعبخشی به سبد دارایی

اتکا به یک کوین یا توکن خاص در شرایط رکود تورمی میتواند ریسک قابلتوجهی ایجاد کند. تنوعبخشی در این بازار به این معناست که سرمایه خود را میان پروژههایی با کاربردها، مدلهای اقتصادی و سطح ریسک متفاوتی توزیع کنید و صرفاً روی چند ارز مشابه سرمایهگذاری نکنید.

برای نمونه، میتوان ترکیبی از موارد زیر را در نظر گرفت:

- ارزهای دیجیتال با ارزش بازار بالا و سابقه طولانیتر که از نظر امنیت شبکه و پذیرش عمومی وضعیت باثباتتری دارند؛

- پروژههای زیرساختی لایه اول یا لایه دوم که نقش فنی مهمی در اکوسیستم بلاکچین ایفا میکنند؛

- توکنهای مرتبط با حوزههای کاربردی مانند امور مالی غیرمتمرکز (DeFi)، پرداخت یا ذخیرهسازی غیرمتمرکز؛

- نگهداری بخشی از سرمایه بهصورت استیبل کوینهای معتبر برای مدیریت ریسک و استفاده از فرصتهای بازار.

هدف از این تنوعبخشی، کاهش وابستگی کل سبد به عملکرد یک پروژه خاص در بازار است. در دوره رکود تورمی که نوسانها میتواند شدید باشد، افت قیمت یک بخش از بازار ارزهای دیجیتال لزوماً بهمعنای آسیبدیدن کل سبد نخواهد بود. چنین رویکردی به شما کمک میکند ریسک سرمایهگذاری خود را بهتر کنترل کنید و احتمال ضررهای ناگهانی را به حداقل برسانید.

مدیریت نقدینگی و استفاده از استیبل کوینها

در بازار ارزهای دیجیتال، حفظ بخشی از دارایی بهصورت نقد یا معادل نقد اهمیت زیادی دارد. استیبلکوینهای معتبر که ارزش آنها به داراییهای کمنوسان مانند دلار متصل است، میتوانند ابزار مناسبی برای مدیریت نقدینگی باشند.

نگهداری بخشی از سرمایه در قالب استیبل کوین این امکان را فراهم میکند که در زمان اصلاح شدید بازار از افت بیشتر سرمایه جلوگیری کنید و در صورت ایجاد فرصتهای قیمتی مناسب، سریعتر وارد معامله شوید. البته انتخاب استیبل کوین باید با بررسی شفافیت ذخایر و اعتبار صادرکننده آن انجام شود.

داشتن دیدگاه بلندمدت و پرهیز از تصمیمات هیجانی

رکود تورمی معمولاً با موجی از اخبار منفی و نوسانهای کوتاهمدت همراه است. در چنین شرایطی، تصمیمهای احساسی میتواند زیانبار باشد. داشتن یک استراتژی مشخص، مانند سرمایهگذاری تدریجی (کمکردن میانگین هزینه دلاری یا DCA) و پایبندی به افق زمانی بلندمدت، به شما کمک میکند از واکنشهای شتابزده پرهیز کنید.

اگر پروژهای از نظر بنیادی قوی باشد، نوسانهای کوتاهمدت لزوماً چشمانداز بلندمدت آن را تغییر نمیدهد. بنابراین ارزیابی مستمر دادههای کلان اقتصادی و وضعیت پروژهها اهمیت دارد اما تغییر مداوم استراتژی بر اساس هیجان بازار توصیه نمیشود.

تمرکز بر پروژههای دارای کاربرد واقعی

در دورههای رشد سریع بازار، پروژههای ضعیف نیز ممکن است با موج عمومی قیمتها افزایش یابند؛ اما در شرایط سخت اقتصادی، سرمایه بهسمت پروژههایی حرکت میکند که کاربرد مشخص، مدل درآمدی پایدار و جامعه کاربری فعال دارند. در بازار ارزهای دیجیتال، پروژههایی که در حوزههایی مانند زیرساخت بلاکچین، پرداختهای بینالمللی یا خدمات مالی غیرمتمرکز ارزش عملی ایجاد میکنند، معمولاً تابآوری بیشتری نشان میدهند.

چرا مقابله با رکود تورمی دشوار است؟

دلیل اصلی اینکه رکود تورمی برای سیاستگذاران به وضعیت پیچیده و حتی بحرانی تبدیل میشود، تضاد میان ابزارهای رایج اقتصادی است. در شرایط عادی، بانکهای مرکزی میتوانند با تنظیم نرخ بهره یا مدیریت نقدینگی، تورم یا رکود را تا حدی کنترل کنند؛ اما در رکود تورمی این ابزارها اثر یکسانی بر هر دو مشکل ندارند.

- اگر بانک مرکزی برای مهار تورم، نرخ بهره را افزایش دهد، هزینه تأمین مالی برای کسبوکارها و خانوارها بالا میرود. این اقدام میتواند سرمایهگذاری و مصرف را کاهش دهد و رکود و بیکاری را تشدید کند.

- اگر دولت یا بانک مرکزی برای حمایت از رشد اقتصادی و کاهش بیکاری سیاست های انبساطی اجرا کند و نقدینگی بیشتری وارد اقتصاد شود، فشار تورمی افزایش خواهد یافت.

به همین دلیل، خروج از رکود تورمی معمولاً نیازمند ترکیبی از سیاستهای پولی منضبط برای کنترل تورم و اصلاحات ساختاری در سمت عرضه اقتصاد است؛ اصلاحاتی که بهرهوری را افزایش دهد، موانع تولید را کاهش دهد و هزینههای ساختاری را تعدیل کند. بدون چنین رویکرد هماهنگی، احتمال تداوم این وضعیت بالا خواهد بود.

جمعبندی

رکود تورمی پدیدهای است که با ترکیب تورم بالا و رشد اقتصادی پایین شناخته میشود. این پدیده نتیجه اختلال در عرضه، سیاستهای پولی نادرست یا شوکهای اقتصادی است که مدیریت آن برای دولتها دشوار است. تاثیر رکود تورمی بر رمزارزها نیز دوگانه و وابسته به شرایط کلان اقتصادی است؛ از یکسو عرضه محدود برخی رمزارزها میتواند آنها را جذاب کند و از سوی دیگر کاهش نقدینگی و افزایش ریسکگریزی ممکن است فشار فروش به وجود آورد.

برای سرمایهگذارانی که در بازار کریپتو فعالیت دارند، درک دقیق اینکه رکود تورمی چیست و نظارت مستمر بر شاخصهایی مانند نرخ اشتغال، نرخ بهره و انتظارات تورمی، کلید موفقیت در عبور از این طوفان اقتصادی به حساب میآید.

سؤالات متداول

رکود تورمی زمانی رخ میدهد که اقتصاد همزمان با کاهش رشد و افزایش بیکاری، تورم بالایی هم داشته باشد. در رکود معمولی، تورم معمولاً کاهش مییابد و در تورم عادی، رشد اقتصادی خوب است و بیکاری پایین است.

عواملی مانند افزایش ناگهانی قیمت انرژی یا مواد اولیه، اختلال در زنجیره تأمین، سیاستهای پولی نادرست و انتظارات تورمی بالا میتوانند رکود تورمی ایجاد کنند. این ترکیب فشار روی تولید، قیمتها و اشتغال را همزمان افزایش میدهد.

در شرایط رکود تورمی، بخشی از سرمایهگذاران به ارزهای دیجیتال با عرضه محدود نگاه حفاظتی و مشابه طلا دارند، اما کاهش نقدینگی و ریسکگریزی میتواند در این ارزها فشار فروش ایجاد کند. بنابراین رفتار بازار کریپتو در چنین شرایطی نیاز به تحلیل بیشتر و دقیقتری دارد و نمیتوان آن را بهصورت خطی تحلیل کرد.

ابزارهایی مثل افزایش نرخ بهره یا تزریق نقدینگی معمولاً یا تورم را کنترل میکنند یا باعث تحریک رشد اقتصادی میشوند، اما در رکود تورمی این اقدامات میتوانند همزمان مشکل دیگر را تشدید کنند.