چگونه در ترید ضرر نکنیم؟ آموزش بهترین روشهای مدیریت ریسک در معامله ارزهای دیجیتال

زمانی که برای اولین بار تصمیم میگیریم وارد بازار ارزهای دیجیتال شویم و در آن سرمایهگذاری کنیم، اولین حسی که به ما دست میدهد احساس ترس و نگرانی است. این حس ترس کاملاً بهجا است، چرا که صنعت ارزهای دیجیتال صنعتی نوین است و بر خلاف بازار بورس یا سهام فضای آشنایی برای ما نیست. اخبار زیادی درباره نوسانات ارزهای دیجیتال میشنویم و منطقی است که نگران از دست دادن سرمایه خود در این بازار باشیم. نکته مهم اینجا است که این ترس و نگرانی مانع پیشروی ما در این بازار نشود و با بالا بردن آگاهی خود، یاد بگیریم که چگونه از سرمایهگذاری در ارزهای دیجیتال سود ببریم و ضرر را به حداقل برسانیم. اینجا است که پای مدیریت ریسک به میان میآید. مدیریت ریسک در معامله ارزهای دیجیتال شامل فرآیند استراتژیک شناسایی، ارزیابی و کنترل ضررهای احتمالی سرمایهگذاری در بازار کریپتو است.

دنیای ارزهای دیجیتال جایی است که هم میتوانیم پس از مدتی در آن به سود معقولی برسیم و هم میتوانیم با تصمیمات ناشی از عدم آگاهی و برخوردهای احساسی، سرمایه ارزشمندی که سخت برای آن تلاش کردیم را از دست بدهیم. یادگیری هنر مدیریت ریسک در سرمایهگذاری و معاملات ارزهای دیجیتال باعث میشود که احتمال شانسی و تصادفی بودن سود و ضرر خود را به حداقل برسانیم و با روشهای مدیریت ریسک، تا حدودی موجهای نوسانات بازار را از سر بگذرانیم. بنابراین، درک نحوه فعالیت آگاهانه در بازار بیثبات کریپتو برای معاملهگران و سرمایهگذاران در تمام سطوح یک مهارت ضروری است که با ابزار مدیریت ریسک به آن دست پیدا میکنیم. همانطور که وارن بافِت، معروفترین و موفقترین سرمایهگذار دنیا میگوید، «قانون اول این است که پول خود را از دست ندهید. قانون دوم این است که قانون اول را فراموش نکنید.»

مهمترین خطراتی که در سرمایهگذاری و معاملات ارز دیجیتال با آن روبرو هستید

پیش از اینکه وارد مبحث مدیریت ریسک در معامله ارزهای دیجیتال شویم، ابتدا باید بدانیم که با قدم گذاشتن در مسیر سرمایهگذاری ارزهای دیجیتال چه خطراتی ما را تهدید میکنند. با آگاهی از مهمترین خطرات، بهتر میتوانیم ریسک سرمایهگذاری و معاملات خود را مدیریت کنیم.

در ادامه، به بررسی مهمترین ریسکهای مرتبط با معاملات ارزهای دیجیتال میپردازیم:

ریسک احساسات بازار و نوسانات آن

بازار ارزهای دیجیتال به شدت نوسانپذیر است. قیمتها ممکن است به سرعت تغییر کنند و این تغییرات میتوانند سودهای چشمگیر یا زیانهای قابلتوجهی به همراه داشته باشند. در این بازار، احساسات میتوانند به سرعت تغییر کنند و پیشبینی دقیق حرکات بازار برای معاملهگران دشوار است. اگر استراتژی دقیقی نداشته باشید، احتمال زیان بسیار افزایش مییابد.

بیشتر بخوانید: تحلیل سنتیمنت ارز دیجیتال چیست و چگونه در معامله کاربرد دارد؟

به عنوان مثال، بیت کوین تاکنون چندین سقوط بزرگ را تجربه کرده است، از جمله کاهش ۷۷ درصدی از بالاترین قیمت خود. معامله با اهرمها یا لورج بالا نیز میتواند سود و زیان شما را چند برابر کند و در مواردی منجر به از دست دادن تمام سرمایه شما شود. همچنین، نوسانات ناگهانی بازار ممکن است زیانهای پیشبینی نشدهای را به همراه داشته باشد.

عدم وجود قوانین و مقررات مشخص

بازار ارزهای دیجیتال نسبت به بازارهای مالی سنتی، کمتر قانونگذاری شده و این امر معاملهگران را در معرض خطر کلاهبرداری و تقلب قرار میدهد. نبود قوانین شفاف همچنین به این معنی است که سرمایهگذاران ارزهای دیجیتال اغلب از محافظت و بیمهای که در سرمایهگذاریهای سنتی ارائه میشود، برخوردار نیستند.

علاوه بر این، تغییر قوانین و مقررات در کشورهای مختلف میتواند بر قانونی بودن معاملات یا مالیاتگذاری بر آنها تاثیر بگذارد. در برخی کشورها، این قوانین پیچیدگیهایی ایجاد کرده که ممکن است شما را با مالیاتهای پیشبینی نشده مواجه کند. همچنین قانونگذاریهای اقتصادهای بزرگی مانند آمریکا و چین بر ارزهای دیجیتال، تاثیر بسزایی در نوسانات قیمت آنها میگذارد.

ریسکهای امنیتی

داراییهای دیجیتال در معرض خطر هک، سرقت، کلاهبرداری و حملات فیشینگ هستند که همگی جزو حملات سایبری محسوب میشوند. یکی دیگر از خطرات جدی، از دست دادن کلیدهای خصوصی کیف پول ارز دیجیتال شماست. در صورتی که کلیدهای خصوصی خود را از دست بدهید، دسترسی به داراییهای دیجیتال خود را برای همیشه از دست خواهید داد.

برای کاهش این خطر، حتماً از کیفپولهای امن و مطمئن استفاده کنید و کلیدهای خصوصی خود را در مکانی امن نگهداری کنید. همچنین درباره جدیدترین حملات سایبری در ارزهای دیجیتال آگاه بمانید تا خطر ریسکهای امنیتی را کاهش دهید.

بیشتر بخوانید: آشنایی با انواع کلاهبرداری ارز دیجیتال و روشهای پیشگیری از آنها

دستکاری بازار

بازار ارزهای دیجیتال، به دلیل نوپا بودن و حجم پایین معاملات در برخی از ارزها، مستعد دستکاری توسط معاملهگران بزرگ یا به اصطلاح «نهنگها» است. این دستکاریها میتوانند باعث افزایش یا کاهش غیرمنتظره قیمتها شوند و برنامهریزیهای شما را به هم بریزند.

در بازار ارزهای دیجیتال، نقدینگی پایین میتواند بر معاملات شما تأثیر قابلتوجهی بگذارد. به زبان ساده، وقتی یک ارز دیجیتال نقدینگی کمتری داشته باشد، یعنی تعداد خریداران و فروشندگان آن کم باشد، قیمت خرید (ورود) شما معمولاً بالاتر و قیمت فروش (خروج) شما معمولاً پایینتر خواهد بود. دلیل این مسئله این است که برای انجام سفارشات بزرگ، خریداران یا فروشندگان کافی در بازار وجود ندارند تا سفارش شما را با قیمت مناسب اجرا کنند.

دستکاری قیمتها پدیدهای است که نهتنها در بازار ارزهای دیجیتال، بلکه در همه بازارهای مالی از جمله سهام اتفاق میافتد. با این حال، ارزهای دیجیتال به دلیل مقیاس کوچکتر آنها حتی برای داراییهایی با ارزش بازار بالا (مانند بیت کوین)، بهشدت در معرض دستکاری هستند.

نهنگها که همان معاملهگران بزرگ با سرمایه چند میلیون دلاری هستند، میتوانند با وارد کردن سفارشات بزرگ، قیمت را به شکلی تغییر دهند که بر خلاف پیشبینی و استراتژی شما باشد.

به عنوان مثال، ممکن است یک معاملهگر که تنها از تحلیل تکنیکال استفاده میکند، یک سطح استاپ لاس (حد ضرر) برای مدیریت ریسک معامله خود تعیین کند. اما نهنگها میتوانند با ایجاد نوسانات مصنوعی در بازار، قیمت را تا حدی پایین بیاورند که این حد ضرر فعال شود. بعد از آن، قیمت به سرعت بازمیگردد و معاملهگر دچار زیان میشود.

برای کاهش این ریسکها، باید به نقدینگی و حجم معاملات ارز موردنظر توجه ویژهای داشته باشید. برخی از نکات کلیدی که بهتر است به آنها توجه کنید شامل موارد زیر است:

- بررسی حجم معاملات: حجم معاملات روزانه یک ارز دیجیتال را بررسی کنید. ارزهایی با حجم معاملات پایین، نقدینگی کمتری دارند و در برابر دستکاری آسیبپذیرتر هستند.

- بررسی دفتر سفارشات (Order Book): دفتر سفارشات را بررسی کنید تا از وضعیت خرید و فروش در قیمتهای مختلف آگاه شوید.

اگر در دفتر سفارشات «دیوار خرید یا فروش» (Buy/Sell Walls) مشاهده کردید، نشاندهنده وجود سفارشات بزرگ در یک قیمت مشخص است که میتواند بر روند بازار تاثیر بگذارد.

- ردیابی فعالیت نهنگها: حضور نهنگها را در بازار دنبال کنید. زمانی که نهنگها به موقعیتهای بزرگ وارد یا از آنها خارج میشوند، قیمتها به سرعت تغییر میکنند.

معاملات احساسی

تصمیمگیریهای احساسی، مانند فروش در هنگام افت بازار یا خرید بر اساس ترس از دست دادن فرصت (FOMO)، میتوانند منجر به زیانهای مالی سنگینی شوند. معاملهگرانی که به جای استراتژی منطقی از احساسات خود پیروی میکنند، معمولاً در بلندمدت با شکست مواجه میشوند.

بیشتر بخوانید: روانشناسی ترید چیست و چگونه کمک میکند تا مثل یک تریدر موفق تصمیم بگیرید؟

کمبود دانش و آگاهی

نداشتن دانش کافی درباره فناوری بلاک چین و ارزهای دیجیتال میتواند منجر به تصمیمگیریهای ضعیف شود. سرمایهگذاری در ارزهای دیجیتال بدون تحقیق یا در پروژههای ناشناخته میتواند خسارات بزرگی به همراه داشته باشد.

برای ورود به این بازار، ابتدا دانش کافی درباره اصول ارزهای دیجیتال، بلاک چین، معاملات و نحوه ذخیره امن داراییها کسب کنید. جمله معروف «دانش قدرت است» در اینجا کاملاً صدق میکند.

پیش از شروع معامله، از منابع آموزشی معتبر مانند مجله نوبیتکس و آکادمی نوبیتکس برای یادگیری اصول اولیه ارزهای دیجیتال، فناوری بلاک چین و استراتژیهای معامله و سرمایهگذاری استفاده کنید تا خطرات کمتری شما را تهدید کنند.

ریسکهای فناوری و تکنولوژیکی

زیرساخت ارزهای دیجیتال و معاملات آن کاملاً وابسته به نوآوریها و تکنولوژی نوین است. این موضوع درباره همه اجزای آن از جمله پلتفرمهای معاملاتی، کیفپولها و شبکههای بلاک چین صدق میکند. اما همین وابستگی میتواند خطراتی جدی برای داراییها به همراه داشته باشد. مشکلاتی مانند ایرادات فنی این پلتفرمها یا باگهای قراردادهای هوشمند میتوانند منجر به از دست رفتن سرمایه، سرقت اطلاعات حساس یا اختلال در عملیات معاملاتی شوند.

بهتر است همیشه از پلتفرمها و صرافیهای معتبر استفاده کنید که از سیستمهای اثبات ذخیره (Proof of Reserve) بهره میبرند تا از امنیت داراییهای شما مطمئن شوید. همچنین اگر قصد سرمایهگذاری بلندمدت دارید، بهتر است از کیفپولهای سرد یا سختافزاری استفاده کنید. این کیفپولها ارزهای دیجیتال شما را به صورت آفلاین نگه میدارند و در برابر هک یا کلاهبرداری امنتر هستند.

بهترین روشها برای مدیریت ریسک در معامله ارزهای دیجیتال

استفاده هوشمندانه از استراتژیهای مدیریت ریسک میتواند به شما کمک کند تا ضررهای احتمالی را کاهش داده و نتایج کلی معاملات و سرمایهگذاری خود را بهبود دهید. در اینجا برخی از مهمترین و بهترین روشها برای مدیریت ریسک در معاملات ارزهای دیجیتال را بررسی میکنیم:

انتخاب یک پلتفرم معاملاتی قابلاعتماد

یکی از اولین گامها برای قدم گذاشتن در مسیر معاملات ارزهای دیجیتال، انتخاب یک پلتفرم معتبر برای خرید، فروش و نگهداری داراییهای دیجیتال شما است. یک صرافی امن و قابلاعتماد میتواند از شما در برابر ریسکهای امنیتی به خوبی محافظت کند.

به دنبال صرافیهایی باشید که سابقه قوی در امنیت و انطباق با قوانین داشته باشند و نقدینگی و کاربران بیشتری دارند. انتخاب صرافیهای داخلی و معتبری مانند نوبیتکس باعث میشود که بتوانید به راحتی با تومان یا تتر ارز دیجیتال بخرید و موقع فروش نیز به سرعت مبلغ را در کارت بانکی خود دریافت کنید. همچنین نیاز نیست نگران محدودیتهایی مانند فیلترینگ یا احراز هویت باشید.

انتخاب روش امن برای ذخیره ارزهای دیجیتال

برای نگهداری و ذخیره ارزهای دیجیتال خود، انتخاب یک کیف پول مناسب بسیار مهم است. ابتدا باید مشخص کنید که از چه نوع کیف پولی میخواهید استفاده کنید. استفاده شما از کف پول به موارد مختلفی بستگی دارد از جمله:

- چه مقدار ارز دیجیتال دارید، در مقادیر و تعداد کم یا زیاد؟

- برای چه مدتی میخواهید ارزهای خود را نگه دارید؟

- قصد معامله روزانه یا هفتگی با ارزها را دارید یا میخواهید آنها را برای مدتی طولانی هولد کنید؟

- آیا میتوانید برای خرید کیف پولهای سختافزاری هزینه کنید؟

به صورت کلی، کیف پولهای ارز دیجیتال به دو طریق دستهبندی میشوند. اول از منظر سرد یا گرم بودن آنها:

- کیف پول سرد یا سختافزاری: کلیدهای خصوصی در آنها به صورت آفلاین ذخیره میشوند؛ مانند کیف پولهای سختافزاری و کیف پولهای کاغذی. برای تهیه این کیف پولها باید هزینه کنید، اما امنیت بیشتری دارند و برای نگهداری طولانی مدت و مقادیر بالای ارز دیجیتال مناسبتر هستند. بهترین کیف پولهای سختافزاری ترزور (Trezor) و لجر (Ledger) هستند.

- کیف پول گرم یا نرمافزاری: کلیدهای خصوصی در آنها به صورت آنلاین ذخیره میشوند؛ مانند کیف پولهای دسکتاپی، موبایلی و افزونههای مرورگر. این کیف پولها رایگان هستند و برای نگهداری مقادیر کم مناسبند. همچنین اگر قرار است در آینده نزدیک رمزارزهای خود را خرید و فروش یا جابجا کنید، استفاده از کیف پولهای نرمافزاری بهتر است. بهترین کیف پولهای نرمافزاری تراست ولت، متامسک و کیف پول صرافی نوبیتکس است. بهتر است در کیف پولهای نرمافزاری، احراز هویت دوعاملی (2FA) را حتماً فعال کنید.

بیشتر بخوانید: احراز هویت دو عاملی چیست؟ آموزش فعال کردن 2FA

کیف پولها از منظر امانی (Custodial) و غیر امانی (Non-custodial) بودن آنها نیز دستهبندی میشوند:

- کیف پول امانی: کلیدهای خصوصی شما در دست یک نهاد شخص ثالث قابل اعتماد است؛ مثل کیف پولهای صرافیها. به عنوان مثال، پس از خرید ارز دیجیتال از نوبیتکس، رمزارزهای شما به کیف پول حساب شما در نوبیتکس منتقل میشود. کیف پول نوبیتکس امنیت بالایی دارد و کاربران هر روز از آن برای نگهداری و انتقال داراییها استفاده میکنند.

- کیف پول غیر امانی: کنترل و نگهداری کلیدهای خصوصی شما با کیف پولهای غیر امانی کاملاً در دستان خودتان است و اگر آنها را گم کنید، دسترسی به کیف پول را به طور کامل از دست میدهید. کیف پولهای تراست ولت یا متامسک از این دستهاند. در کیف پولهای غیر امانی، یادداشت و ذخیره عبارت بازیابی ۱۲ یا ۲۴ کلمهای در جایی امن بسیار مهم است. اگر این عبارت را گم کنید، دسترسی به داراییهای داخل کیف پول را به طور کامل از دست میدهید.

انجام تحقیق و تحلیل به صورت مستقل (DYOR)

یک اصطلاح مهم در فضای ارزهای دیجیتال که شاید به گوشتان خورده باشد، «Do your own research» یا به اختصار DYOR است. به بیان ساده در بازار ارزهای دیجیتال باید خودتان تحقیق کنید و به پیشنهادات یا نظرات دیگران اکتفا نکنید.

از آنجا که بودجه هر فرد، میزان تحمل ریسک او و مدت زمانی که قصد دارد ارز دیجیتال خود را نگه دارد فرق دارد، بهتر است خودتان درباره نحوه سرمایهگذاری و معامله در این بازار آگاهی کسب کنید و تصمیم بگیرید.

قبل از سرمایهگذاری روی هر ارز دیجیتال، تحقیق کامل انجام دهید. بررسی فناوری، تاریخچه، کاربرد، تیم توسعهدهنده و کامیونیتی یا جامعه آن ارز دیجیتال بسیار مهم است.

تحلیلهای زیر میتوانند هنگام تحقیق و تحلیل یک ارز دیجیتال به شما کمک بزرگی کنند:

- تحلیل بنیادی یا فاندامنتال: زیرساخت، تکنولوژی، مدل اقتصادی، سازندگان و عملکرد یک ارز دیجیتال را ارزیابی کنید.

- تحلیل تکنیکال: تاریخچه قیمت و پتانسیل رشد یا افت آن را با استفاده از ابزارها و اندیکاتورهای پیچیدهتر بررسی کنید.

- تحلیل احساسات بازار: نظرات و نگرش کلی جامعه نسبت به آن ارز دیجیتال را بسنجید.

تنوعبخشی به سبد سرمایهگذاری

مقدار سرمایهای که میخواهید در ارزهای دیجیتال بگذارید را، هر چقدر کوچک، بین ارزهای دیجیتال مختلف تقسیم کنید. بیت کوین و اتریوم اغلب بهعنوان داراییهای اصلی شناخته میشوند، اما پروژههای دیگر مانند کاردانو (ADA) یا سولانا (SOL) نیز توجه سرمایهگذاران را به خود جلب کردهاند.

ارزهای دیجیتال زیادی برای سرمایهگذاری وجود دارد. برای شروع میتوانید رتبههای اول بازار را بررسی کنید. همچنین هر هفته پروژههای ارز دیجیتال جدیدی به بازار عرضه میشوند. پس از کمی فعالیت و تحقیق در بازار، کم کم این مهارت را کسب میکنید که بتوانید پروژههای جدید با پتانسیل بالا را نیز تشخیص دهید.

اگر تمام سرمایهتان را روی یک ارز قرار دهید و آن ارز ۵۰ درصد افت کند، نیمی از سرمایهتان را از دست میدهید. اما با تنوعبخشی به سبد ارز دیجیتال خود میتوانید اثر منفی عملکرد ضعیف یک دارایی را کاهش دهید.

تنظیم نسبت ریسک به پاداش (Risk/Reward Ratio)

برای هر معامله، یک نسبت ریسک به پاداش تعیین کنید که با اهداف و استراتژی معاملاتی شما همخوانی داشته باشد. بهعنوان مثال، اگر نسبت ۲:۱ را انتخاب کنید، تنها معاملاتی را انجام میدهید که پاداش بالقوه آن حداقل دو برابر ریسک باشد.

برای درک نسبت ریسک به پاداش در معاملات ارز دیجیتال، اجازه دهید یک مثال را بررسی کنیم. فرض کنید شما بیت کوین را با قیمت ۲۶٬۰۰۰ دلار خریداری کردهاید. پیشبینی شما این است که قیمت به ۲۷٬۰۰۰ دلار افزایش پیدا میکند، بنابراین این قیمت را بهعنوان هدف فروش (Take Profit) تعیین کردهاید. از سوی دیگر، برای محدود کردن ضرر احتمالی، تصمیم گرفتهاید اگر قیمت بیت کوین به ۲۵٬۵۰۰ دلار کاهش یابد، معامله را با تنظیم حد ضرر (Stop-Loss) متوقف کنید.

در این معامله، ریسک شما برابر است با مقدار ضرری که در صورت کاهش قیمت از ۲۶٬۰۰۰ به ۲۵٬۵۰۰ دلار متحمل میشوید، که برابر با ۵۰۰ دلار است. از طرف دیگر، پاداش یا سود احتمالی شما برابر است با تفاوت بین قیمت خرید و هدف فروش، که برابر با ۱۰۰۰ دلار است. یعنی نسبت ریسک به پاداش شما ۲:۱ است.

این نسبت نشان میدهد که برای هر ۱ واحد ریسک (ضرر احتمالی)، شما ۲ واحد پاداش (سود احتمالی) دریافت میکنید. در چنین شرایطی، معامله منطقی است، زیرا سود بالقوه آن دو برابر زیان احتمالی است. این روش به شما کمک میکند تا تنها معاملاتی را انجام دهید که ارزش پذیرش ریسک را داشته باشند. اگر همیشه نسبت ریسک به پاداش حداقل ۲:۱ را رعایت کنید، حتی اگر در نیمی از معاملات خود شکست بخورید، میتوانید در مجموع سودآور باشید.

استفاده از سفارشات حد ضرر (Stop-Loss)

یکی از مهمترین روشهای مدیریت ریسک در ارزهای دیجیتال، تنظیم سفارشات حد ضرر یا استاپ لاس است. سفارش حد ضرر به شما کمک میکنند بهصورت خودکار ریسک معاملات را مدیریت کنید. این دستورات هنگامی فعال میشوند که قیمت دارایی برخلاف پیشبینی شما حرکت کند.

در بخش قبل توضیح دادیم که چرا باید برای محاسبه نسبت ریسک به پاداش، از سفارشات حد ضرر استفاده کنیم. سفارشات حد ضرر را باید در پنل صرافی که در آن خرید و فروش میکنید، تنظیم کنید.

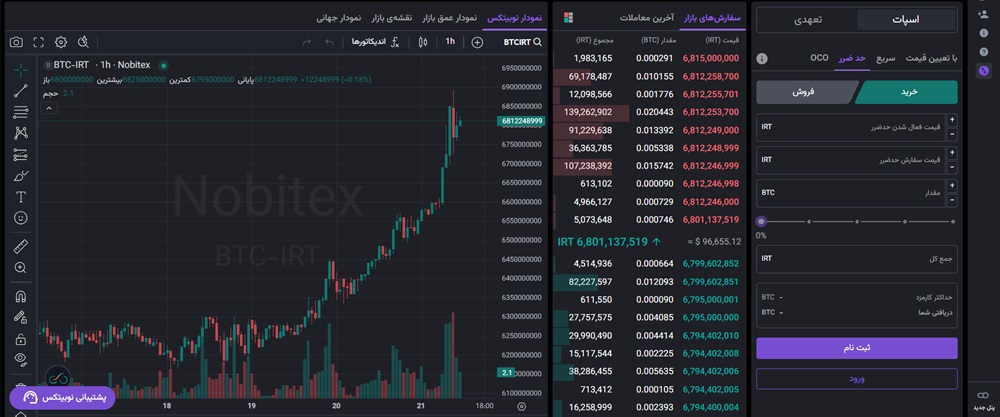

همانطور که در تصویر بالا میبینید، برای تنظیم یک سفارش حد ضرر (Stop-Loss) در پنل صرافی نوبیتکس، باید سه فیلد اصلی زیر را به درستی پر کنید:

- قیمت فعال شدن حد ضرر:

این قیمتی است که وقتی دارایی به آن میرسد، سفارش حد ضرر شما فعال میشود. بهعبارت دیگر، اگر قیمت بازار به این مقدار کاهش یابد، صرافی دستور فروش شما را ثبت میکند، اما در آن زمان سفارش اجرا نمیشود.

- قیمت سفارش حد ضرر (Stop Order Price):

این قیمتی است که دارایی شما پس از فعال شدن حد ضرر به فروش میرسد. بهتر است این مقدار کمی پایینتر از قیمت فعالسازی باشد تا از فروش دارایی در صورت نوسانات سریع قیمتی اطمینان حاصل شود.

- مقدار (Amount):

مقداری از دارایی که میخواهید با این سفارش به فروش برسانید.

برای توضیح بهتر به مثال قبل برمیگردیم. فرض کنید شما یک بیت کوین را به قیمت ۲۶ هزار دلار خریداری کردهاید و میخواهید حد ضرر تنظیم کنید تا در صورتی که قیمت به زیر ۲۵٬۵۰۰ دلار رسید، از ضرر بیشتر جلوگیری کنید.

در فیلد «قیمت فعال شدن حد ضرر» مبلغ ۲۵٬۵۰۰ را وارد میکنید. این تنظیمات به صرافی میگوید که اگر قیمت بیت کوین به ۲۵٬۵۰۰ دلار رسید، سفارش فروش شما فعال شود.

در فیلد قیمت سفارش حد ضرر میتوانید ۲۵٬۴۵۰ را وارد کنید. این همان قیمتی است که بیت کوین شما پس از فعال شدن سفارش، برای فروش در بازار گذاشته میشود. بهتر است کمی پایینتر از قیمت فعالسازی باشد تا اطمینان حاصل کنید سفارش شما حتی در شرایط بازار نوسانی انجام میشود.

اگر قیمت فعالسازی و قیمت سفارش حد ضرر یکسان باشند، ممکن است سفارش شما در همان لحظه به دلیل تغییرات سریع قیمتی اجرا نشود.

تعیین پوزیشن سایز یا مقدار معامله (Position Sizing)

مشخص کنید چه مقدار از سرمایه خود را به هر معامله اختصاص دهید. یکی از قوانین سرمایهگذاری موفق میگوید که بیش از ۱ تا ۲ درصد از کل سرمایهتان را در یک معامله ریسک نکنید.

سرمایهگذاری بخش بزرگی از داراییتان (۳۰ درصد یا بیشتر) روی یک معامله میتواند خطرات مالی جدی به همراه داشته باشد. این قاعده به شما کمک میکند سرمایه خود را حفظ کنید.

تعیین نقاط ورود و خروج

تعیین نقاط ورود و خروج یکی از اصول اساسی مدیریت ریسک در معاملات است. این کار به شما کمک میکند تا بهصورت استراتژیک و بدون تأثیر گرفتن از احساسات، معاملات خود را مدیریت کنید.

نقطه ورود به معنای قیمتی است که در آن تصمیم میگیرید یک دارایی را بخرید. انتخاب نقطه ورود مناسب، تفاوت بین یک معامله موفق و ناموفق را تعیین میکند.

برای تعیین نقاط ورود میتوانید از تحلیل تکنیکال کمک بگیرید. سطوح حمایت و مقاومت در این زمینه تاثیر زیادی دارند. اگر قیمت دارایی به سطح حمایت برسد، یعنی جایی که انتظار میرود قیمت افزایش یابد، میتوانید وارد معامله خرید شوید. همچنین اگر قیمت یک سطح مقاومت را بشکند و بالاتر از آن تثبیت شود، میتواند نشانهای برای ورود باشد. استفاده از اندیکاتورهایی مانند RSI ،MACD و میانگینهای متحرک نیز به شناسایی نقاط ورود کمک زیادی میکنند.

نقطه خروج به معنای قیمتی است که در آن تصمیم میگیرید معامله را ببندید، چه برای کسب سود (Take Profit) و چه برای محدود کردن ضرر (Stop-Loss). تعیین نقاط خروج از قبل، به شما کمک میکند احساسات خود را کنترل کنید و از ضررهای بزرگ جلوگیری کنید. قیمت هدف سیو سود یا قیمت حد ضرر میتوانند انواع مختلفی از نقاط خروج شما باشند.

اجتناب از استفاده از اهرمهای زیاد

استفاده از اهرمهای بالا میتواند منجر به زیانهای سنگین شود. از اهرمهای محافظهکارانه استفاده کنید یا در صورت نداشتن تجربه کافی، از آنها به کلی اجتناب کنید.

بهعنوان مثال، اهرم یا لورج ۱۰۰ برابر ممکن است سود شما را به سرعت افزایش دهد، اما حتی یک افت ۱ درصد قیمت با آن هم میتواند باعث از بین رفتن کل سرمایهتان شود.

جمعبندی

ورود به بازار ارزهای دیجیتال با توجه به نوسانات شدید و پیچیدگیهای آن میتواند ترسناک باشد، اما با درک اصول و روشهای مدیریت ریسک در معامله ارزهای دیجیتال، میتوان از این بازار پرچالش به صورت هوشمندانه بهرهبرداری کرد. مدیریت ریسک شامل شناسایی خطرات، ارزیابی تهدیدها، و استفاده از ابزارهای مناسب برای کاهش خسارات احتمالی است. جدا از نوسانات شدید قیمت چالشهای دیگری نیز وجود دارد مانند نبود قوانین شفاف، ریسکهای امنیتی و دستکاریهای بازار. علاوه بر این، تصمیمگیریهای احساسی و کمبود دانش میتواند منجر به زیانهای جدی شود.

برای مقابله با این خطرات، روشهایی مانند انتخاب پلتفرمهای معاملاتی و صرافیهای معتبر، استفاده از کیفپولهای امن سرد و گرم بر اساس نیاز، تنوعبخشی به سبد سرمایهگذاری، تعیین نسبت ریسک به پاداش، و تنظیم سفارشات حد ضرر به عنوان اصول اولیه مدیریت ریسک در نظر گرفته میشود.

همچنین تحقیق و تحلیل مستقل (DYOR) و آگاهی از اخبار و استراتژیهای معاملاتی میتواند به تصمیمگیریهای منطقی در این زمینه کمک کند. این اقدامات نهتنها احتمال ضرر را کاهش میدهند، بلکه به سرمایهگذاران امکان میدهند تا با اطمینان بیشتری در بازار ارزهای دیجیتال فعالیت کنند و به سوددهی بلندمدت دست یابند.

پرسشهای متداول

بازار ارزهای دیجیتال به دلیل نوسانات بالا، عدم شفافیت قانونی و ریسکهای امنیتی، مستعد ضررهای ناگهانی است، البته اگر ناآگاهانه و بدون اطلاعات قبلی وارد بازار شوید. مدیریت ریسک به سرمایهگذاران کمک میکند تا با تصمیمگیریهای آگاهانه، زیانها را به حداقل رسانده و سوددهی خود را افزایش دهند.

تنوعبخشی به سبد سرمایهگذاری، تعیین سفارشات حد ضرر (Stop Loss) و استفاده از استراتژیهای مدیریت سرمایه مانند اختصاص درصدی مشخص از سرمایه به هر معامله، میتواند تأثیر نوسانات را کاهش دهد.

استفاده از کیفپولهای سرد برای ذخیرهسازی بلندمدت، فعالسازی احراز هویت دوعاملی (2FA) در پلتفرمها و انتخاب صرافیهای معتبر و امن از اقدامات ضروری برای حفاظت از داراییها است.

تحقیق و تحلیل مستقل به شما کمک میکند تا قبل از سرمایهگذاری در یک پروژه یا ارز دیجیتال، از اعتبار، اهداف و چشمانداز آن اطمینان حاصل کنید و از اخبار آن باخبر بمانید. این کار باعث کاهش احتمال افتادن در دام کلاهبرداریها و پروژههای نامعتبر میشود.

زمان خروج بستگی به استراتژی سرمایهگذاری شما دارد. در شرایط نزولی شدید یا زمانی که قیمت به حد ضرر تعیینشده رسید، خروج از بازار برای کاهش زیان ضروری است. همچنین، در صورت رسیدن به اهداف سود مشخصشده، میتوانید دارایی خود را نقد کنید.

معامله با احساساتی مانند ترس و طمع معمولاً به تصمیمگیریهای غیرمنطقی و زیانآور منجر میشود. پایبندی به یک استراتژی مشخص و اجتناب از تصمیمگیری احساسی برای موفقیت در این بازار ضروری است.

به جز اصول اولیه مدیریت ریسک، شروع یادگیری درباره تحلیل فاندامنتال هر پروژه ارز دیجیتال، تحلیل تکنیکال و تحلیل احساسات بازار میتواند به تدریج شما را تبدیل به یک سرمایهگذار یا معاملهگر حرفهای کند.