مارجین تریدینگ چیست و معامله Margin به چه معناست؟

مارجین تریدینگ (Margin Trading) یا معامله مارجین یکی از مفاهیم مهم در بازارهای مالی است که مزایا و معایب خاص خود را دارد. درک مفهوم مارجین و نحوه کار معامله مارجین به تریدرها کمک میکند تا سود معاملات خود را با قرض گرفتن پول از بروکر (کارگزار بازار سرمایه) یا صرافی افزایش دهند. در این مقاله از مجله نوبیتکس قصد داریم با معامله مارجین و اصطلاحات مرتبط با آن بیشتر آشنا شویم. اگر دوست دارید بدانید مارجین تریدینگ چیست و چطور کار میکند، در ادامه این مطلب با ما همراه باشید.

مارجین چیست؟

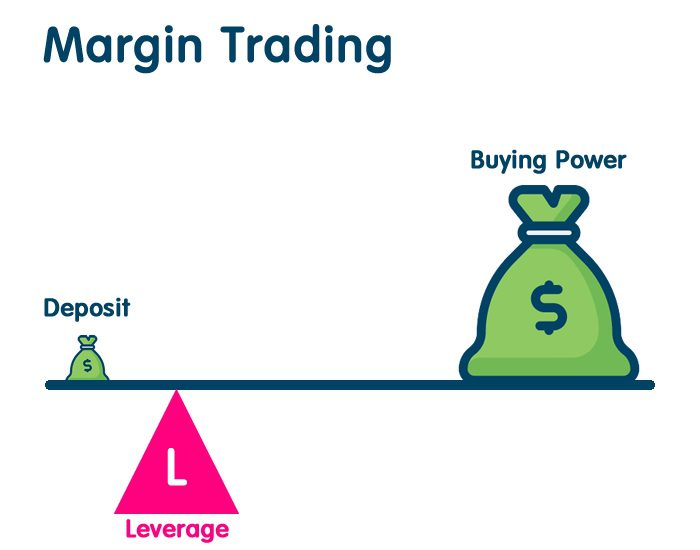

مارجین (Margin) یکی از اصطلاحات پرکاربرد در دنیای اقتصاد است و معانی مختلفی دارد، اما در امور مالی و ترید به وثیقهای گفته میشود که سرمایهگذار یا تریدر باید در اختیار بروکر یا صرافی قرار دهد تا بتواند در ازای آن مبلغی اعتبار برای معامله دریافت کند. در واقع مارجین برای پوشش ریسک استفاده میشود، چرا که در معاملات مارجین تریدرها از پول بروکر یا صرافی خود برای انجام معامله استفاده میکنند و این برای صرافی یک ریسک بالقوه به حساب میآید. مارجین امکان استفاده از لورج (Leverage) یا اهرم را نیز فراهم میسازد که میتواند سود و ضرر معاملات را چند برابر کند.

مارجین تریدینگ یا معاملات مارجین چیست؟

معامله مارجین یا مارجین تریدینگ به معنای قرض گرفتن پول از بروکر یا صرافی و استفاده از آن پول برای خرید و فروش ارز دیجیتال، سهام یا سایر داراییهای قابل معامله است. به عبارت دیگر در معاملات مارجین شما مقداری پول قرض یا وام میگیرید، با این وام معامله میکنید و سپس در یک تاریخ مشخص وام خود را با مقدار سود تعیینشده بازپرداخت میکنید. مارجین تریدینگ میتواند سود معاملات را چند برابر کند، اما به همین نسبت موجب افزایش ریسک نیز میشود. معاملات مارجین نوعی معامله با اهرم به حساب میآیند و به تریدرها اجازه میدهند تا با مبلغی بیش از سرمایه اصلی خود وارد معامله شوند.

مزایای مارجین تریدینگ

استفاده از مارجین در معاملات، مزایای مختلفی به همراه دارد که از جمله مهمترین آنها میتوان به این موارد اشاره کرد:

امکان استفاده از اهرم یا لورج

مارجین تریدینگ امکان استفاده از اهرم را در معاملات فراهم میسازد. در معاملات عادی، شما فقط میتوانید به اندازه سرمایه خودتان وارد معامله شوید، اما در مارجین تریدینگ با پولی که از بروکر یا صرافی قرض گرفتهاید معامله میکنید و به همین خاطر میتوانید تا چند برابر سرمایه خود معامله کنید.

افزایش سود معاملات

مارجین تریدینگ به شما این امکان را میدهد که سود معاملات خودتان را چند برابر کنید. از آنجایی که در معاملات مارجین میتوانید از اهرم استفاده کنید و با چند برابر سرمایه واقعی خودتان وارد معامله شوید، سودآوری معاملات شما نیز افزایش مییابد. البته در کنار این افزایش سود، ریسک معاملات شما نیز افزایش پیدا میکند که باید هنگام معامله مارجین به آن توجه داشته باشید.

انعطافپذیری

بر خلاف سایر وامهای موجود در بازار، بازپرداخت حسابهای مارجین معمولاً زمانبندی ثابتی ندارد و شما میتوانید بعد از فروش ارزهای دیجیتال یا سهامی که با آن خریدهاید، بدهی خودتان را بپردازید. در واقع تا زمانی که شما قوانین حساب مارجین صرافی یا بروکر خودتان را نقض نکرده باشید و حساب شما بیش از حد مجاز وارد ضرر نشده باشد، میتوانید از مارجین استفاده کنید و بعداً آن را بازپرداخت کنید.

ریسکهای مارجین تریدینگ

مارجین تریدینگ در کنار مزایایی که ارائه میکند، محدودیتها و معایبی نیز دارد که از جمله مهمترین آنها میتوان به این موارد اشاره کرد:

پرداخت سود به کارگزاری

معمولاً استفاده از مارجین تریدینگ رایگان نیست و باید در ازای پولی که از بروکر یا صرافی قرض گرفتهاید درصدی سود نیز بپردازید. نرخ بهره معمولاً بستگی به سیاستهای صرافی دارد و بسته به مقدار پول و شرایط بازار تغییر میکند. در بیشتر موارد نرخ بهره مارجین بین ۴ تا ۱۲ درصد است و فارغ از اینکه معاملات شما سودآور یا ضررده شود باید این سود را بپردازید.

مارجین کال

مارجین تریدینگ با فراهم کردن اهرم به شما فرصت میدهد تا با چند برابر سرمایه خود وارد معامله شوید، بنابراین اگر معاملات شما ضررده شوند و موجودی حساب شما از یک حد مشخص کمتر شود، مارجین کال اتفاق میافتد. در مارجین کال، بروکر یا صرافی شما را ملزم میکند که مبلغی پول به حساب خودتان واریز کنید، در غیر این صورت حساب شما بسته میشود و سرمایه خودتان را نیز از دست خواهید داد.

لیکویید شدن حساب

در صورتی که مارجین کال اتفاق بیفتد و شما نتوانید موجودی حساب خودتان را مطابق با الزامات بروکر یا صرافی افزایش دهید، حساب شما لیکویید خواهد شد. این فرآیند ممکن است بدون اطلاعرسانی به شما و در زمان کوتاهی انجام شود، بنابراین موجب از دست رفتن کل سرمایه شما خواهد شد.

افزایش احتمال ضرردهی

معاملات مارجین با اینکه سودآوری معاملات را چندبرابر میکنند، به همین نسبت موجب افزایش ریسک و ضررهای بالقوه معاملات میشوند. اگر با چند برابر سرمایه خودتان وارد معامله شوید اما قیمت طبق پیشبینی شما حرکت نکند، حساب شما خیلی زود وارد ضرر میشود و اصل سرمایه شما به عنوان خسارت به صرافی پرداخت خواهد شد.

اصطلاحات رایج در مارجین تریدینگ

از جمله اصطلاحات مهمی که در معامله مارجین با آنها مواجه میشوید میتوان به این موارد اشاره کرد:

حداقل مارجین (Minimum Margin)

بروکر یا صرافی بر اساس قانون موظف است که برای باز کردن حساب مارجین از شما رضایت بگیرد. حساب مارجین میتواند بخشی از توافقنامه حساب استاندارد شما باشد یا یک توافقنامه مجزا برای آن امضا شود. برای باز کردن این حساب باید یک مبلغ حداقلی در آن سپردهگذاری کنید که بسته به سیاستهای صرافی یا بروکر این مبلغ متغیر است و به آن حداقل مارجین میگویند.

مارجین نگهداری (Maintenance Margin)

مارجین نگهداری به حداقل موجودی حسابی گفته میشود که سرمایهگذار باید بعد از انجام معامله در حساب مارجین خود داشته باشد. در حال حاضر بر اساس قوانین سازمان تنظیم مقررات صنعت مالی آمریکا (FINRA) این مبلغ ۲۵ درصد ارزش کل داراییهای حساب مارجین است. اگر موجودی حساب از مارجین نگهداری کمتر شود، مارجین کال رخ میدهد و سرمایهگذار باید معاملات خود را نقد کرده یا موجودی حسابش را افزایش دهد تا میزان موجودی آن به سطح تعیینشده برسد.

مارجین کال (Margin Call)

مارجین کال (Margin Call) یکی از اصطلاحات رایج در بازارهای مالی است و زمانی اتفاق میافتد که موجودی حساب مارجین شما از یک مقدار مشخص کمتر شود. در مارجین تریدینگ شما با پولی که از صرافی یا بروکر قرض گرفتهاید معامله انجام میدهید و سرمایه شما به عنوان وثیقه استفاده میشود. از آنجایی که سرمایه شما محدود است، میزان ضرری که میتوانید متحمل شوید نیز محدود است و اگر قیمت ارزها یا سهامی که خریدهاید از یک سطح مشخص کمتر شود مارجین کال اتفاق میافتد. وقتی مارجین کال رخ میدهد باید موجودی حسابتان را افزایش دهید، در غیر این صورت صرافی میتواند حساب شما را به صورت خودکار ببندد و موجودی آن را به عنوان خسارت از شما دریافت کند.

مارجین اولیه (Initial Margin)

مارجین اولیه درصدی از قیمت خرید یک ارز یا یک دارایی دیجیتال است که باید هنگام معامله مارجین آن را به صورت نقدی بپردازید. در واقع مارجین اولیه نوعی سپرده است که مثل وثیقه نزد بروکر یا صرافی قرار میدهید تا بتوانید خسارتهای احتمالی را پوشش دهید. برای مثال اگر قصد دارید ۱۰ هزار دلار از یک ارز را با حساب مارجین بخرید و مارجین اولیه آن ۵۰ درصد است، باید ۵ هزار دلار آن را از پول خودتان بپردازید و مابقی را به صورت مارجین از صرافی قرض بگیرید.

لیکویید شدن (Liquidation)

لیکویید شدن در بازارهای مالی میتواند به معنای بستن یک موقعیت معاملاتی برای دریافت سود، جلوگیری از ضرر یا به طور کلی نقد کردن پول معامله باشد، اما در معامله مارجین معنای آن کمی متفاوت است. لیکویید شدن در مارجین تریدینگ به صورت اجباری توسط بروکر یا صرافی انجام میشود. اگر معامله شما وارد ضرر شود و موجودی شما از مارجین نگهداری کمتر شود، صرافی به صورت خودکار داراییهای شما را میفروشد تا پول قرض داده به شما را پس بگیرد.

مارجین آزاد و مارجین استفاده شده

مارجین آزاد (Free Margin) مقدار سرمایهای است که در حساب تریدر وجود دارد و میتواند آن را برداشت کند یا از آن برای انجام معامله جدید استفاده کند. مارجین استفاده شده (Used Margin) نیز به مارجینی گفته میشود که در حال حاضر برای باز کردن موقعیتهای معاملاتی استفاده شده است و به عنوان وثیقه برای این معاملات عمل میکند. مارجین آزاد حاصل تفریق مارجین استفاده شده از موجودی کل حساب است.

مارجین ایزوله (Isolated Margin)

مارجین ایزوله (Isolated Margin) مقدار مارجینی است که شما به هر معامله (پوزیشن خرید یا فروش) خودتان اختصاص میدهید. در نتیجه اگر این معامله شما وارد ضرر شود سایر معاملات شما تحت تأثیر قرار نخواهند گرفت. مارجین ایزوله به افراد تازهکار کمک میکند تا ریسک معاملات خود را کاهش دهند و جلوی ضررهای بزرگ را بگیرند.

کراس مارجین (Cross Margin)

در کراس مارجین (Cross Margin) تمام موقعیتهای معاملاتی شما از یک استخر مارجین استفاده میکنند. به عبارت دیگر اگر یکی از معاملات شما وارد ضرر شود، این ضرر از سود سایر معاملات شما جبران میشود. کراس مارجین بر خلاف مارجین ایزوله به شما اجازه میدهد تا به طور کامل از مارجین موجود استفاده کنید. این کار هم شانس چندبرابر شدن سود و هم ریسک معاملات شما را افزایش میدهد.

معامله تعهدی در نوبیتکس

معامله تعهدی در نوبیتکس شباهتهایی به معامله مارجین دارد و زیرمجموعه بازارهای مشتقه به حساب میآید، اما ماهیت آن با بازارهای مارجین رایج متفاوت است. در معامله تعهدی شما میتوانید با قرار دادن مقدار مشخصی وثیقه، از صرافی یا بروکر خودتان وام بگیرید. معامله تعهدی در صرافی ارز دیجیتال نوبیتکس، امکان باز کردن موقعیتهای خرید تعهدی (Long) و همینطور فروش تعهدی (Short) را با ضریب یا اهرم ۱ تا ۵ فراهم ساخته است؛ یعنی میتوانید علاوه بر کسب سود از رشد بازار، با پولی که از صرافی قرض میگیرید معاملات فروش انجام دهید و از ریزش قیمت نیز سود دریافت کنید.

تأمین نقدینگی برای قابلیت معاملات تعهدی در نوبیتکس از طریق استخر مشارکت انجام میشود. این روش تأمین نقدینگی با بازارهای مارجین رایج متفاوت است. در واقع موجودی کاربران وکالتدهنده در استخر مشارکت تجمیع میشود و استخر بهعنوان واسط، آن را بین کاربران وکالتگیرنده توزیع میکند تا آنها داراییهای رمزارزی را در موقعیتهای تعهدی خود استفاده کنند. کاربران وکالتدهنده در ازای تأمین نقدینگی برای استخر مشارکت، تحت شرایطی بخشی از سود حاصل از معاملات تعهدی را دریافت میکنند. در ادامه این مقاله در رابطه با تفاوتهای بازار تعهدی نوبیتکس با بازارهای مارجین معمولی بیشتر صحبت شده است.

نحوه محاسبه مارجین

برای محاسبه مارجین از معیاری با عنوان سطح مارجین (Margin Level) استفاده میشود. سطح مارجین مشخص میکند که یک حساب تجاری شرایط دریافت مارجین را دارد یا خیر. سطح مارجین معمولاً به صورت درصد بیان میشود و فرمول آن به صورت زیر است:

Margin Level = Equity / Used Margin × ۱۰۰

سطح مارجین = سپرده کل / مارجین استفاده شده × ۱۰۰

برای مثال اگر حساب تجاری شما ۱۰ هزار دلار موجودی داشته باشد و مارجین استفاده شده نیز ۲ هزار دلار باشد سطح مارجین به این صورت محاسبه خواهد شد:

سطح مارجین = ۱۰٬۰۰۰ / ۲۰۰۰ × ۱۰۰ = ۵۰۰ درصد

وقتی سطح مارجین شما ۵۰۰ درصد است یعنی موجودی حساب شما ۵ برابر مارجین لازم برای باز نگه داشتن موقعیتهای معاملاتی فعلی است. هرچه این رقم کمتر از ۱۰۰ درصد باشد ریسک مارجین کال حساب شما نیز بالاتر خواهد بود.

انواع معاملات مارجین

معامله مارجین میتواند هم به صورت موقعیت خرید (Long Position) و هم موقعیت فروش (Short Position) انجام شود. در پوزیشن لانگ یا همان معامله خرید، شما با پولی که از صرافی قرض گرفتهاید ارز یا دارایی دیجیتالی را میخرید که احتمال میدهید قیمت آن در آینده افزایش خواهد یافت. اگر پیشبینی میکنید که قیمت یک ارز در آینده کاهش مییابد، میتوانید از پوزیشن شورت یا همان معامله فروش استفاده کنید. در واقع شما ارز یا دارایی مورد نظر را در قیمت فعلی میفروشید و بعد از اینکه قیمت آن کاهش یافت آن را میخرید.

تفاوت معامله مارجین و اسپات

معاملات اسپات (Spot) یکی از شیوههای رایج معامله در بازارهای مالی است و در آن معامله با پول نقد و در یک بازه زمانی بسیار کوتاه (معمولاً به صورت آنی) انجام میشود. در معامله اسپات، ارز یا داراییهای دیجیتال در همان قیمت فعلی بازار معامله میشوند و اهرم یا لورج نیز در آن وجود ندارد. به عبارت دیگر در معامله اسپات تریدرها باید کل سرمایه لازم برای انجام معامله را به صورت نقد داشته باشند. ریسک معاملات اسپات بسیار کمتر از معاملات مارجین است، چرا که در فرآیند آن پولی قرض داده نمیشود و در صورت ضررده شدن معاملات، فقط بخشی از سرمایه تریدر از دست میرود و او به صرافی یا بروکر بدهکار نخواهد بود.

تفاوت معامله مارجین و فیوچرز

در معاملات فیوچرز (Futures) تریدرها بر اساس قراردادی که با صرافی میبندند یک ارز یا دارایی دیجیتال را با یک قیمت مشخص در آینده خرید و فروش میکنند. در واقع در معامله فیوچرز شما مالک دارایی نیستید و خرید و فروش را به صورت قراردادی انجام میدهید. اهرمی که در معاملات فیوچرز استفاده میشود معمولاً بیشتر از معامله مارجین است. در معاملات فیوچرز، از مارجین برای تضمین پایبندی تریدرها به شرایط قرارداد استفاده میشود و در واقع مارجین تضمین میکند که تریدرها سرمایه کافی برای پوشش دادن ریسکها و رعایت الزامات قرارداد را در اختیار دارند.

تفاوت معامله مارجین و تعهدی

در معاملات تعهدی نوبیتکس و معاملات مارجین رایج در دیگر صرافیهای ارز دیجیتال، کاربران میتوانند دارایی خود را بهعنوان وجه تضمین ارائه کرده و چند برابر وجه تضمین خود اعتبار برای معامله دریافت کنند. امکان معامله در هر دو جهت صعودی (خرید یا لانگ) و نزولی (فروش یا شورت) نیز در معاملات تعهدی نوبیتکس و همینطور معاملات مارجین رایج وجود دارد. با این حال، معاملات تعهدی و مارجین تفاوتهایی هم دارند که در ادامه به آنها اشاره میکنیم.

یکی از تفاوتهای کلیدی معاملات تعهدی در نوبیتکس با معاملات مارجین، میزان ضریبی است که به معاملهگران ارائه میشود. در بخش معاملات تعهدی نوبیتکس امکان ورود به موقعیتهای شورت و لانگ با ضریب ۱ تا ۵ وجود دارد. در صرافیهایی مثل بایننس اما، در بخش معاملات مارجین تا ضریب ۵ و برای برخی جفتارزها تا ضریب ۱۰ به کاربران ارائه میشود. اهرمهای بالا با اینکه میتواند شرایط را برای کسب سود بیشتر از بازار فراهم کند، ریسک معامله را هم افزایش میدهد. بنابراین، هنگام استفاده از اهرمهای بیشتر، در صورتی که تغییرات قیمت مطابق انتظار معاملهگر نباشد، ممکن است زیان حاصل از موقعیت معاملاتی چندین برابر شود.

تفاوت مهم بعدی، در لیکوییدشدن موقعیتهای معاملاتی است. در بازارهای مارجین زمانی که میزان ضرر موقعیت معاملاتی با وجه تضمین برابری کند، معاملهگر لیکویید میشود. این یعنی تمام مبلغی که کاربر برای ورود به معامله قفل کرده است، از دست میرود. در معاملات تعهدی نوبیتکس اما، برای باز نگهداشتن یک موقعیت باید نسبت وجه تضمین به ضرر بیشتر از ۱.۱ باشد. به عبارت دیگر، معاملات تعهدی در نوبیتکس در نسبت ۱.۱ لیکویید میشوند و باقیمانده وجه تضمین به کیف پول تعهدی کاربر بازگردانده میشود. این یعنی کاربر هرگز وجه تضمین خود را بهطور کامل از دست نمیدهد. حداقل نسبت تعهد نگهداری در پلتفرمهایی مثل بایننس نیز تعریف شده، اما این نسبت در بایننس برابر با ۱.۰۵ است. هرچه حداقل نسبت تعهد نگهداری بالاتر باشد، ریسک معامله نیز کمتر است. برای آشنایی بیشتر با معاملات تعهدی در نوبیتکس میتوانید مقاله معاملات تعهدی نوبیتکس چیست؟ را در مجله نوبیتکس مطالعه کنید.

آیا مارجین تریدینگ همیشه سودآور است؟

معامله مارجین هم مثل سایر شیوههای معامله در بازار همیشه سودآور نیست و حتی ریسک آن نیز نسبت به معاملات عادی بیشتر است. مارجین تریدینگ به همان میزان که احتمال سودآوری معاملات را افزایش میدهد، ریسک معاملات و ضرر احتمالی آنها را هم بیشتر میکند. در حالت عادی اگر معاملات شما ضررده شوند فقط درصدی از سرمایه خودتان را از دست میدهید، اما مارجین تریدینگ به خاطر اهرمی که در اختیارتان قرار میدهد در صورت ضرردهی زیاد میتواند منجر به از دست رفتن اصل سرمایه نیز شود.

جمعبندی

در این مقاله با مفهوم مارجین و انواع اصطلاحات مرتبط با آن در بازارهای مالی آشنا شدیم. مارجین هم مثل بسیاری از استراتژیها و ابزارهای معاملاتی دیگر، مزایا و معایب خاص خود را دارد و باید بسته به شرایط و استراتژی معاملاتی خودتان از آن استفاده کنید. مارجین همانطور که پتانسیل چندبرابر کردن سود را دارد، ریسک معاملات را هم چندبرابر میکند و میتواند منجر به از دست رفتن اصل سرمایه شما شود. به طور کلی اگر با شناخت و دانش کافی از مارجین استفاده کنید و به اصول مدیریت سرمایه پایبند بمانید میتوانید معاملات سودآوری داشته باشید.

سؤالات متداول

مارجین تریدینگ یا معامله مارجین یکی از روشهای معامله در بازارهای مالی است که با پول قرضگرفته شده از صرافی یا بروکر انجام میشود و به تریدرها اجازه میدهد با چند برابر سرمایه خود وارد معامله شوند.

از آنجایی که مارجین تریدینگ با استفاده از پول قرضی انجام میشود، در صورتی که قیمت مطابق با پیشبینی تریدر پیش نرود و معاملات ضررده شوند ریسک از دست رفتن سرمایه وجود دارد. برای جلوگیری از این کار باید معاملات را مطابق با اصول مدیریت سرمایه و با در نظر گرفتن ریسکهای موجود انجام دهید.

مارجین کال یا کال مارجین زمانی رخ میدهد که موجودی حساب مارجین از حداقل سطح لازم برای باز نگه داشتن معاملات کمتر شود. در این حالت صرافی یا بروکر با اعلام مارجین کال، معاملات شما را میبندد تا خسارت پولی را که به شما قرض داده است پوشش دهد.