انواع نمودار تحلیل تکنیکال؛ با بهترین نمودارهای تحلیل تکنیکال آشنا شوید

هدف تمام معاملهگران از ورود به بازارهای مالی از جمله بازار ارزهای دیجیتال کسب سود است. برای کسب سود از بازارهای مالی علاوه بر استراتژی و سرمایه مناسب، باید بتوانید حرکات قیمت را نیز به خوبی تحلیل کنید. یکی از این روشهای رایج تحلیل قیمت که اغلب شما نیز از آن استفاده میکنید، تحلیل تکنیکال است. برای یک تحلیل صحیح باید درک مناسبی از انواع نمودار تحلیل تکنیکال داشته باشید و آنها را بهخوبی بشناسید. در این مطلب قصد داریم علاوه بر معرفی انواع نمودارهای تحلیل تکنیکال، مفاهیم مهمی مثل تایم فریم، تعدیل نمودار و نمودارهای لگاریتمی را نیز به شما آموزش دهیم. با ما همراه باشید تا با بهترین نمودارهای تحلیل تکنیکال و کاربرد آنها آشنا شوید.

تحلیل تکنیکال چیست؟

تحلیل تکنیکال (Technical Analysis) نوعی روش تحلیلی در بازارهای مالی است که با مطالعه اطلاعات گذشته بازار سعی میکند جهت آینده قیمت را با احتمال بالایی پیشبینی کند. برخلاف تحلیل فاندامنتال (Fundamental Analysis) که سعی دارد یک دارایی را با ارزشگذاری روی کسبوکار آن قیمتگذاری کند، این نوع تحلیل بیشتر بر روی قیمت و حجم معاملات متمرکز است.

در تحلیل تکنیکال، تحلیلگران و معاملهگران از ابزارها و تکنیکهایی مثل اندیکاتور و اسیلاتور، سطوح حمایت و مقاومت، الگوهای قیمتی، خط روند و کانال برای پیشبینی قیمت در آینده استفاده میکنند. برای انجام تحلیل تکنیکال به یک نمودار نیاز دارید که روند قیمت را به شکلی خوانا و ساده به شما نمایش دهد و اطلاعات مورد نیازتان را فراهم کند. به همین دلیل پیشنیاز تحلیل دقیق قیمت، آشنایی با انواع نمودار تحلیل تکنیکال است.

نمودار تحلیل تکنیکال چیست؟

نمودار تحلیل تکنیکال یک نمودار گرافیکی است که اطلاعات قیمت یک دارایی مثل قیمت تتر یا سهام را نسبت به زمان نمایش میدهد. این نمودارها روند تغییرات قیمت را به گونهای نمایش میدهند که بتوانید سطوح حمایت و مقاومت، خطوط روند و کانال را بهراحتی رسم کنید. نمودارهای تحلیل تکنیکال اطلاعات قیمت را در یک بازه زمانی مشخص بهنام تایم فریم نمایش میدهند که در بخشهای بعد به اهمیت آن در تحلیل تکنیکال اشاره خواهیم کرد. برای درک بهتر انواع نمودار تحلیل تکنیکال در ارزدیجیتال ابتدا بهسراغ نحوه کار نمودار میرویم.

نمودارها چطور کار میکنند؟

نمودارهای تحلیل تکنیکال اغلب از دو محور افقی و عمودی تشکیل میشوند که زمان بر روی محور افقی و قیمت بر روی محور عمودی نمایش داده میشود. اطلاعات قیمت که اصطلاحاً به آن نقطه داده (Data Point) میگوییم، معمولاً از چپ به راست و بر اساس بازه زمانی تعیینشده روی این نمودارها ثبت میشوند. برای سادگی و خوانایی بیشتر در تحلیل تکنیکال، از شکلهای مختلفی مثل نقطه، میله یا شمع در نمودارهای تحلیل تکنیکال استفاده میشود. این شکلها میتوانند علاوه بر اطلاعاتی مثل قیمت باز شدن یا قیمت بسته شدن یک دارایی، احساساتی مثل ترس، طمع و بلاتکلیفی معاملهگران یا قدرت خریداران و فروشندگان را بهخوبی نمایش میدهند.

انواع نمودار تحلیل تکنیکال

برای شروع یادگیری انواع تحلیل تکنیکال باید ابتدا با انواع نمودار تحلیل تکنیکال و کاربرد آنها آشنا شوید. در این بخش به معرفی انواع نمودار های تحلیل تکنیکال و کاربرد اصلی آنها خواهیم پرداخت.

۱. نمودار خطی (Line Chart)

اولین و ابتداییترین نوع نمودار تحلیل تکنیکال، نمودار خطی (Line Chart) است. در این نوع نمودار، قیمت بسته شدن دارایی در یک بازه زمانی مشخص بهصورت یک نقطه نمایش داده میشود و پس از اتصال تمام این نقطهها با یک خط پیوسته، نمودار خطی ایجاد میشود. در نمودارهای خطی میتوانید سطوح حمایت و مقاومت، روندهای بلندمدت و برخی الگوهای قیمتی را تشخیص دهید. یکی از نقاط ضعف این نوع نمودارها این است که در آن اوج و کف قیمت در یک بازه مشخص نمایش داده نمیشود.

ویژگیها و اطلاعات نمودار خطی

به دلیل اینکه نمودار خطی فقط قیمت بسته شدن دارایی را نشان میدهد، سیگنالهای گمراهکننده حاصل از سایر اطلاعات قیمت نیز از بین میرود. از طرفی برخی استراتژیهای معاملاتی به اطلاعات بیشتری مثل قیمت باز شدن نیاز دارند و استفاده از نمودار خطی در آنها عملاً غیرممکن است.

این نوع نمودارها بیشتر مناسب معاملهگران تازهکاری است که قصد دارند مفاهیم پایه تحلیل تکنیکال را بیاموزند و هنوز به تسلط کافی بر روی سایر نمودارها نرسیدهاند. همچنین اگر قصد دارید روند بلندمدت بازار را مشاهده کنید این نمودار گزینه مناسبی است. برای استفاده از نمودار خطی در تریدینگ ویو (TradingView) میتوانید از بخش «Chart Type» گزینه «Line» را انتخاب کنید.

۲. نمودار میلهای (Bar Chart)

نمودار میلهای (Bar Chart) یکی از انواع نمودار تحلیل تکنیکال در ارزدیجیتال است که اطلاعات قیمت در یک بازه مشخص را به شکل یک میله نمایش میدهد. این نوع نمودار که به نمودار OHLC هم مشهور است اطلاعاتی مثل قیمت باز شدن (Open)، بیشترین قیمت (High)، کمترین قیمت (Low) و قیمت بسته شدن (Close) را در اختیار تحلیلگر قرار میدهد. نمودار میلهای نسبت به نمودار خطی اطلاعات بیشتری را نمایش میدهد، اما خواندن آن به مهارت بیشتری نیاز دارد.

ویژگیها و اطلاعات نمودار میلهای

ابتدا و انتهای هر میله در نمودار میلهای به ترتیب کمترین و بیشترین قیمت دارایی را نشان میدهند. در سمت چپ این میله یک خط افقی کوچک وجود دارد که نشاندهنده قیمت باز شدن دارایی است. خط افقی سمت مقابل نیز قیمت بسته شدن دارایی را نشان میدهد. برای اینکه معاملهگران بتوانند حرکت قیمت را راحتتر تشخیص دهند اغلب اوقات میلهها را بهصورت رنگی نمایش میدهند. اگر قیمت بسته شدن بالاتر از قیمت باز شدن باشد میله به رنگ سبز یا سیاه نمایش داده میشود. در حالت برعکس نیز رنگ میله به قرمز تغییر میکند.

هر چه طول میله در نمودارهای میلهای بلندتر باشد، نشان میدهد که نوسانات قیمت در آن بازه زمانی بیشتر است. همچنین اگر فاصله بین قیمت باز شدن و بسته شدن زیاد شود نشان میدهد که حرکت قیمت شتاب زیادی دارد. در نمودارهای میلهای رنگی هر چه تعداد میلههای سبز/سیاه بیشتر باشد نشان میدهد که قدرت خریداران بیشتر است و با افزایش تعداد میلههای قرمز، قدرت فروشندگان افزایش مییابد.

۳. نمودار شمعی ژاپنی (Candlestick)

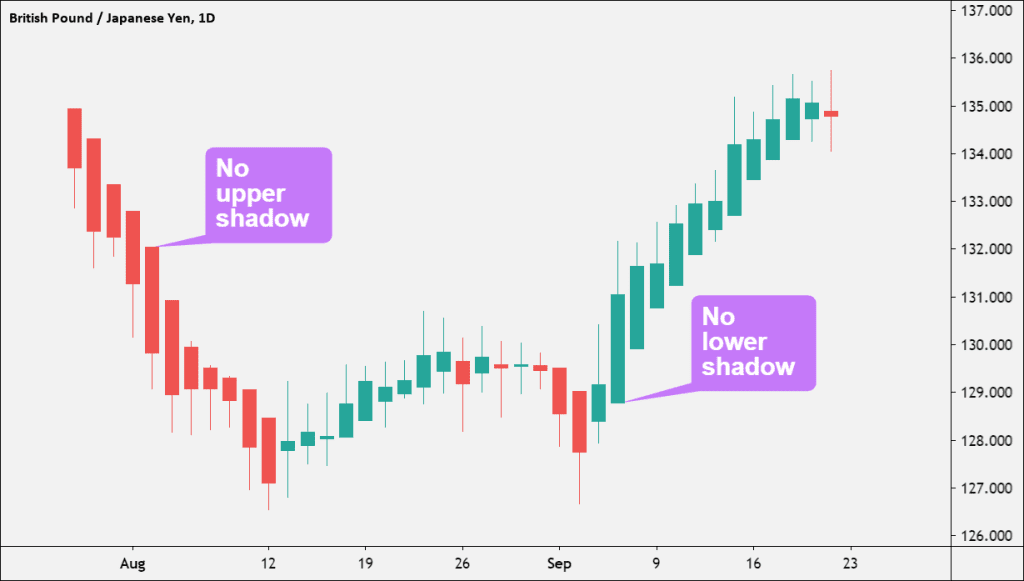

یکی از بهترین نمودارهای تحلیل تکنیکال که اغلب معاملهگران از آن استفاده میکنند نمودار شمعی ژاپنی یا کندل استیک (Candlestick) است. در این نوع نمودار هم مثل نمودار میلهای اطلاعات قیمت باز شدن، بسته شدن، بیشترین قیمت و کمترین قیمت با ظاهری متفاوت قابل مشاهده است. در نمودار شمعی فاصله بین قیمت باز شدن و بسته شدن را با یک مستطیل عمودی به نام بدنه یا بادی (Body) نشان میدهند. همچنین معمولاً دو خط عمودی در بالا و پایین این بدنه قرار دارد که به آن سایه یا شَدو (Shadow) میگویند.

ویژگیها و اطلاعات نمودار شمعی ژاپنی

اغلب نمودارهای شمعی به رنگهای سیاه و سفید یا سبز و قرمز نمایش داده میشوند. در صورتیکه قیمت بسته شدن بالاتر از قیمت باز شدن باشد رنگ شمع سبز/سفید است؛ در غیر اینصورت رنگ آن به قرمز/سیاه تغییر میکند. همچنین اگر قیمت باز و بسته شدن روی هم منطبق شوند شمع به شکل صلیب درمیآید که به آن شمع دوجی (Doji) میگویند. اولین کاربرد نمودار شمعی، تشخیص احساسات معاملهگران است. هر چه بدنه شمع بزرگتر باشد نشان میدهد که افراد بیشتری در سمت خرید یا فروش قرار دارند. شمع دوجی نیز نشاندهنده برابری قدرت خریدار و فروشنده یا گاهی اوقات سردرگمی آنهاست؛ به همین دلیل است که به شمع دوجی، شمع بلاتکلیف هم میگویند.

طول سایههای شمع نیز به تشخیص قدرت خریدار و فروشنده کمک میکنند. افزایش طول شمع در سمت بالا نشاندهنده ورود فروشندگان و در سمت پایین نشاندهنده ورود خریداران است. ظاهر و نحوه قرارگیری شمعها در کنار هم الگوهایی را ایجاد میکنند که به آن الگوهای شمعی یا الگوهای کندلی میگویند. این الگوها به دو دسته صعودی و نزولی تقسیم میشوند. همچنین این الگوها بر اساس تعداد شمع به الگوهای تک کندلی، دو کندلی و سه کندلی تقسیم میشوند. الگوهای چکش (Hammer)، ستاره صبحگاهی (Morning Star)، پوشای صعودی (Bullish Engulfing) و سه سرباز سفید (Three White Soldiers) از کاربردیترین الگوهای شمعی هستند.

۴. نمودار هیکن اشی (Heikin Ashi)

یکی از انواع نمودار تحلیل تکنیکال که شباهت زیادی به نمودار شمعی دارد، نمودار هیکن اشی (Heikin Ashi) است. تحلیلگران معمولاً از این نمودار در کنار نمودار شمعی استفاده میکنند تا روند بازار را تشخیص دهند و دقت تحلیل را افزایش دهند. در نمودار هیکن اشی هم اطلاعات قیمت با شمع نمایش داده میشود؛ اما فرمول محاسبه این شمعها با نمودار شمعی متفاوت است. به دلیل اینکه در فرمول هیکن اشی از میانگینهای قیمت استفاده میشود، ظاهر یکنواخت و خواناتری دارد و تشخیص روند در آن سادهتر از نمودار شمعی است.

اطلاعات و ویژگیهای نمودار هیکن اشی

اولین و مهمترین سیگنالی که نمودار هیکن اشی در اختیار شما قرار میدهد، قدرت روند است. برای مثال اگر شمعهایی مشاهده کردید که طول زیادی دارند، سایهای در پایین بدنه خودشان ندارند و بهرنگ سبز هستند احتمالاً در یک روند صعودی پرقدرت قرار دارید. در روندهای نزولی پرقدرت نیز شمعها بزرگ و قرمزرنگ هستند و هیچ سایهای در بالای آنها وجود ندارد.

در کنار قدرت روند میتوانید تغییر روند را هم در نمودار هیکن اشی تشخیص دهید. تغییر رنگ شمعهای نمودار، کوچک شدن بدنه آنها و افزایش طول سایهها همگی نشانههایی از احتمال تغییر روند قیمت هستند. البته باید توجه داشته باشید که گاهی اوقات تغییر رنگ شمع تنها نشانه توقف موقتی است و قیمت پس از یک استراحت کوتاه روند خودش را ادامه میدهد. اگر میخواهید هنگام خرید بیت کوین از صرافی نوبیتکس نمودار را روی هیکن اشی قرار دهید کافیست بعد از باز کردن نمودار بیت کوین، از بالای صفحه روی علامت دو شمع کنار هم کلیک کنید. سپس از منوی باز شده گزینه «Heikin Ashi» را انتخاب کنید.

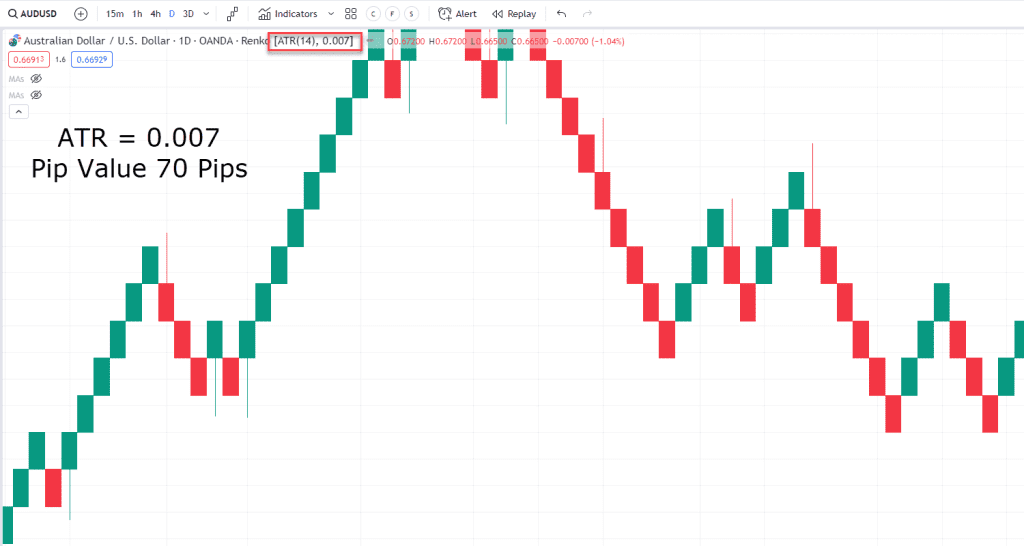

۵. نمودار رِنکو (Renko)

نمودار رِنکو (Renko) نوعی نمودار تحلیل تکنیکال است که ژاپنیها آن را برای تحلیل قیمت استفاده میکردند. این نوع نمودار از قرارگیری شکلهایی شبیه به آجر شکل میگیرد که در زاویه ۴۵ درجهای نسبت به هم قرار دارند. جالب است بدانید که محور زمان در نمودار رنکو ثابت نیست و مدتزمان ایجاد یک آجر نسبت به آجر دیگر میتواند متفاوت باشد. نمودار رِنکو حرکات اضافی قیمت را حذف میکند و در نتیجه روند واضح قیمت را به شما نمایش میدهد. این نوع نمودارها اغلب از قیمت بسته شدن استفاده میکنند و سایر اطلاعات قیمت را به شما نمایش نمیدهند.

اطلاعات و ویژگیهای نمودار رِنکو

برای رسم نمودار رِنکو ابتدا یک عدد به نام اندازه جعبه (Box Size) تعیین میشود. زمانی که قیمت بتواند به اندازه این عدد از بالا یا پایین آجر فعلی عبور کند و بسته شود، یک آجر جدید ایجاد میشود. برای مثال فرض کنید قیمت یک ارز دیجیتال ۱۰ دلار و اندازه جعبه ۰.۲۵ دلار باشد. در این صورت با بسته شدن قیمت بالای ۱۰.۲۵ دلار، یک آجر سبزرنگ ایجاد میشود. توجه داشته باشید که این آجرها هیچوقت کنار هم قرار نمیگیرند.

اندازه جعبه روی نویز نمودار هم تأثیرگذار است. هر چه این اندازه را افزایش دهید، نویز نمودار کمتر میشود و به همین نسبت، سیگنال تغییر روند را با تأخیر بیشتری نمایش میدهد. اولین نشانه تغییر روند در نمودار رِنکو، تغییر رنگ آجر است. البته اگر در یک روند پرقدرت قرار دارید به احتمال زیاد این تغییر رنگ نشانه استراحت قیمت برای ادامه روند خواهد بود. به دلیل اینکه حرکات اضافی قیمت در این نمودار از بین میرود، تشخیص سطوح حمایت و مقاومت هم نسبت به سایر نمودارها سادهتر است.

۶. نمودار نقطه و شکل (Point and Figure)

نمودار نقطه و شکل (Point and Figure) یکی از انواع نمودار تحلیل تکنیکال در ارزدیجیتال است که در تحلیلهای بلندمدت کاربرد زیادی دارد. این نمودار که به آن نمودار پی اَند اِف (P&F) هم میگویند از جمله سادهترین سیستمهایی است که نقاط ورود و خروج به بازار را مشخص میکند. در نمودار نقطه و شکل ستونهایی وجود دارد که از شکلهای X و O تشکیل شدهاند و مانند نمودار رِنکو، محور زمان وجود ندارد. از آنجایی که این نوع نمودارها حرکات کوچک قیمت را حذف میکنند، سطوح حمایت و مقاومت و شکستها بهخوبی و با کمترین خطا قابل تشخیصاند.

اطلاعات و ویژگیهای نمودار نقطه و شکل

در نمودار نقطه و شکل هم میتوان از قیمت بسته شدن و هم از حداقل و حداکثر قیمت استفاده کرد. در این نوع نمودار شکل X نشانگر افزایش قیمت و شکل O نشانگر کاهش قیمت است. لازم به ذکر است که در این نمودار هیچگاه X و O در یک ستون زیر هم قرار نمیگیرند. در اینجا نیز مثل نمودار رِنکو ابتدا باید یک اندازه جعبه تعیین کنید. این اندازه میتواند مقداری ثابت باشد یا بر اساس اندیکاتور ATR تعیین شود. علاوه بر اندازه جعبه، مقدار بازگشت (Reversal) را نیز باید تعیین کنید که معمولاً سه برابر اندازه جعبه است. اگر قیمت از سقف قبلی به مقدار اندازه جعبه افزایش یابد یک X و اگر از کف قبل به این اندازه کاهش یابد یک O شکل میگیرد.

زمانی که قیمت نتواند به مسیر صعودی یا نزولی خود ادامه دهد و حداقل به اندازه پارامتر مقدار بازگشت در جهت مخالف حرکت کند یک ستون جدید با علامت مخالف ایجاد میشود. بدیهی است که تعداد علامتهای مخالف در ستون جدید به اندازه مقدار بازگشت است. قرارگیری حداقل سه علامت X یا O در یک ستون به ترتیب نشاندهنده قدرت خریداران و فروشندگان است. همچنین اگر در چند ستون کنار هم شاهد قرارگیری شکلهای O در کنار هم بودید احتمالاً در ناحیه حمایت قرار دارید. برعکس، اگر در چند ستون کنار هم مشاهده کردید که چند شکل X کنار هم قرار دارند احتمالاً در ناحیه مقاومت قرار دارید و آماده تغییر روند باشید.

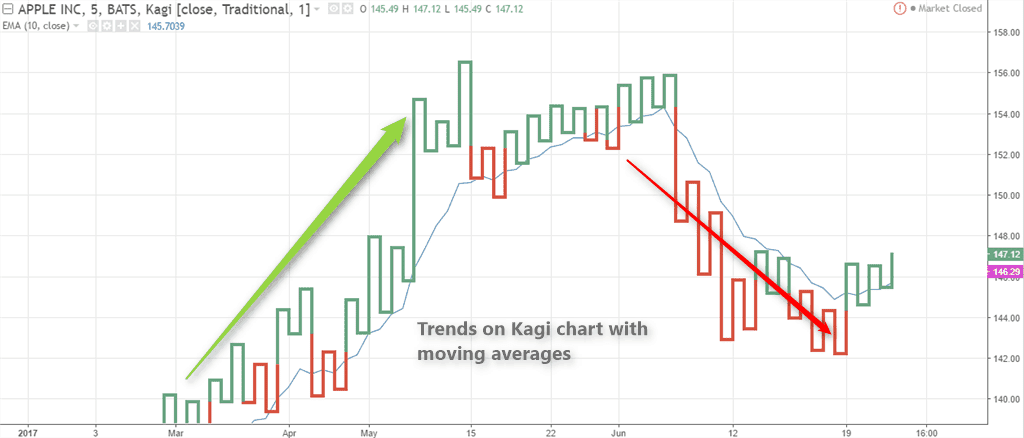

۷. نمودار کاگی (Kagi)

یکی از انواع نمودار تحلیل تکنیکال قدیمی که حوالی سال ۱۸۷۰ در ژاپن ابداع شد، نموداری به نام کاگی (Kagi) است. نمودار کاگی مانند نمودار نقطه و شکل و رِنکو هیچ وابستگی به زمان ندارد. در این نوع نمودار، مجموعهای از خطوط افقی و عمودی را مشاهده میکنید که بر اساس رفتار قیمت تغییر میکنند. این خطوط بهصورت ضخیم و نازک رسم میشوند اما در پلتفرمهایی مثل تریدینگ ویو به ترتیب با رنگهای سبز و قرمز نمایش داده میشوند. با تغییر جهت قیمت، ضخامت یا رنگ خطوط نیز تغییر میکند و در نتیجه سیگنال خرید یا فروش را صادر میشود. حرکت قیمت در این نمودار با خطوط عمودی نمایش داده میشود.

اطلاعات و ویژگیهای نمودار کاگی

در نمودار کاگی ابتدا باید اندازه جعبه را مشخص کنید. برای تعیین این اندازه میتوانید یک عدد ثابت در نظر بگیرید یا از اندیکاتور ATR استفاده کنید. در این نمودار ابتدا یک خط عمودی وجود دارد که تا برقرار نشدن شرط بازگشت، به راه خود ادامه میدهد. زمانی که قیمت حداقل به مقدار پارامتر اندازه جعبه در جهت مخالف حرکت کند، جهت نمودار نیز تغییر میکند. هنگام تغییر جهت، خطوط عمودی با یک خط افقی کوچک به یکدیگر متصل میشوند. به خط افقی کوچکی که خط عمودی صعودی را به نزولی متصل میکند اصطلاحاً شانه (Shoulder) و خط افقی دیگر کَمَر (Waist) میگویند.

زمانی که قیمت بتواند از اوج قیمت قبلی عبور کند خطوط ضخیم یا سبز میشوند و نشان میدهد که تقاضا برای دارایی مورد نظر افزایش یافته است. به این خط اصطلاحاً یین (Yin) میگویند. برعکس، با عبور قیمت از کف قبلی خط نازک میشود یا به رنگ قرمز درمیآید و نشان میدهد که قدرت فروشندگان بیشتر از خریداران است. به این خط یانگ (Yang) هم میگویند. جالب است بدانید که علاوه بر این سیگنال خریدوفروش، الگوهایی مثل سر و شانه نیز در این نمودار بهخوبی قابل تشخیصاند. تغییر سریع خطوط ضخیم به نازک و بالعکس نشان میدهد که در بازار رِنج قرار دارید و قیمت در یک بازه محدود نوسان میکند.

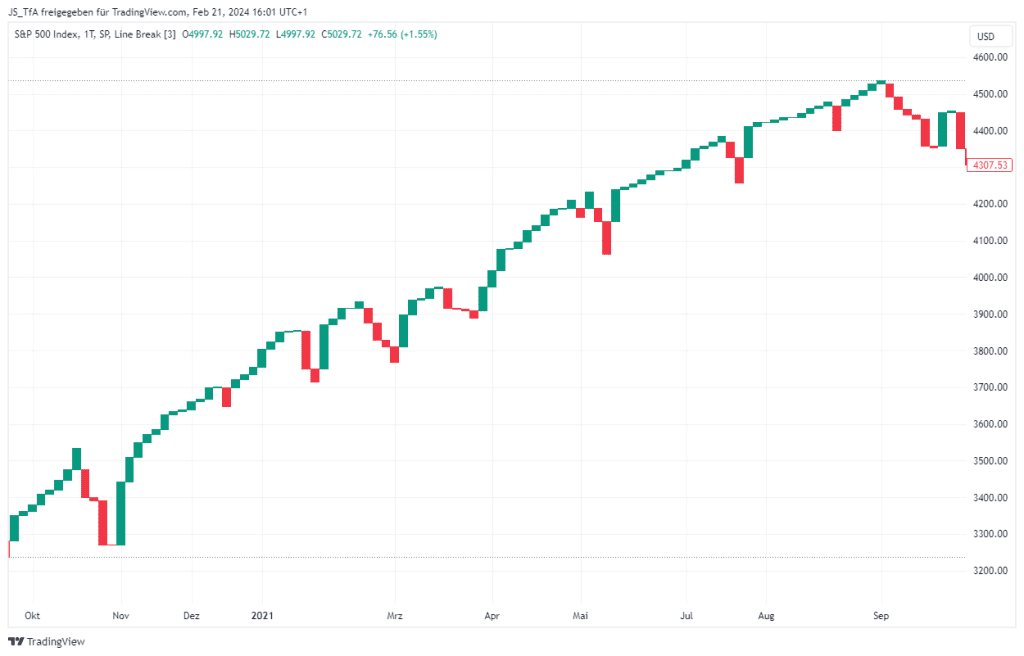

۸. نمودار لاین بریک (Line Break)

نمودار لاین بریک (Line Break) یکی دیگر از انواع نمودار تحلیل تکنیکال است که شاخص زمان را در خود لحاظ نمیکند و تمرکز آن روی حرکات قیمت قرار دارد. در این نوع نمودارها معمولاً نوارهایی به رنگ سبز و قرمز مشاهده میکنید که شباهت زیادی به شمعهای نمودار شمعی دارند. به این نوارها خط یا لاین (Line) میگویند. نوارهای سبز نشانگر روند صعودی هستند و نوارهای قرمز روند نزولی را نشان میدهند. این نمودار نیز مانند نمودار رِنکو و کاگی توانایی بالایی در حذف حرکات اضافی قیمت دارد و روند بازار را به خوبی نمایش میدهد.

اطلاعات و ویژگیهای نمودار لاین بریک

قبل از استفاده از نمودار لاین بریک باید پارامتری به نام تعداد خطوط را مشخص کنید. در اغلب پلتفرمها مانند تریدینگ ویو این مقدار در حالت پیشفرض روی عدد ۳ قرار دارد. فرض کنید تعداد خط را روی ۳ قرار دادیم و قیمت یک ارز دیجیتال در حال صعود است. تا زمانی که شرط بازگشت برقرار نشود، قیمت بهصورت خطوط سبزرنگ صعودی پیدرپی نمایش داده میشود. شرط بازگشت این است که قیمت بتواند از حداقل قیمت سه خط قبل کمتر شود. در صورت برقراری این شرط، یک خط قرمز رسم میشود. در حالت نزولی نیز برعکس این قضیه صادق است و در صورت برقراری شرط بازگشت، یک خط سبز رسم میشود.

در نمودار لاین بریک، خطوط سبز پیدرپی نشان میدهند که خریداران قدرت بالایی دارند و ظاهر شدن خطوط قرمز پیدرپی به شما اعلام میکند که احتمالاً در یک روند نزولی قدرتمند قرار دارید. در اینجا هم مثل نمودار شمعی، اندازه خطوط با شتاب حرکت قیمت رابطه مستقیم دارد. هر چه طول خط بیشتر باشد، شتاب حرکت قیمت بیشتر است. اگر در این نمودار با خطوط پیدرپی کوتاه مواجه شدید به احتمال زیاد در یک بازار رِنج قرار دارید. ایجاد یک خط بزرگ با رنگ مخالف روند قبل نشاندهنده احتمال تغییر روند در نمودار است. در نمودار لاین بریک خطوط حمایت و مقاومت نیز به خوبی قابل تشخیص است.

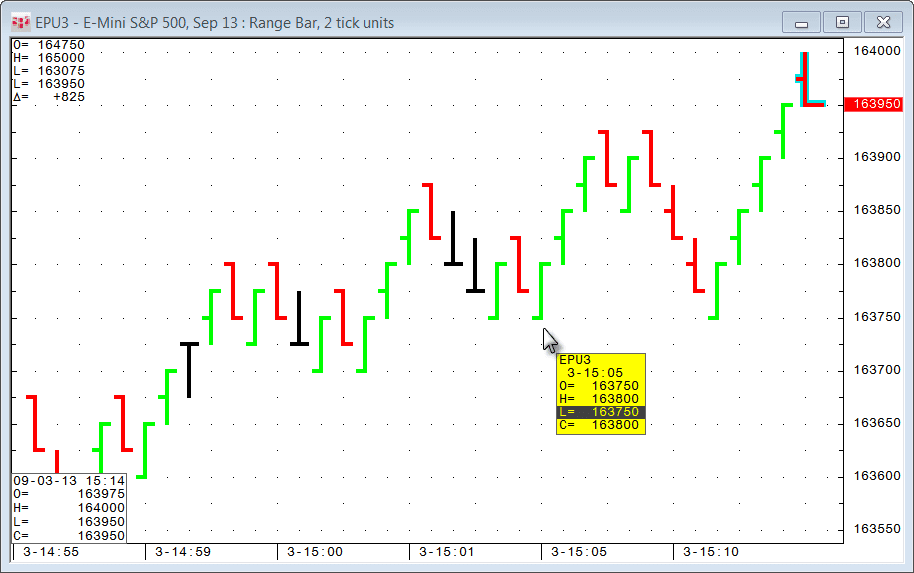

۹. نمودار رِنج بار (Range Bar)

یکی از نمودارهایی که نسبت به سایر نمودارهای تحلیل تکنیکال قدمت زیادی ندارد، نمودار رِنج بار (Range Bar) است. در این نوع نمودار عامل زمان لحاظ نمیشود و شباهت زیادی به نمودار شمعی دارد. تعداد این شمعها که به آنها میله (Bar) میگوییم نسبت به نوسانات بازار تغییر میکند. نمودار رِنج بار نسبت به نمودار شمعی ساختار یکپارچهتری دارد و نویز آن کمتر است. به همین دلیل تشخیص روند در بازارهای پرنوسانی مثل بازار ارزهای دیجیتال را سادهتر میکند. در این نوع نمودار علاوه بر روند بازار میتوانید سطوح حمایت و مقاومت را با دقت بالایی تشخیص دهید.

اطلاعات و ویژگیهای نمودار رِنج بار

برای استفاده از نمودار رِنج بار ابتدا باید مقداری به نام رِنج (Range) را مشخص کنید. تعیین این مقدار به عواملی مثل چشمانداز معاملهگری و نوع بازار بستگی دارد و یک مقدار ثابت نیست. برای تعیین این مقدار از اندیکاتورهایی مثل ATR نیز میتوانید کمک بگیرید. این مقدار در واقع طول میلههای نمودار رِنج بار را تعیین میکنند. زمانی که قیمت بتواند حداقل به اندازه رِنج تعریفشده نسبت به بالا یا پایین میله قبل حرکت کند یک میله جدید با همان اندازه در نمودار شکل میگیرد. میلههای صعودی معمولاً سبز و میلههای نزولی معمولاً قرمز هستند.

در نمودار رِنج بار، افزایش تعداد میلهها نشان میدهد که نوسانات بازار افزایش یافته است و کمشدن تعداد این میلهها نشان میدهد که وارد یک بازار رِنج با نوسانات محدود شدهاید. هر چه تعداد میلههای سبز بیشتر شود قدرت خریدار نیز بیشتر است و برعکس، تعداد بالای میلههای قرمز نشانگر فشار فروش در بازار است. به دلیل حذف حرکات اضافی در این نمودار، خطوط روند و سطوح حمایت و مقاومت در این نمودار به سادگی قابل تشخیص و رسم است. در پایان توجه داشته باشید که هنگام استفاده از این نمودار حتماً باید عدد رِنج را بهدرستی و مطابق با نوسانات بازار هدف انتخاب کنید؛ در غیر اینصورت نویز زیادی در نمودار ظاهر میشود و در عمل شما را سردرگم میکند.

اهمیت تایم فریم در تحلیل نمودار

برای موفقیت در بازارهای مالی به یک استراتژی معاملاتی مناسب نیاز دارید. به زبان ساده، استراتژی معاملاتی مجموعهای از قواعد و قوانین از پیش تعیین شده است که بر اساس آن معامله میکنیم. یکی از عواملی که باید قبل از تدوین یک استراتژی معاملاتی مناسب در نظر بگیرید، مفهومی به نام تایم فریم (Time Frame) است.

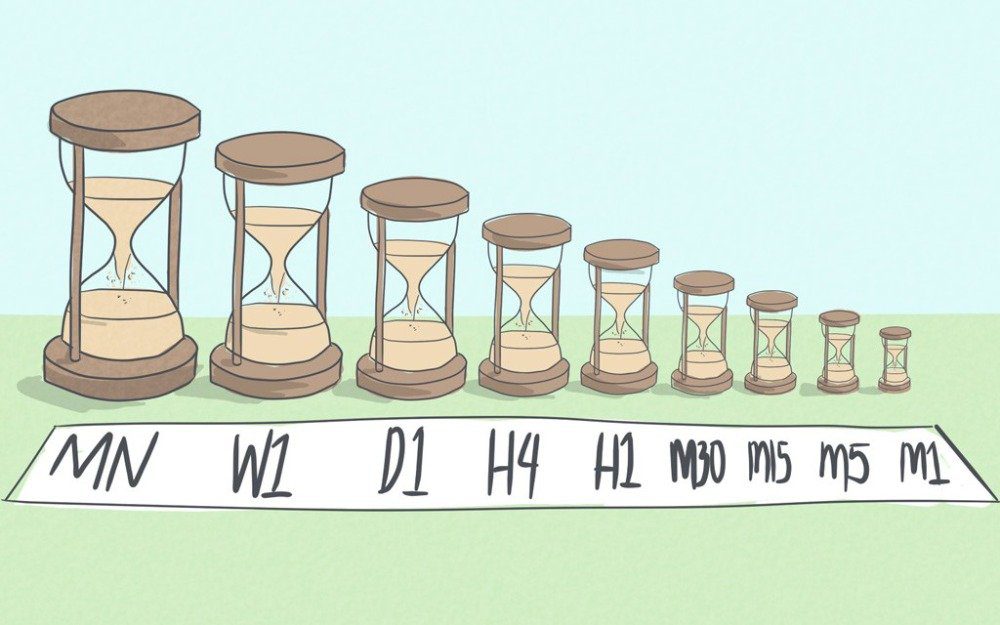

تایم فریم چیست؟

به فاصله زمانی بین باز تا بسته شدن قیمت بر روی نمودار تایم فریم (Time Frame) میگوییم. تایم فریم یکی از رایجترین اصطلاحات ارز دیجیتال در تحلیل تکنیکال محسوب میشود. برای مثال در تایم فریم یک ساعته نمودار شمعی، هر یک ساعت یک شمع ایجاد میشود و تغییرات قیمت را در همان مدتزمان به شما نمایش میدهد. تایم فریمها بازه یک ثانیه تا یک ساله را پوشش میدهند؛ با این حال معمولاً تایم فریمهای یک دقیقهای تا یک هفتهای کاربرد بیشتری دارند. انتخاب تایم فریم مناسب به دارایی مورد معامله و استراتژی معاملاتی شما بستگی دارد. در صورت انتخاب تایم فریم اشتباه احتمالاً گمراه خواهید شد و به سوددهی در بازار نخواهید رسید. به همین دلیل باید بدانید که کدام تایم فریم برای شما بهتر است.

کدام تایم فریم بهتر است؟

انتخاب تایم فریم به سبک معاملهگری و شخصیت شما بستگی دارد. اغلب معاملهگران حرفهای از چند تایم فریم برای ورود به معاملات استفاده میکنند تا سود بیشتری بدست آورند. بهطور کلی معاملهگران سبکهای مختلف معمولاً از تایم فریمهای خاصی استفاده میکنند که بهصورت زیر هستند:

- پوزیشن تریدینگ (Position Trading): تایم فریمهای هفتگی و ماهانه

- سوئینگ تریدینگ (Swing Trading): تایم فریم روزانه

- دِی تریدینگ (Day Trading): تایم فریمهای یک و چهار ساعته

- اسکالپ تریدینگ (Scalp Trading): تایم فریمهای یک، پنج و پانزده دقیقهای

نمودارهای تعدیل شده و تعدیل نشده

در بازارهای مالی مثل بازار سهام مفهومی به نام تعدیل عملکردی وجود دارد. در بازار سهام علاوه بر عرضه و تقاضا، عواملی مثل تقسیم سود یا افزایش سرمایه نیز روی قیمت سهام تأثیر میگذارند. برای مثال هنگام افزایش سرمایه، تعداد سهام شرکت افزایش مییابد و قیمت هر سهم باید به همان نسبت کاهش یابد. با این کاهش قیمت ناگهانی شکافی در نمودار ظاهر میشود که آن را از حالت پیوسته خارج میکند. به این نوع نمودار که تأثیرات تقسیم سود و افزایش سرمایه در آن لحاظ میشود نمودار تعدیل نشده (Unadjusted Chart) میگوییم.

در نمودارهای تعدیل نشده معمولاً اندیکاتورها عملکرد خوبی ندارند و هنگام رسم خطوط روند یا سطوح حمایت و مقاومت به احتمال زیاد با مشکل مواجه میشوید. در این مواقع باید از یک نوع نمودار دیگر به نام نمودار تعدیل شده (Adjusted Chart) استفاده کنید. در این نوع نمودارها اثرات تقسیم سود و افزایش سرمایه حذف میشوند و شکافها از بین میروند. در نتیجه درصد خطای اندیکاتورها کمتر میشود و بهراحتی میتوانید خطوط روند را روی نمودار رسم کنید.

گپ در نمودارهای تحلیل تکنیکال

در بخش قبل به شکاف قیمتی حاصل از افزایش سرمایه یا تقسیم سود در انواع نمودار تحلیل تکنیکال اشاره کردیم. به این شکاف اصطلاحاً گپ (Gap) میگوییم. علاوه بر این عامل، زمانی که قیمت یک دارایی بدون هیچ معاملهای بالاتر یا پایینتر از قیمت روز قبل باز شود یک گپ در نمودار شکل میگیرد. گپ تنها مختص بازار سهام نیست و در ارزهای دیجیتال هم رخ میدهد. برای مثال هنگام انتشار اخبار مهم یا کاهش حجم معاملات ممکن است نوسانات قیمت ارزهای دیجیتال چنان زیاد شود که در برخی تایم فریمهای پایین بین قیمتها ناپیوستگی ایجاد شود. گپها بر اساس محل شکلگیری روی نمودار به چهار دسته کلی تقسیم میشوند که در ادامه به آنها اشاره میکنیم.

۱. گپ معمولی (Common Gap)

گپ معمولی (Common Gap) یا گپ عادی رایجترین نوع گپ در نمودارهای تحلیل تکنیکال محسوب میشود. این نوع گپها معمولاً در نواحی رِنج (Range) یا فشردگی قیمت و در مواقعی که حجم معاملات عادی است رخ میدهند. گپهای معمولی اندازه کوچکی دارند و معمولاً قیمت با سرعت بالایی (معمولاً در عرض چند روز) به آنها برمیگردد.

۲. گپ شکست (Breakaway Gap)

گپ شکست (Breakaway Gap) زمانی رخ میدهد که قیمت با شتاب زیادی از یک سطح حمایت، مقاومت یا یک خط روند عبور میکند. این نوع گپها اغلب در ابتدای روند ایجاد میشوند با شکست یک سطح یا خطوط یک الگوی قیمتی مثل الگوی مثلث یا کنج صعودی همراه هستند. گپ شکست معمولاً شکلگیری روند جدید را تأیید میکند و با افزایش حجم معاملات همراه است.

۳. گپ فرار (Runaway Gap)

گپ فرار (Runaway Gap) نوعی گپ در نمودار تحلیل تکنیکال است که در میانه روندهای پرقدرت صعودی یا نزولی ایجاد میشود. این نوع گپها معمولاً بعد از یک گپ شکست ایجاد میشوند. دلیل ایجاد گپ فرار این است که معاملهگران عجول نمیتوانند برای بازگشت قیمت به گپ شکست منتظر بمانند و با خریدوفروش هیجانی این شکافهای قیمتی را ایجاد میکنند.

۴. گپ خستگی (Exhaustion Gap)

گپ خستگی (Exhaustion Gap) نوعی شکاف قیمتی در انتهای روند است که در انواع نمودار تحلیل تکنیکال مشاهده میشود. این نوع گپ اغلب نشانگر تغییر روند قیمت است. برای مثال در یک روند صعودی، زمانی که خریداران از ادامه روند ناامید شوند از بازار خارج میشوند و با ورود فروشندگان یک گپ خستگی ایجاد میشود.

تفاوت نمودار خطی و لگاریتمی

اگر انواع نمودار تحلیل تکنیکال در ارزدیجیتال را بر اساس مقیاسبندی قیمت دستهبندی کنیم به دو دسته خطی و لگاریتمی میرسیم. در نمودارهای خطی محور عمودی بر اساس قدر مطلق اختلاف قیمت درجهبندی میشود. برای مثال فاصله ۱۰ تا ۲۰ دلار با فاصله ۲۰ تا ۳۰ دلار یکسان است؛ چون هر دو ۱۰ دلار اختلاف دارند. در نمودارهای لگاریتمی، درجهبندی محور عمودی بر اساس درصد تغییر قیمت انجام میشود. اگر مثال قبل را روی نمودار لگاریتمی نمایش دهیم فاصلهها یکسان نخواهند بود. در این نمودار فاصله ۱۰ تا ۲۰ دلار با فاصله ۲۰ تا ۴۰ دلار هیچ تفاوتی ندارد؛ چون تغییرات هر دو مورد ۱۰۰ درصد است.

هر کدام از این نمودارها کاربرد خاص خودشان را دارند. نمودارهای خطی معمولاً حرکتهای بزرگ را بهخوبی نمایش نمیدهند و بیشتر مناسب تحلیلهای کوتاهمدتی هستند. برای مثال فرض کنید قیمت یک ارز دیجیتال از ۱۰۰ به ۱۰ دلار ریزش کند و بعد از آن از ۱۰ به ۱۵ دلار برسد. با اینکه قیمت در حرکت دوم ۵۰ درصد افزایش یافته است اما در نمودار خطی این تغییر بزرگ بهخوبی دیده نمیشود. از طرفی در مواقعی که قیمتها به یکدیگر نزدیک باشند نمودار لگاریتمی نمیتواند بهخوبی نمودار خطی عمل کند.

جمعبندی

برای کسب سود از بازارهای مالی مثل بازار ارزهای دیجیتال، باید مهارت بالایی در خواندن نمودارها داشته باشید. به همین دلیل آشنایی با انواع نمودار تحلیل تکنیکال، پیشنیازی بسیار مهم برای یادگیری تحلیل تکنیکال و ورود به بازارهای مالی محسوب میشود. در این مطلب با انواع نمودار تحلیل تکنیکال در ارزدیجیتال و کاربرد آنها آشنا شدید. همچنین سعی کردیم در کنار معرفی انواع نمودار های تحلیل تکنیکال به مفاهیم کلیدی مانند تایم فریم، تعدیل نمودار، گپها و نمودارهای لگاریتمی اشاره کنیم تا بهصورت اصولی از آنها استفاده کنید. در پایان، برای انتخاب بهترین نمودارهای تحلیل تکنیکال باید عواملی مثل استراتژی و چشمانداز معاملهگری را در نظر بگیرید تا هنگام تحلیل قیمت دچار خطا نشوید.