معرفی و آموزش کامل اندیکاتور مکدی (MACD) و ترید با آن

یکی از متداولترین روشهای تحلیل و پیشبینی قیمت در بازارهای مالی، تحلیل تکنیکال است که شامل بررسی نمودارها و استفاده از الگوهای قیمت و اندیکاتورها میشود. شاخص مکدی (MACD)، یکی از اندیکاتورهای مورد علاقه معاملهگران است. اغلب دلیل محبوبیت این شاخص، سادگی و توانایی تولید سیگنالهای نسبتاً قابلاعتماد است. هرچند که شاخص مکدی بهتنهایی نمیتواند برای یک معاملهگر تعیینکننده باشد، اما بهسادگی میتواند تائیدکننده تصمیمات قبلی او باشد. اندیکاتور مکدی (MACD) بهعنوان یکی از مهمترین اندیکاتورهایی شناخته میشود که معاملهگران از آن برای تشخیص روندهای جدید صعودی و نزولی در بازارهای مالی استفاده میکنند. این اندیکاتور نهتنها قادر به نمایش ارتباط میان دو میانگین متحرک است، بلکه نقش کلیدی در موفقیت معاملهگران دارد. در این مقاله، میتوانید با اندیکاتور MACD و نحوه استفاده از آن در معاملات در بازارهای مالی آشنا شوید. با ما همراه باشید.

اندیکاتور چیست؟

اندیکاتور (indicator) یا شاخص نموداری از ابزارهای تحلیل تکنیکال است که برای اندازهگیری وضعیت فعلی و پیشبینی روندهای مالی در آینده استفاده میشود. با استفاده از سایتهایی مانند کوین مارکت کپ (CoinMarketCap) امکان مشاهده قیمت ارزهای دیجیتال مورد نظر خود را خواهید داشت. در عالم سرمایهگذاری، اندیکاتورها معمولاً به الگوهای نمودارها اشاره دارند که از بررسی قیمت، حجم معاملات و بازه زمانی انجام معاملات طبق فرمولهای محاسباتی بدست میآیند. نمونههایی از اندیکاتورهای تکنیکال رایج شامل موارد زیر هستند:

- اندیکاتور RSI: شاخص نسبت قدرت

- اندیکاتور MFI: شاخص جریان پول

- اندیکاتور MACD: میانگین متحرک همگرایی و واگرایی

اندیکاتور مکدی چیست؟

در دنیای تحلیل تکنیکال اندیکاتور مکدی (MACD) یا Moving Average Convergence Divergence (واگرایی میانگین متحرک)، نقش مهمی را در پیگیری روندهای بازار ایفا میکند و به معاملهگران سیگنالهای ارزشمند مرتبط با حرکتهای قیمت کوتاهمدت و تغییرات پتانسیلی در روند ارائه میدهد. این اندیکاتور به لطف سادگی و کارایی عمومیاش، یکی از محبوبترین اندیکاتورها بهشمار میآید زیرا نشانههایی که تولید میکند حتی برای تازهکاران نیز واضح است. اندیکاتور مکدی از محاسبه دو میانگین متحرک نمایی (exponential moving averages) که مختصرا به آن EMA میگویند تولید میشود:

- EMA سریع با تنظیم ۱۲ روزه

- EMA کند با تنظیم ۲۶ روزه

اندیکاتور مکدی میانگین متحرکهای دو دوره را با تفاوتگیری میان آنها به یک نوسانسنج مبتنی بر روند

تبدیل میکند و در هر دو نوع استراتژیهای معاملاتی یعنی دنبال کردن روند Trend-Following (یک استراتژی معاملاتی است که بر اساس آن باید یک دارایی را زمانی که روند قیمت آن بالا رفت، خریداری کرد و زمانی که روند آن کاهش یافت، آن را به فروش رساند) و مومنتوم Momentum (یک استراتژی معاملاتی که هدف آن سرمایهگذاری بر تداوم روندهای موجود است و ریسک معامله بالایی دارد) قابل استفاده است. اندیکاتور MACD ابتدا در سال ۱۹۷۰ ایجاد شد و در ادامه به امکانات آن افزوده شد. مهمترین سالها در تاریخچه اندیکاتور مکدی شامل موارد زیر است:

- ۱۹۷۰

جرالد اپل (Gerald Appel)، یک تحلیلگر معروف آمریکایی MACD line را ایجاد کرد.

- ۱۹۸۶

توماس اسپری (Thomas Aspray) ویژگی هیستوگرام (Histogram) را به مکدی اضافه کرد.

اندیکاتور مکدی یک اندیکاتور چندکاره است که بهطور گسترده در بازارهای مالی مختلف، از جمله بازار ارزهای دیجیتال و بازار فارکس به کار گرفته شده است. این اندیکاتور مجموعهای گسترده از سیگنالها ارائه میدهد که شامل مناطق خرید یا فروش است. کارآیی این اندیکاتور زمانی حداکثر میشود که با سایر اندیکاتورهای تکنیکال ترکیب شود. در ادامه با معرفی اجزای تشکیل دهنده این اندیکاتور، نحوهی استفاده از آن را توضیح میدهیم.

آشنایی با بخشهای مختلف و فرمول محاسبه اندیکاتور MACD

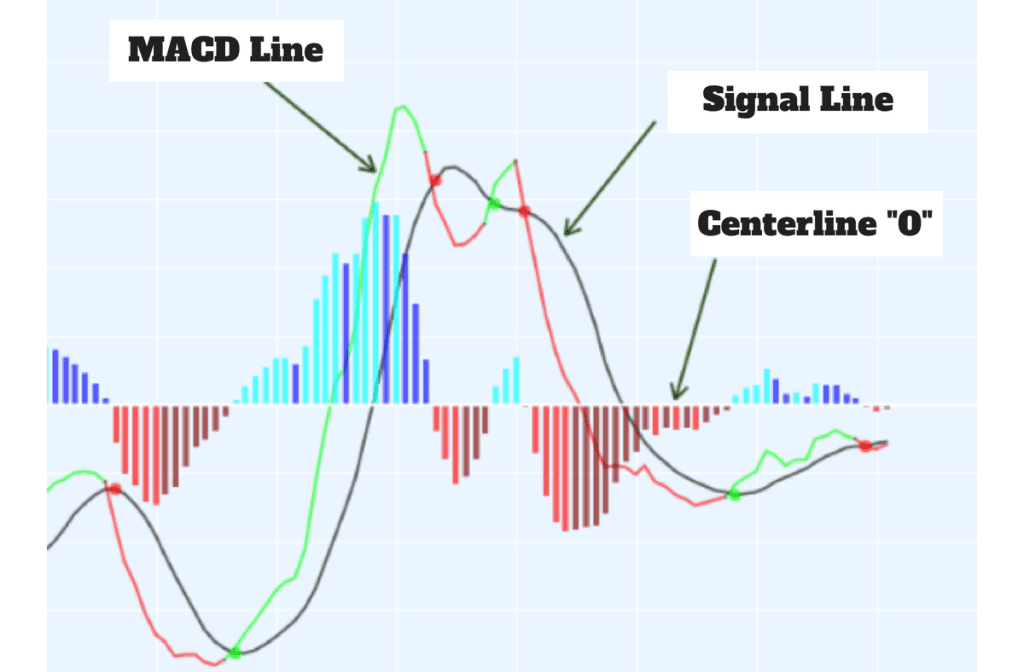

برای درک سیگنالهای خروجی از اندیکاتور مکدی، ابتدا باید با اجزای مختلف تشکیلدهندهی آن آشنا باشیم. این اندیکاتور از سه جز مهم تشکیل شده است که عبارتاند از:

- خط مکدی MACD Line (میانگین متحرک نمایی کوتاه مدت)

این خط با کسر میانگین متحرک نمایی بیستوشش روزه (۲۶-EMA) از میانگین متحرک نمایی دوازدهروزه (۱۲-EMA) به دست میآید. میانگینهای متحرک نمایی به جای میانگینهای متحرکهای ساده (MA) استفاده میشوند تا حساسیت بر حرکت قیمت یا مومنتوم قیمت و تغییرات روند بیشتر شود. خط مکدی در نمودار معمولاً به رنگ آبی است.

MACD Line=26-Period EMA − ۱۲-Period EMA

- خط سیگنال Signal Line (میانگین متحرک نمایی بلند مدت)

به صورت پیشفرض این خط یک میانگین متحرک نمایی نهروزه (EMA 9) است. هنگام تلاقی خط سیگنال با خط MACD، پدیدههایی به نام همگرایی یا واگرایی ایجاد میشود. هنگامی که این دو خط یکدیگر را قطع کنند؛ معاملهگران سیگنال و اطلاعات مختلفی در خصوص نحوه روند به دست میآورند. خط سیگنال معمولا با رنگ قرمز رنگ نمایش داده میشود تا چرخش فعالیت قیمت را نشان دهد.

خط سیگنال = EMA 9 روزه MACD Line

- هیستوگرام مکدی MACD Histogram (تشخیص حرکت صعودی و نزولی)

هیستوگرام نشانگر فاصله خط MACD از خط سیگنال (خط MACD منهای خط سیگنال) است. هنگامی که خط MACD بالاتر از خط سیگنال باشد؛ هیستوگرام مثبت و زمانی که خط سیگنال بالاتر از MACD باشد؛ منفی خواهد بود.

Histogram = MACD Line – Signal Line

علاوهبر سه جز اصلی که معرفی شد، یک خط صفر یا Zero Line نیز وجود دارد که سطحی است که خط MACD در آن صفر است. خط صفر سطحی را نشان میدهد که میانگین متحرک نمایی ۲۶ روزه و میانگین متحرک نمایی ۱۲ روزه برابرند.

انواع اندیکاتور MACD

دو نوع اندیکاتور MACD شامل Classical MACD (مکدی قدیم) و Master MACD (مکدی جدید) در تحلیل تکنیکال مورد استفاده تحلیلگران قرار میگیرد. این دو نوع اندیکاتور مکدی هرچند از نظر ساز و کاز و تفسیر روند مشابه همدیگر عمل میکنند اما از نظر ظاهری کمی متفاوت هستند.

- اندیکاتور MACD قدیم (Classic MACD)

اندیکاتور MACD کلاسیک شامل خط آبی (MACD Line)، خط قرمز (Signal Line) و خطوط میلهای (Histogram) است.

- اندیکاتور MACD جدید (Master MACD)

اندیکاتور Master MACD از یک خط قرمز رنگ (Signal Line) و نمودار میلهای (Histogram) تشکیل شده است. برخی از مزایای Master MACD عبارتاند از:

- امکان تنظیم کردن هر نوع میانگین متحرک (Moving Average)

- امکان سفارشی کردن هشدارها برای از دست ندادن فرصتهای بزرگ معاملاتی

- واکنش سریعتر نسبت به تغییرات بازار با داشتن میانگین متحرک Hull Moving Average در الگوریتم خود

- شناسایی سریعتر واگراییها و نقاط معکوس (Reversal Point) بازار

مزایا و معایب اندیکاتور MACD

شاخص تحلیل تکنیکال MACD یک ابزار بسیار مفید و معتبر در حوزه مالی و بازارهای مالی است که میتواند الگوها و تغییرات در نمودار قیمت را تحلیل کند. برای استفاده بهتر از این ابزار بهتر است که با نقاط قوت و ضعف این شاخص به خوبی آشنا باشید. در ادامه به معرفی مزایا و معایب اندیکاتور MACD میپردازیم.

مزایای اندیکاتور MACD

برخی از مهمترین مزایای اندیکاتور MACD عبارتاند از:

- MACD بهعنوان شاخص روند و شاخص حرکت قابل استفاده است.

- این شاخص میتواند با استفاده از تقاطعها و واگراییها در نمودار، سیگنالهای خرید و فروش ارائه دهد.

- اندیکاتور MACD قابل ترکیب با سایر روزهای تحلیل تکنیکال برای ایجاد استراتژیهای معاملاتی است.

معایب اندیکاتور MACD

در کنار مزایای ذکر شده در بالا، اندیکاتور MACD محدودیتهایی نیز دارد که شامل موارد زیر است:

- در برخی مواقع ارائه سیگنالهای اشتباه میدهد.

- MACD یک شاخص کوتاهمدت است و طولانیترین زمانی بررسی شده در آن بازه ۲۶ روزه است.

- شاخص MACD نشاندهنده روندی است که قبلا وجود داشته است و شاید برای تشخیص روند آینده چندان مفید نباشد.

اندیکاتور MACD چه کاربردهایی دارد؟

اندیکاتور MACD با Moving Average Convergence Divergence همانطور که از اسمش پیداست واگرایی و همگرایی قیمت در نمودار را به معاملهگران نمایش میدهد. با استفاده از این اندیکاتور با یکی از دو حالت زیر مواجه میشوید:

- همگرایی

وقتی میانگینهای متحرک همگرا میشوند، نشاندهنده شکلگیری تعادل قیمت است که برای یک روند باثبات معمول است.

- واگرایی

واگرایی به دو شکل واگرایی صعودی (Bullish divergence) و واگرایی نزولی (Bearish divergence) در نمودار دیده میشود. در ادامه به معرفی کامل واگراییها میپردازیم.

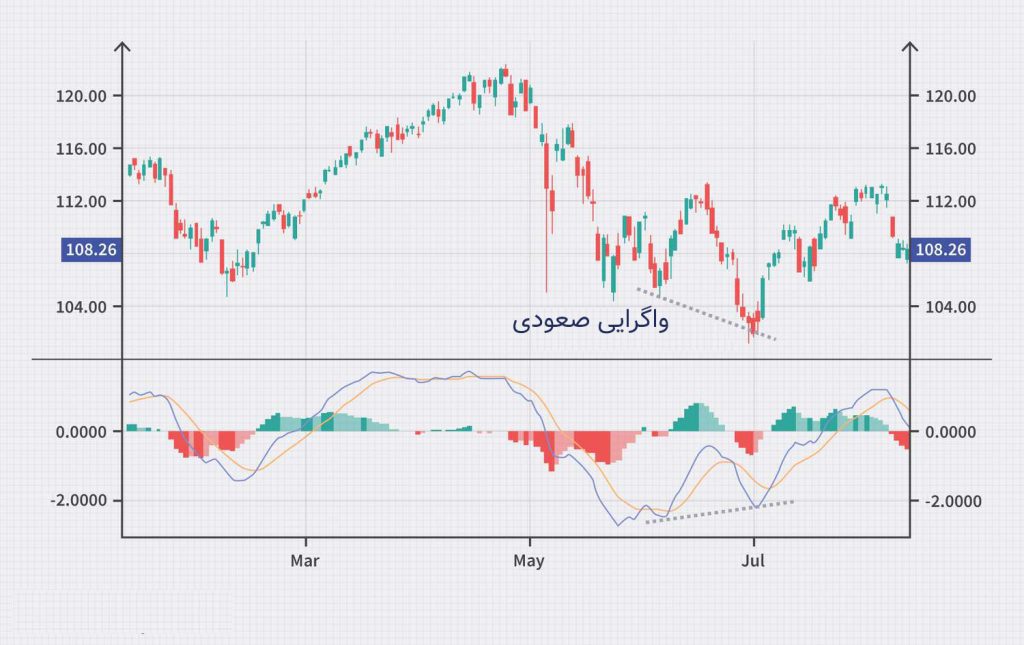

واگراییها در اندیکاتور MACD

یکی از مهمترین کاربردهای اندیکاتور MACD شناسایی واگراییها در روند قیمتی ارز دیجیتال است. همانطور که قبل از این اشاره شد، واگراییها زمانی رخ میدهند که روند قیمت و روند شاخص MACD برخلاف همدیگر باشند.

- واگرایی صعودی (Bullish divergence)

زمانی اتفاق میافتد که اندیکاتور نشان میدهد که قیمت باید افزایش یابد، با این حال قیمت واقعی به سمت پایین ادامه مییابد.

- واگرایی نزولی (Bearish divergence)

زمانی اتفاق میافتد که اندیکاتور MACD نشان میدهد که قیمت باید کاهش یابد اما قیمت ارز دیجیتال همچنان روند صعودی فعلی خود را حفظ میکند.

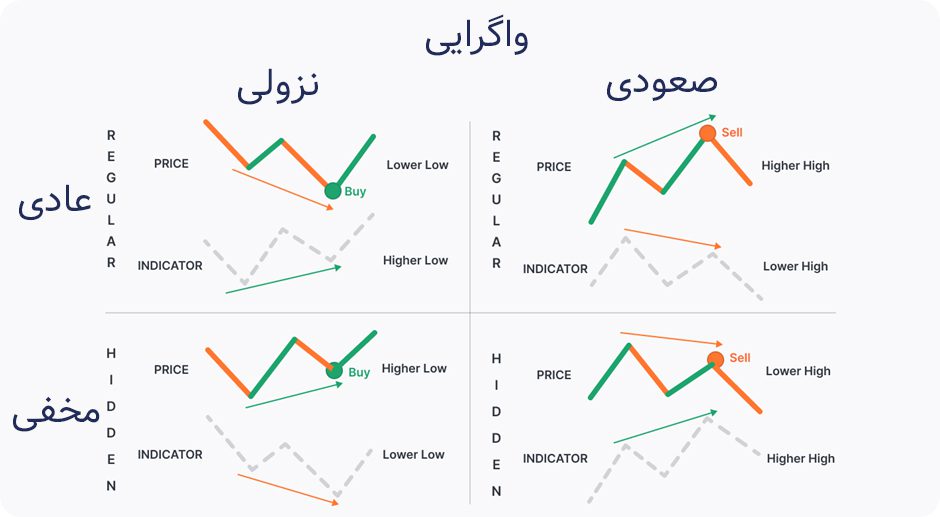

واگراییها علاوه بر دستهبندی بهصورت صعودی و نزولی، به دو نوع دیگر به نامهای واگرایی عادی (Regular Divergence) و واگرایی مخفی (Hidden Divergence) تقسیم میشوند که هر کدام رو بهصورت مجزا معرفی میکنیم.

واگرایی عادی (Regular Divergence) در اندیکاتور MACD

واگرایی عادی نشاندهنده قدرت روند و حرکت بازار است و یک سیگنال قوی در نظر گرفته میشود. واگرایی عادی میتواند بهصورت صعودی یا نزولی باشد، به این معنی که به ترتیب روند نزولی و روند صعودی را پیشبینی میکند.

واگرایی عادی (Regular Divergence) صعودی

زمانی که قیمت سطحهای پایینتری را نشان میدهد اما اندیکاتور کفهای بالاتری تشکیل میدهد، ممکن است روند بازار صعودی شود.

واگرایی عادی (Regular Divergence) نزولی

زمانی که قیمت سطحهای بالاتری را نشان میدهد اما اندیکاتور روند نزولی دارد، ممکن است روند بازار نزولی شود.

باید توجه داشته باشید که واگرایی لزوما معکوس شدن روند قیمتی را پیشبینی نمیکند و ممکن است صرفا نشاندهنده یک اصلاح قیمت موقت یا یک رشد کوتاهمدت قیمت برای ارز دیجیتال مورد نظر باشد.

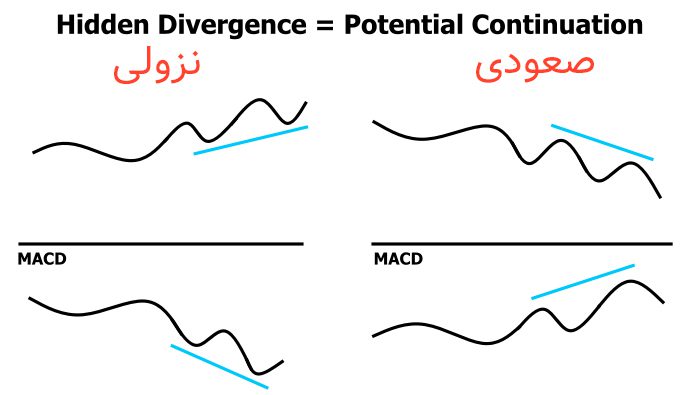

واگرایی مخفی (Hidden Divergence) در اندیکاتور MACD

با درک تفاوت بین واگرایی عادی و واگرایی پنهان (Hidden Divergence) میتوان مفهوم واگرایی مخفی را بهتر متوجه شد. واگرایی عادی یک سیگنال معکوس روند (Trend Reversal Signal) است در حالی که واگرایی پنهان یک سیگنال ادامه روند (Trend Continuation Signal) محسوب میشود.

واگرایی مخفی (Hidden Divergence) صعودی

واگرایی مخفی صعودی در شرایط زیر ایجاد میشود:

- در طول یک روند صعودی

- هنگامی که قیمت یک Low بالاتر را ثبت کند، اما اندیکاتور یک Low پایین تر را ثبت کند.

- روند باید به سمت بالا ادامه یابد.

واگرایی مخفی (Hidden Divergence) نزولی

واگرایی مخفی صعودی در شرایط زیر ایجاد میشود:

- در طول یک روند نزولی

- زمانی که قیمت به High پایینتر ایجاد میکند، اما اندیکاتور یک High بالاتر میسازد.

- روند باید به سمت پایین ادامه یابد.

استراتژیهای معامله با اندیکاتور MACD

استراتژیهای معاملاتی متنوعی وجود دارد که میتوان در آنها از اندیکاتور MACD استفاده کرد. ۳ مورد از مهمترین استراتژیهای MACD شامل موارد زیر است:

- Crossovers (تقاطع خط سیگنال و MACD Line)

- Histogram Reversals (معکوسهای هیستوگرام)

- Zero Crosses (عبور از خط مبنا)

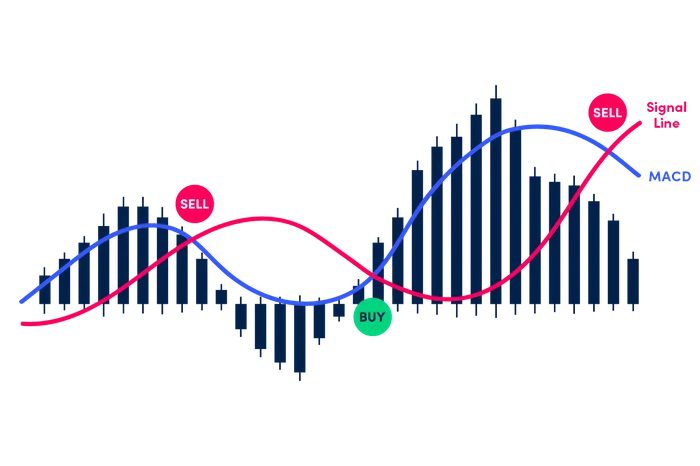

تقاطع خط MACD و خط سیگنال

رایجترین سیگنالی که توسط شاخص MACD تولید میشود؛ زمانی است که دو خط نوسانی مکدی و خط سیگنال تلاقی کنند. این سیگنال به دو شکل زیر است:

- سیگنال صعودی

هنگامی که خط MACD بالاتر از خط سیگنال حرکت میکند.

- سیگنال نزولی

هنگامی که خط سیگنال بالاتر از خط MACD حرکت میکند.

از آنجایی که استراتژی متقاطع ذاتاً عقب مانده (Lagging Crossover Strategy) است، ابتدا باید منتظر باشیم تا یک حرکت صعودی یا نزولی در بازار شروع شود، سپس خرید یا فروش ارز دیجیتال را انجام دهیم. مشکل اصلی که MACD در روندهای ضعیفتر بازار با آن مواجه است، این است که در زمان تولید سیگنال، قیمت ممکن است به نقطه معکوس Reversal Point (نقاط معکوس نشاندهنده سطوح احتمالی حمایت یا مقاومت هستند که در آنها ممکن است روند صعودی به یک روند نزولی تبدیل شده یا یک روند نزولی به یک روند صعودی تبدیل شود.) برسد. سپس این یک “سیگنال نادرست” در نظر گرفته میشود. شایان ذکر است که استراتژیهایی که از Price Action برای تایید یک سیگنال استفاده میکنند، اغلب قابل اعتمادتر هستند.

به عنوان نمونه به چند مثال واقعی زیر توجه کنید:

در بازار گاوی سال ۲۰۱۷ ، یک تقاطع نزولی در بازه زمانی ۱ روزه بر روی اندیکاتور MACD به وجود آمده بود که میتوانست سیگنال فروش بیت کوین در بالاترین قیمت برای معاملهگران باشد.

و یا در نمونهای جدیدتر در سال ۲۰۱۹ برخی از تلاقیهای MACD در بازه زمانی ۱ روزه میتوانست سودهای شیرینی برای شما ایجاد کنند. پیکانهای سبز سیگنال خرید و پیکانهای قرمز سیگنال فروش را نشان میدهند.

اگر با دقت فاصله بین پیکان قرمز و پیکان سبز دوم را بر روی اندیکاتور MACD مورد بررسی قرار دهید؛ چندین تلاقی بین خطوط وجود دارند اما چرا آنها عنوان سیگنال خرید یا فروش در نظر گرفته نشدهاند؟

اگر بهطور دقیق بررسی کنیم؛ این تلاقیهای به وجود آمده، نشاندهنده تردید و بلاتکلیفی است و منطقی است در این زمان معاملهای صورت نگیرد. اما از کجا میتوان متوجه این تردید و بلاتکلیفی در خطوط شد؟ در واقع همینکه این خطوط بلافاصله جانشین یکدیگر شدهاند بیانگر بلاتکلیفی در آن دوره زمانی است.

با این وجود یک معاملهگر باتجربه میتوانست با استفاده از سایر شاخصها مانند حجم و RSI سیگنال صحیح را تشخیص داده و یک تصمیم درست بگیرد که آیا وارد این معامله شود و یا خیر.

Histogram Reversals (وارونه سازی هیستوگرام)

هیستوگرام بدون شک مفیدترین بخش MACD است، با میلههایی که تفاوت بین MACD و خطوط سیگنال را نشان میدهند. هنگامی که قیمت بازار به شدت در یک جهت حرکت میکند، هیستوگرام در ارتفاع افزایش مییابد و هنگامی که هیستوگرام کوچک میشود، نشانهای است که بازار کندتر حرکت میکند. این بدان معنی است که با دور شدن میلههای روی هیستوگرام از صفر، دو خط میانگین متحرک از هم دورتر میشوند. معکوسهای هیستوگرام، یک استراتژی پیشرو (Leading Strategy) است وبرخلاف استراتژی متقاطع عقب مانده (Lagging Crossover Strategy) عمل میکند که در بالا ذکر شد. معکوس هیستوگرام بر اساس استفاده از روندهای شناخته شده است و میتوان این استراتژی را قبل از اینکه حرکت بازار واقعاً انجام شود، اجرا کرد. یک معاملهگر میتواند از این ابزار برای خروج از معامله استفاده کند.

Zero Crosses (عبور از خط مبنا)

استراتژی عبور از صفر مبتنی بر عبور هر یک از EMA ها از خط صفر است. اگر خط MACD از خط صفر عبور کند و در بالای خط صفر قرار بگیرد، ممکن است یک روند صعودی جدید ظاهر شود و یک موقعیت خرید تلقی میشود. از طرفی اگر خط MACD از خط صفر عبور کرده و زیر خط صفر قرار بگیرد، سیگنالی است که ممکن است یک روند نزولی جدید شروع شود و موقعیت فروش محسوب میشود. این سیگنال اغلب بهعنوان کندترین سیگنال در میان این سه سیگنال در نظر گرفته میشود، بنابراین معمولاً سیگنالهای کمتری را مشاهده خواهید کرد، اما معکوسهای نادرست کمتری نیز مشاهده خواهید کرد. هنگام استفاده از استراتژی متقاطع صفر، بسیار مهم است که بدانید کجا باید از بازار خارج شوید یا توقف کنید. در نظر داشته باشید که بههیچعنوان تنها تکیه بر یک سیگنال از اندیکاتور برای به دست آوردن یک سیگنال درست، کافی نیست و سایر شاخصها نیز باید در نظر گرفته شوند.

بهترین تنظیمات برای اندیکاتور MACD

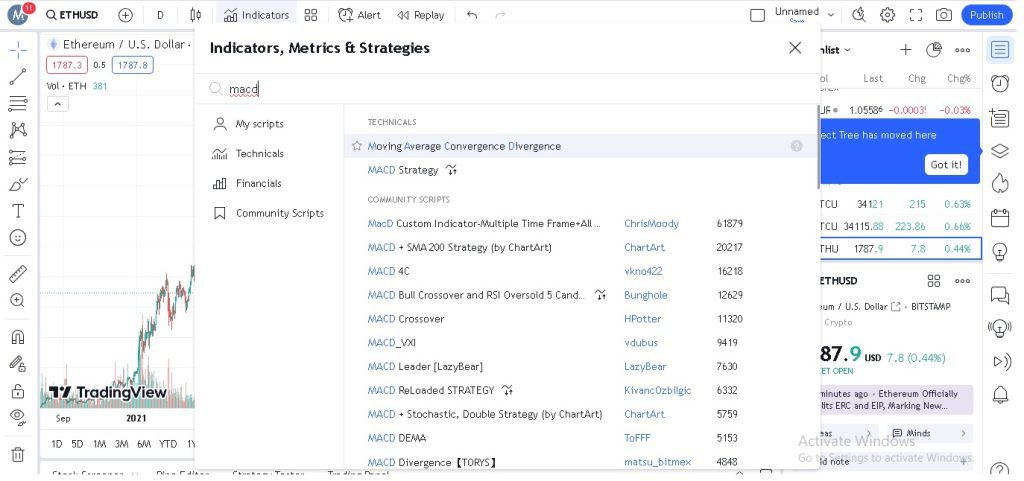

برای انجام تنظیمات اندیکاتور مکدی (MACD) ابتدا لازم است با ورود به سایت صرافی آنلاین نوبیتکس یا سایت تریدینگ ویو (TradingView)، پس از انتخاب ارز دیجیتال مدنظر خود روی نمودار، با کلیک روی گزینه Indicators، اندیکاتور MACD را به چارت اضافه کنید.

بعد از اضافه شدن اندیکاتور به پایین چارت قیمت، با کلیک روی گزینه Settings میتوانید وارد قسمت تنظیمات اندیکاتور شوید.

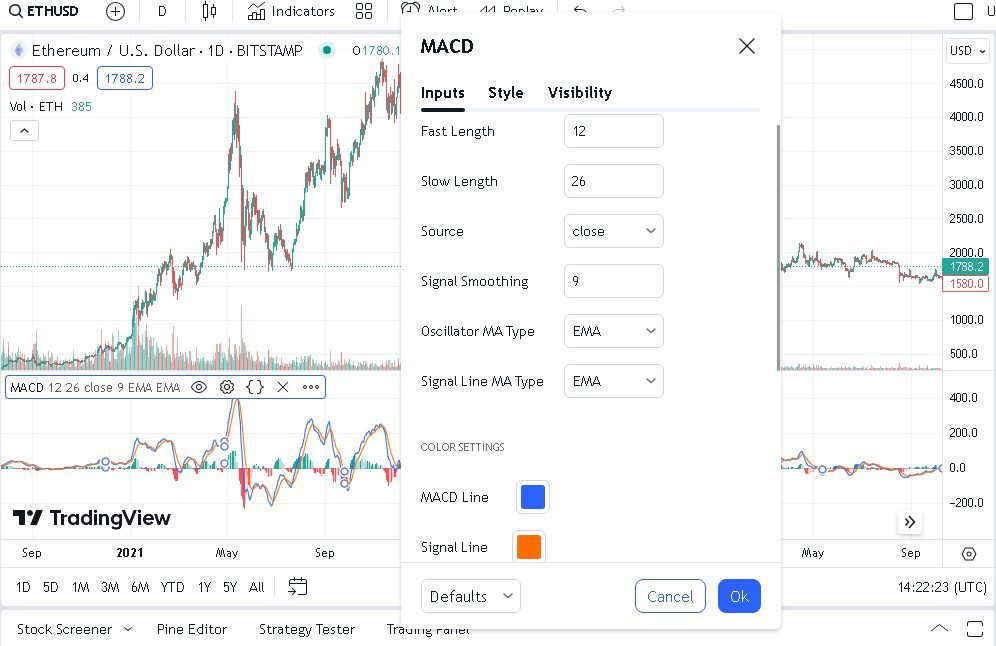

تنظیمات اندیکاتور مکدی (MACD) شامل سه بخش زیر است:

- Inputs

- Style

- Visibility

تنظیمات بخش Input

در قسمت Inputs یا ورودی میتوان تنظیمات زیر را انجام داد:

- گزینه First Length امکان تعیین تعداد کندلهای محاسبه شده در میانگین متحرک نمایی سریعتر (EMA) را فراهم میکند.

- گزینه Slow Length امکان تعیین تعداد کندلهای محاسبه شده در متحرک نمایی کندتر (EMA) را فراهم میکند.

- در گزینه Source میتوانید انتخاب کنید که کندل مورد محاسبه کدام کندل باشد. بهصورت پیشفرض گزینه close انتخاب شده یعنی قیمتی که کندل با آن بسته شده مورد محاسبه است.

- گزینه Signal Smoothing تعداد کندلهای محاسبهشده در خط Signal را میتوانید مشخص کنید.

- در گزینههای Oscillator MA Type و Signal Line MA Type میتوانید نوع میانگین متحرک مورد محاسبه را از بین گزینههای EMA و SMA انتخاب کنید.

- در بخش COLOR SETTING امکان تغییر رنگ خطهای MACD Line و Signal Line از آبی و نارنجی به رنگهای مورد دلخواه شما وجود دارد.

- در قسمت TimeFrame نیز میتوانید تایم فریمهای دلخواه خود را انتخاب کنید.

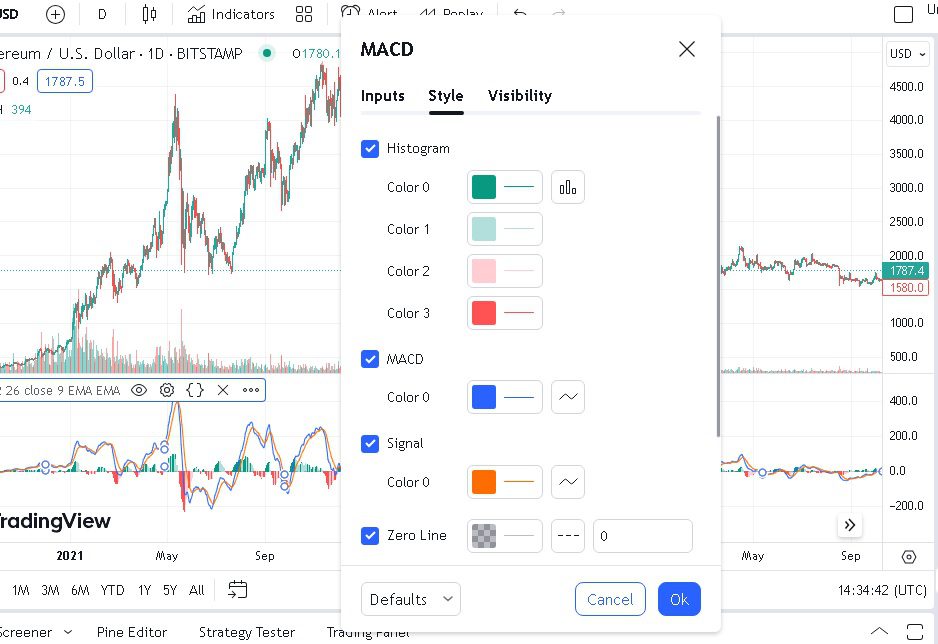

تنظیمات بخش Style

بخش Style در تنظیمات اندیکاتور مکدی قسمتی است که در آن میتوانید رنگ بخشهای مختلف اندیکاتور را روی چارت نمایش دهید. این تنظیمات بهصورت زیر هستند:

در قسمت Histogram تنظیم رنگها بهصورت زیر است:

- گزینه Color 0 امکان تنظیم رنگ هیستوگرام صعودی را فراهم میکند.

- گزینه Color 1 تغییر رنگ هیستوگرام صعودی ضعیف را فراهم میکند.

- با گزینه Color 2 میتوانید رنگ هیستوگرام نزولی ضعیف را تنظیم کنید.

- با گزینه Color 3 امکان تنظیم رنگ هیستوگرام نزولی ضعیف وجود دارد.

در قسمتهای MACD، Signal و Zero Line نیز میتوانید رنگ خطهای هرکدام را روی نمودار تغییر دهید.

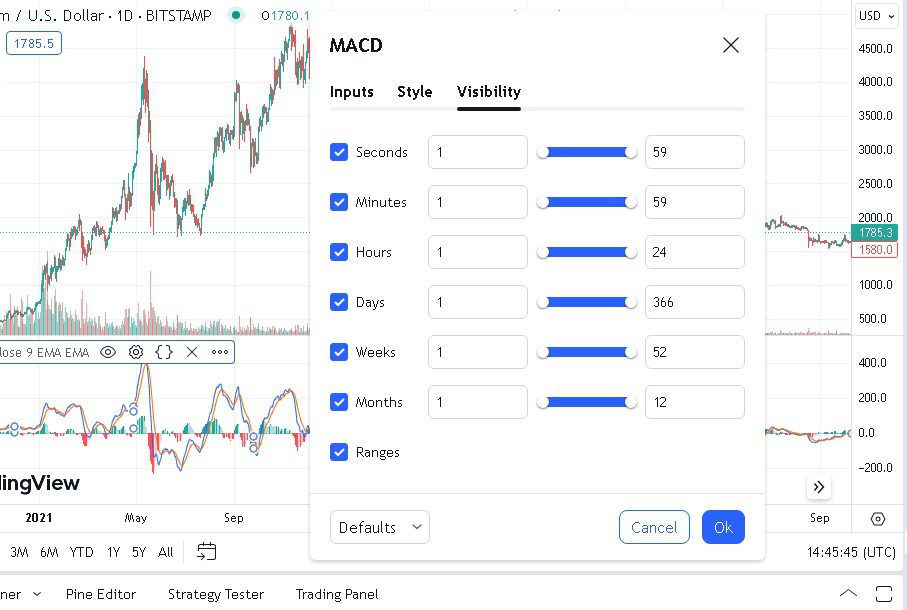

تنظیمات بخش Visibility

در بخش Visibility میتوانید انتخاب کنید کدام بازههای زمانی روی چارت نمایش داده شوند و کدام بازههای زمانی نمایش داده نشوند.

تنظیمات اولیه اندیکاتور MACD

تنظیمات استاندارد MACD شامل سه عدد ۱۲ (متحرک نمایی سریعتر)، ۲۶ (متحرک نمایی سریعتر) و ۹ (خط سیگنال) است. تنظیمات استاندارد MACD نقطه شروع خوبی هستند اما شما میتوانید با توجه به استراتژی معاملاتی خود این تنظیمات را تغییر دهید. در ادامه چند مورد از بهترین تنظیمات اندیکاتور MACD برای بازیهای زمانی مختلف را به شما معرفی میکنیم.

بهترین تنظیمات اندیکاتور MACD برای نمودار ۵ دقیقهای

برای یک نمودار ۵ دقیقهای کاهش تنظیمات استاندارد سیگنالهای عملیتری را ارائه میدهد. به عنوان مثال، تنظیم ۶ (متحرک نمایی سریعتر)، ۱۳ (متحرک نمایی سریعتر) و ۴ (خط سیگنال) ممکن است مناسبتر باشد. به یاد داشته باشید که هر چه فرکانس سیگنالهای معاملاتی بیشتر باشد، ریسک بالاتری خواهد داشت.

بهترین تنظیمات اندیکاتور MACD برای نمودار ۱۵ دقیقهای

یک نمودار ۱۵ دقیقهای بین فرکانس و دقت سیگنالها تعادل ایجاد میکند. برای چنین بازه زمانی، تنظیم MACD سریعتر مانند 8 (متحرک نمایی سریعتر)، ۱۷ (متحرک نمایی سریعتر) و ۹ (خط سیگنال) میتواند تغییرات سریع بازار را بهخوبی منعکس کند.

بهترین تنظیمات اندیکاتور MACD برای نمودار ۳۰ دقیقهای

یک نمودار ۳۰ دقیقهای برای کسانی که میخواهند حد وسطی بین استراتژیهای بلندمدت و اسکالپینگ Scalping (یک استراتژی معاملاتی است که در آن معاملهگران از تغییرات اندک قیمت سهام سود میبرند) داشته باشند، عالی است. برای این نمودار تنظیم 12 (متحرک نمایی سریعتر)، ۲۶ (متحرک نمایی سریعتر) و ۹ (خط سیگنال) میتواند تعادل خوبی بین فرکانس سیگنال و قابلیت اطمینان ایجاد کند.

بهترین تنظیمات اندیکاتور MACD برای نمودار ۱ ساعته

برای نمودار ساعتی، تنظیمات پیشفرض اندیکاتور MACD شامل اعداد ۱۲ (متحرک نمایی سریعتر)، ۲۶ (متحرک نمایی سریعتر) و ۹ (خط سیگنال) مناسب است.

بهترین تنظیمات MACD برای نمودار ۴ ساعته

برای معامله روی نمودار ۴ ساعته، تنظیم اعداد روی 8 (متحرک نمایی سریعتر)، ۲۴ (متحرک نمایی سریعتر) و ۹ (خط سیگنال) میتواند موجب بهبود دقت ورودی و خروجی شما شود.

بهترین تنظیمات اندیکاتور MACD برای نمودار ۱ روزه

برای نمودارهای روزانه، بسیاری از معاملهگران تنظیمات پیشفرض اندیکاتور مکدی (MACD) را بسیار موثر میدانند.

بهترین زمان استفاده از اندیکاتور MACD

چیزی به نام “بهترین” زمان برای استفاده از اندیکاتور MACD وجود ندارد و همهچیز به برنامه معاملاتی و استراتژی معامله افراد بستگی دارد. هرکدام از افراد با توجه به استفاده از استراتژیهای معرفی شده در قسمت قبلی، باید در زمانهای متفاوتی از اندیکاتور MACD استفاده کنند. بهطور کلی اگر از استراتژیهای Lagging Crossover استفاده میکنید، برای دریافت سیگنالها در سریعترین زمان ممکن، باید اندیکاتور MACD خود را زیاد تماشا کنید. در صورتی که از استراتژی Leading مانند هیستوگرام استفاده میکنید، سیگنالها زودتر از موعد خود را نشان میدهند و نیاز به صرف زمان کمتری برای نظارت بر اندیکاتور MACD دارید.

مقایسه اندیکاتور MACD و اندیکاتور RSI

اندیکاتورهای MACD و RSI دو مورد از مهمترین شاخصها در تحلیل تکنیکال هستند. همانطور که توضیح دادیم اندیکاتور MACD یک شاخص حرکتی (Momentum Indicator) محبوب است که رابطه بین دو میانگین متحرک را اندازهگیری میکند و معمولاً برای شناسایی تغییر روندها (Trend Reversals) و تغییرات حرکت در بازار (Momentum Shifts in the Market) استفاده میشود. از سوی دیگر شاخص قدرت نسبی Relative Strength Index معروف به RSI یک نوسانگر مومنتوم (Momentum Oscillator) است که سرعت و تغییر حرکات قیمت را اندازهگیری میکند و اغلب برای شناسایی شرایط خرید بیش از حد (Overbought) یا فروش بیش از حد (Oversold) در بازار استفاده میشود.

در حالی که MACD برای شناسایی معکوسهای روند بهتر است، RSI میتواند برای سیگنال دادن به فرصتهای خرید یا فروش بالقوه استفاده شود. توجه به این نکته ضروری است که هر دو شاخص در شرایط مختلف بازار عملکرد متفاوتی دارند. تجزیه و تحلیل دادههای تاریخی نشان داده است که MACD در بازارهای دارای روند (Trending Markets) بهتر عمل می کند، در حالی که RSI در بازارهای محدود (Range-Bound Markets) عملکرد بهتری دارد. بنابراین، برای سیگنالهای معاملاتی دقیقتر، توصیه میشود از هر دو اندیکاتور با هم استفاده کنید. ترکیب MACD و RSI در استراتژی معاملاتی شما میتواند رویکرد جامعتری برای تحلیل تکنیکال ارائه دهد.

شناسایی سیگنالهای اشتباه در اندیکاتور مکدی

اندیکاتور MACD ممکن است با ایجاد سیگنالهای اشتباه و کاذب، معاملهگران را دچار دردسر کند. بهعنوان یک معاملهگر حرفهای باید در نظر داشته باشید که انجام معامله صرفا با در نظر گرفتن سیگنالهای خروجی از اندیکاتور مکدی، منطقی نیست. برای شناسایی سیگنالهای کاذب اندیکاتور مکدی باید به نکات زیر توجه کنید:

- از بازههای زمانی متفاوت برای خط MACD و خط سیگنال استفاده کنید. به عنوان مثال میتوانید از یک بازه زمانی کوتاهتر برای MACD و یک بازه زمانی طولانیتر برای خط سیگنال استفاده کنید.

- فیلترهای مناسبتر و بیشتری را برای وارد شدن به معاملات اعمال کنید و تنظیمات اندیکاتور MACD را تغییر دهید.

- برای تایید سیگنال دریافتی از MACD، از سایر اندیکاتورها نیز استفاده کنید.

بهعنوان تحلیلگر میتوانید یک بازه زمانی سهروزه برای بررسی سیگنالهای اشتباه در نظر بگیرید. اگر نمودار قیمت ارز دیجیتال برای سه روز متوالی سیگنال دریافتی از اندیکاتور مکدی را تایید کند، میتوانید با اطمینان بیشتر وارد معامله شوید در غیر اینصورت ممکن ایت سیگنال شما یک سیگنال اشتباه باشد.

کلام پایانی؛ شاخص مکدی ابزاری کارآمد برای تحلیل تکنیکال

در این مقاله اندیکاتور MACD که یکی از رایجترین شاخصهای تحلیل تکنیکال است را به شما معرفی کردیم. این شاخص با استفاده از دو میانگین متحرک و یک هیستوگرام کار میکند که اگر دو میانگین متحرک کنار هم قرار بگیرند، به این شرایط “همگرا” گفته میشود و اگر از یکدیگر دور شوند “واگرا” هستند. سه استراتژی معاملاتی محبوب با اندیکاتور MACD وجود دارد که شامل تقاطع خط سیگنال و خط MACD، معکوسهای هیستوگرام و عبور از خط صفر هستند. با استفاده درست از اندیکاتور مکدی میتوانید واگراییهای عادی و مخفی را تشخیص داده و در زمانهای درست خرید و فروش خود را انجام دهید. باید در نظر داشته باشید که این شاخص در کنار مزایای بسیاری که دارد، دارای محدودیتهایی نیز هست که ممکن است منجر به تولید سیگنالهای اشتباه شود. توصیه میشود برای دریافت سیگنالهای معاملاتی دقیقتر حتما در کنار این اندیکاتور از سایر اندیکاتورها و تحلیلهای نموداری استفاده کنید. امیدواریم این مقاله توانسته باشید با معرفی اندیکاتور مکدی، به شما در انجام معاملههای پر سود یاری دهد.

سوالات متداول

استراتژیهای Crossovers (تقاطع MACD Line و خط سیگنال)، Histogram Reversals (معکوسهای هیستوگرام) و Zero Crosses (عبور از خط مبنا) رایجترین استراتژیهای معاملاتی با اندیکاتور مکدی (MACD) هستند.

یکی از محدودیت های اصلی MACD این است که یک شاخص عقبمانده (lagging indicator) است و بهجای تغییرات فعلی یا آینده، تغییرات قیمت گذشته را در نظر میگیرد. در نتیجه این شاخص ممکن است سیگنالها را با تاخیر نشان دهد.

بهترین زمان استفاده از اندیکاتور مکدی (MACD) به برنامه معاملاتی و استراتژی معامله افراد بستگی دارد.

واگرایی عادی یک سیگنال معکوس روند (Trend Reversal Signal) است در حالی که واگرایی پنهان یک سیگنال ادامه روند (Trend Continuation Signal) محسوب میشود.

اندیکاتور مکدی از سه بخش خط مکدی MACD Line، خط سیگنال Signal Line و هیستوگرام مکدی MACD Histogram تشکیل شده است.