آموزش و معرفی کامل اندیکاتور باند بولینگر در تحلیل تکنیکال

اندیکاتورها یکی از اجزای جدانشدنی تحلیل تکنیکال هستند و آشنایی با آنها میتواند به دقیقتر شدن تحلیلها کمک کند. اندیکاتور باند بولینگر (Bollinger Bands) یکی از اندیکاتورهای مهم و متداول در تحلیل تکنیکال بازارهای مالی است که اطلاعات مختلفی را درباره قیمت در اختیار تریدرها و تحلیلگرها قرار میدهد. این اندیکاتور، که به نام سازنده خود یعنی جان بولینگر (John Bollinger) نامگذاری شده است، به تریدرها کمک میکند تا الگوهای قیمتی را درک کرده و تصمیمات بهتری در مورد معاملات خود بگیرند. اندیکاتور باند بولینگر یا بولینجر از دو خط میانگین متحرک و باندهای استاندارد برای نمایش نوسانات قیمتی استفاده میکند. این اندیکاتور قادر است تغییرات قیمتی را نسبت به میانگین متحرک نشان دهد و به تریدرها کمک کند تا نقاط ورود و خروج معاملات را با دقت بیشتری تعیین کنند. در این مقاله از مجله نوبیتکس قصد داریم با این اندیکاتور و نحوه استفاده از آن در تحلیل تکنیکال آشنا شویم و نکات کلیدی در استفاده بهینه از باند بولینگر را بررسی کنیم. اگر دوست دارید بیشتر با ویژگیهای این ابزار مهم و کاربرد آن در بازارهای مالی آشنا شوید در ادامه مطلب با ما همراه باشید.

اندیکاتور باند بولینگر چیست؟

باند بولینگر یا باند بولینجر (Bollinger Bands) یکی از اندیکاتورهای مشهور تحلیل تکنیکال است که نواحی اشباع خرید و اشباع فروش را به نمایش میگذارد. بولینگر بندز یا باند بولینگر در اوایل دهه ۱۹۸۰ معرفی شد و به نام سازنده آن یعنی جان بولینگر (John Bollinger) نامگذاری شده است. باند بولینگر در بازارهای مالی مختلف و در تایم فریمهای کوتاه مدت و بلند مدت قابل استفاده است. این اندیکاتور از سه خط یا نوار تشکیل شده است. خط میانی یک میانگین متحرک ساده است و دو خط یا باند دیگر نیز در بالا و پایین آن قرار میگیرند. قیمت معمولاً بین خطوط بالایی و پایینی نوسان میکند و بر اساس رفتاری که نسبت به این خطوط و خط میانگین متحرک دارد سیگنالهای مختلفی را صادر میکند. علاوه بر این، با ترکیب این اندیکاتور با سایر اندیکاتورها و ابزارهای تحلیل تکنیکال میتوان نتایج دقیقتری را به دست آورد.

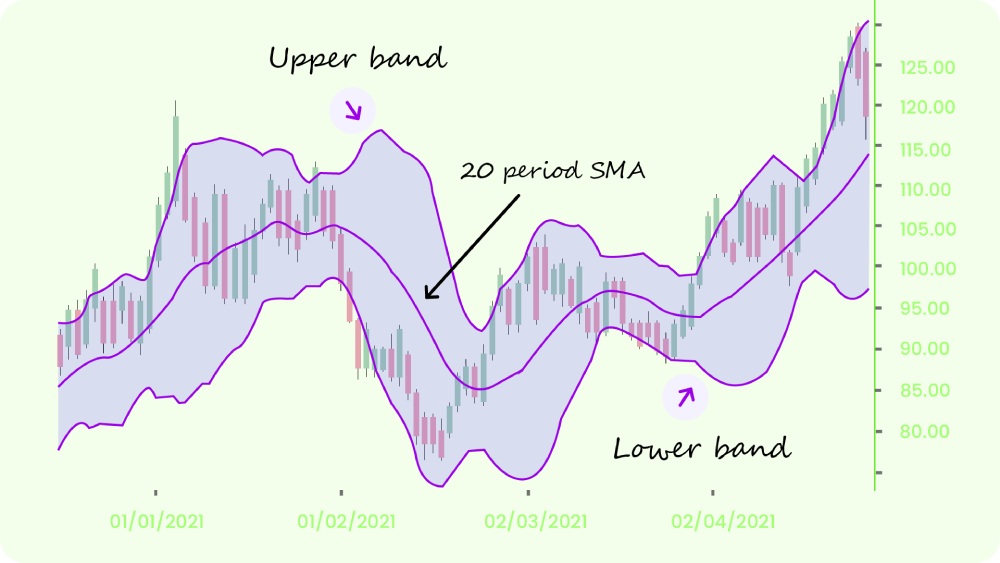

اجزای تشکیل دهنده باند بولینگر

همانطور که اشاره شد، اندیکاتور باند بولینگر از سه خط یا باند تشکیل شده است:

- خط میانی (Middle band)

- خط بالایی (Upper band)

- خط پایینی (Lower band)

خط میانی یک میانگین متحرک ساده ۲۰ روزه است و دو خط دیگر معمولاً به اندازه دو انحراف معیار (Standard Deviation یا SD) با آن اختلاف دارند. یعنی یکی از آنها به اندازه دو SD بالاتر و دیگری دو SD پایینتر از میانگین متحرک ساده قرار میگیرد. البته این مقادیر در تنظیمات اندیکاتور قابل تغییر است و تعیین آنها بستگی به استراتژی معاملاتی و نیاز تریدرها دارد. فاصله خطوط بالایی و پایینی در واکنش به قیمت تغییر میکند و تریدرها بر اساس رفتاری که قیمت نسبت به این خطوط دارد، در مورد معاملات خود تصمیمگیری میکنند. بولینگر باند با ترکیب میانگین متحرک و خطوط بالایی و پایینی آن هم روند قیمت و هم میزان نوسانات آن را به نمایش میگذارد.

نحوه محاسبه باند بولینگر

اولین قدم برای محاسبه باندهای بولینگر یا بولینجر، محاسبه میانگین متحرک ساده (SMA) قیمت است. معمولاً این میانگین را به صورت ۲۰ روزه محاسبه میکنند اما این مقدار قابل تغییر است و بستگی به استراتژی معاملاتی هر تریدر دارد. برای محاسبه میانگین ۲۰ روزه، قیمتهای بسته شدن یا کلوز (Close) را در یک دوره ۲۰ روزه در نظر گرفته و میانگین آنها را محاسبه میکنند. سپس انحراف معیار قیمت را محاسبه میکنند. انحراف معیار (Standard Deviation) یک مفهوم ریاضی است که در حوزههای مالی و آماری کاربردهای زیادی دارد.

انحراف معیار مشخص میکند که ارقام مورد محاسبه چقدر از مقدار میانگین فاصله دارند. برای محاسبه انحراف معیار، جذر واریانس را محاسبه میکنند که خود آن، از میانگین مربع تفاضل میانه (Mean) به دست میآید. بعد از محاسبه انحراف معیار، آن را در دو ضرب میکنند. مقدار به دست آمده، فاصله خطوط بالایی و پایینی را از خط میانگین متحرک ساده نشان میدهد.

به طور خلاصه فرمول محاسبه باندهای بولینگر به این صورت خواهد بود:

Upper band = 20-day SMA + (20-day SD x 2)

Middle band = 20-day SMA

Lower band = 20-day SMA – (20-day SD x 2)

در این فرمول، Upper band همان خط بالایی، Middle band خط میانی، Lower band خط پایینی، SMA میانگین متحرک و SD نیز انحراف معیار است. توجه داشته باشید که برای استفاده از اندیکاتور باند بولینگر در پلتفرم نوبیتکس یا تریدینگ ویو (TradingView) احتیاجی به محاسبه دستی آن ندارید و اندیکاتور به صورت آماده قابل استفاده است. این محاسبات صرفاً برای درک بهتر عملکرد این اندیکاتور ارائه شده است.

اندیکاتور باند بولینگر چه کاربردی دارد؟

باند بولینگر هم مثل اندیکاتور ایچیموکو (Ichimoku) از چند خط میانگین متحرک تشکیل شده است که در کنار هم میتوانند اطلاعات مختلفی از قیمت را به نمایش بگذارند. میانگین متحرک سادهای که در این اندیکاتور به کار رفته است میتواند روند کلی قیمت را به نمایش بگذارد. علاوه بر این، میزان نوسانات قیمت نیز به کمک دو خط بالایی و پایینی که به اندازه دو یا چند انحراف معیار با میانگین فاصله دارند، نمایش داده میشود. بنابراین تریدرها میتوانند با یک نگاه، هم از روند قیمت و هم از میزان نوسانهای آن مطلع شوند.

باند بولینگر در تعیین نواحی اشباع خرید و اشباع فروش نیز کاربرد دارد. زمانی که قیمت به خط بالایی نزدیک میشود نشاندهنده اشباع خرید است و نزدیک شدن به خط پایینی نشانهای برای اشباع فروش خواهد بود. تقریباً ۹۰ درصد حرکات قیمت بین این دو خط رخ میدهد. شکستن خط بالایی یا پایینی به خودی خود نمیتواند سیگنال خرید یا فروش صادر کند اما اهمیت زیادی در تصمیمگیری تریدرها دارد.

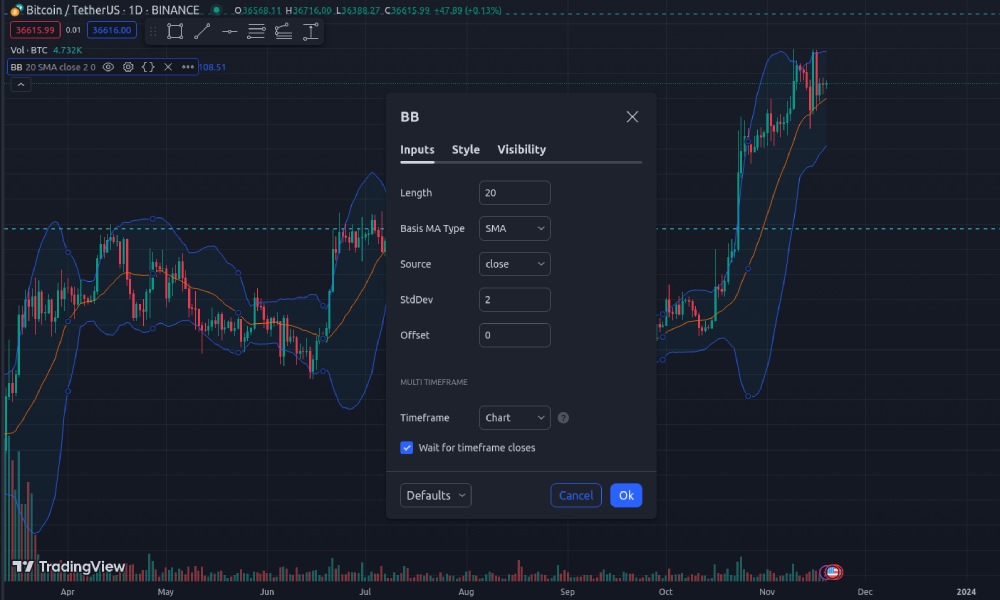

استفاده از باند بولینگر در تریدینگ ویو

تریدینگ ویو (TradingView) یکی از ابزارهای مشهور تحلیل تکنیکال است که چارتها و اندیکاتورهای متنوعی را در اختیار تریدرها قرار میدهد. همانطور که پیش از این هم اشاره شد، برای استفاده از اندیکاتور باند بولینگر در این سایت، نیازی به محاسبات دستی ندارید و اندیکاتور به صورت آماده و با مقادیر پیشفرض قابل استفاده است. برای افزودن آن کافی است در نوار بالایی روی گزینه Indicators کلیک کرده و عبارت Bollinger Bands را جست و جو کنید. بعد از انتخاب، اندیکاتور به چارت شما اضافه میشود. در صورت نیاز میتوانید با کلیک راست روی اندیکاتور و انتخاب گزینه Settings به تنظیمات آن دسترسی داشته باشید. در بخش تنظیمات میتوانید مواردی مثل دوره میانگین متحرک ساده (که به صورت پیشفرض روی ۲۰ تنظیم شده است) یا ضریب انحراف معیار (که به صورت پیشفرض ۲ در نظر گرفته شده است) را بسته به استراتژی معاملاتی خودتان تغییر دهید.

استراتژیهای معامله با باند بولینگر

معمولاً مهمترین نکته برای استفاده از اندیکاتور باند بولینگر، ضخامت اندیکاتور یا همان فاصله دو خط بالایی و پایینی از یکدیگر است. وقتی دو خط به هم نزدیک میشوند یعنی نوسانات قیمت کم شده است و هرچه دو خط از هم فاصله بگیرند، یا به عبارتی هرچه اندیکاتور ضخیمتر شود، نشاندهنده افزایش نوسانهاست. البته باید توجه داشته باشید که فاصله خطوط به تنهایی سیگنالی را صادر نمیکند و نشان نمیدهد که چه زمانی قرار است جهت حرکت تغییر کند. قیمت معمولاً بین خطوط بالایی و پایینی نوسان میکند و به ندرت ممکن است این دو خط را قطع کند.

برای معامله با اندیکاتور باند بولینگر معمولاً از این سه الگو در چارت استفاده میکنند:

- الگوی کف دوقلو (Double bottom)

- الگوی کلاسیک سقف دوقلو (Classic M top)

- الگوی سقف سه قلو (Three pushes to high)

الگوی کف دوقلو در باند بولینگر

این الگو زمانی رخ میدهد که قیمت ابتدا کاهش یافته و به خط پایینی باند بولینگر برخورد کند، سپس بالا برود و در حرکت بعدی، مجدداً به سمت پایین برگردد و با خط پایین برخورد داشته باشد. برای پیدا کردن این الگو باید به دنبال نقطه برخورد قیمت با خط پایینی باشید. سپس منتظر حرکت بعدی قیمت بمانید. اگر قیمت به سمت خط میانی حرکت کند و پس از آن به سمت خط پایین برگردد این الگو شکل میگیرد و احتمال صعود قیمت وجود دارد. برخورد دوم، در صورتی که سایر تحلیلها و شواهد نیز آن را تأیید کنند، محل مناسبی برای معاملاتی مثل خرید بیت کوین خواهد بود.

الگوی سقف دوقلو در باند بولینگر

این الگو که با نام سقف M شکل هم شناخته میشود به دنبال دو برخورد قیمت با خط بالایی شکل میگیرد. در واقع زمانی که قیمت با خط بالا برخورد میکند باید منتظر حرکت بعدی آن باشید. اگر قیمت به سمت خط میانگین کاهش پیدا کند و دوباره به سمت خط بالا برگردد، برخورد دوم آن با خط بالایی میتواند باعث تشکیل الگوی سقف دوقلو شود. برخورد دوم میتواند بالاتر یا پایینتر از برخورد اول باشد. پس از برخورد دوم، در صورتی که سایر تحلیلها نیز آن را تأیید کنند، احتمال نزولی شدن قیمت وجود دارد و تریدرها معمولاً اقدام به فروش میکنند.

الگوی سقف سه قلو در باند بولینگر

سومین الگوی رایج در معامله با باند بولینگر، الگوی سقف سه قلو است که با عنوان «Three pushes to high» نیز شناخته میشود. معمولاً تشکیل این الگو به این صورت است که ابتدا قیمت با خط بالایی برخورد میکند و یک سقف قیمتی بالاتر از خط بالایی تشکیل میدهد. برخورد دوم آن معمولاً با خط بالایی تماس پیدا میکند اما از آن رد نمیشود. برخورد سوم معمولاً کمی پایینتر است و سقف سوم را زیر خط بالایی تشکیل میدهد. معمولاً این الگو نشاندهنده کاهش مومنتوم (Momentum) قیمت است و اگر شواهد و تحلیلهای دیگر هم تأیید کنند، میتواند سیگنالی برای نزولی شدن قیمت و فرصت فروش باشد.

تشخیص شروع یا پایان روند با اندیکاتور باند بولینگر

یکی از کاربردهای دیگر باند بولینگر در معاملات، تشخیص آغاز یا اتمام روند قیمت است. روندهای قوی معمولاً باعث افزایش نوسانات و فاصله گرفتن دو نوار بالایی و پایینی اندیکاتور میشوند. یعنی در یک روند صعودی قوی، خط پایینی در خلاف جهت روند به سمت پایین حرکت میکند. وقتی خط پایین دوباره به سمت بالا برگردد، میتواند نشانهای برای پایان حرکت صعودی باشد. در اندیکاتور باند بولینگر معمولاً پس از افزایش نوسانات و فاصله گرفتن خطوط بالایی و پایینی از یکدیگر، شاهد افت نوسانات و نزدیک شدن خطوط به یکدیگر هستیم. یعنی این اندیکاتور معمولاً به صورت متناوب در حال عریض یا فشرده شدن است و میتوان از آن برای پیشبینی حرکات بعدی قیمت استفاده کرد.

ترکیب باند بولینگر با سایر اندیکاتورها

یکی از کارهای رایج تریدرها ترکیب کردن اندیکاتورهای مختلف با یکدیگر است. ترکیب اندیکاتورها باعث میشود تا خطاهای احتمالی آنها کمتر شود و ریسک سیگنالهایی که صادر میکنند کاهش یابد. باند بولینگر کاملاً بر مبنای قیمت طراحی شده است، بنابراین ترکیب آن با اندیکاتورهای حجمی میتواند اطلاعات بیشتری را در اختیارتان قرار دهد. البته هیچ اندیکاتوری نمیتواند به طور دقیق حرکات قیمت را پیشبینی کند اما باند بولینگر در ترکیب با سایر اندیکاتورها و ابزارهای تشخیص الگوی چارت میتواند به گرفتن تصمیمات معاملاتی بهتر به شما کمک کند. باند بولینگر را میتوان با اندیکاتور شاخص قدرت نسبی (RSI) یا شاخص مکدی (MACD) ترکیب کرد.

محدودیتهای اندیکاتور باند بولینگر

اندیکاتورهای تحلیل تکنیکال محدودیتها و نقاط ضعف خاص خود را دارند و باند بولینگر نیز از این موضوع مستثنی نیست. باند بولینگر به تنهایی یک سیستم معاملاتی کامل محسوب نمیشود و کاربرد اصلی آن برای نشان دادن روند و نوسانات قیمت است. معمولاً توصیه میشود که برای گرفتن نتایج بهتر، باند بولینگر را با اندیکاتورهایی مثل MACD یا RSI ترکیب کنید تا سیگنالهای دریافتی بر مبنای دادههای متنوعتری باشد. این کار باعث میشود تا تحلیلهای شما صرفاً با تکیه بر خود قیمت نباشد و اطلاعاتی مثل مومنتوم یا حجم نیز در آن در نظر گرفته شود.

باند بولینگر نیز مثل بسیاری از اندیکاتورهای دیگر از تاریخچه قیمت استفاده میکند و نمیتواند پیشبینی دقیقی از آینده قیمت داشته باشند. به همین خاطر بهتر است آن را در کنار ابزارها و اندیکاتورهای دیگر استفاده کنید تا احتمال دریافت سیگنالهای کاذب از آن کمتر شود. توجه داشته باشید که در پلتفرمهای مختلف از جمله صرافی ارزهای دیجیتال نوبیتکس، معمولاً تعداد دورههای خط میانگین متحرک به طور پیشفرض روی ۲۰ و ضریب انحراف معیار نیز روی ۲ تنظیم شده است. این اعداد ممکن است برای تمام شرایط و استراتژیها مناسب نباشد. در صورت نیاز میتوانید بر اساس استراتژی معاملاتی خودتان این اعداد را تغییر دهید تا نتایج دقیقتری از این اندیکاتور دریافت کنید.

جمعبندی

اندیکاتور باند بولینگر یا بولینجر یکی از ابزارهای قدرتمند در تحلیل تکنیکال است. این اندیکاتور با ترکیب میانگین متحرک ساده و دو خطی که بر مبنای آن محاسبه میشوند، اطلاعات مختلفی را درباره روند قیمت، نواحی اشباع خرید و اشباع فروش، و نوسانات قیمت در اختیار تریدرها قرار میدهد. از آنجایی که این اندیکاتور بر اساس اطلاعات قیمتی کار میکند، برای گرفتن نتایج دقیقتر میتوانید آن را با اندیکاتورهای دیگر ترکیب کنید. ترکیب باند بولینگر با سایر اندیکاتورها باعث میشود تا اطلاعات مختلفی مثل حجم و مومنتوم نیز در تحلیلها دخیل باشند و ریسک سیگنالهای کاذب کاهش پیدا کند. این اندیکاتور هم مثل سایر اندیکاتورهای تحلیل تکنیکال محدودیتهای خاص خود را دارد و نباید به تنهایی ملاک تصمیمگیری قرار گیرد. شناخت ویژگیهای باند بولینگر و استفاده صحیح از آن در کنار سایر اندیکاتورها و ابزارهای دیجیتال میتواند به گرفتن تصمیمات بهینهتر و تعیین دقیقتر نقاط ورود و خروج معاملات کمک کند.